イールドカーブの形状と景気および株価の関係

市川レポート(No.428)イールドカーブの形状と景気および株価の関係

- 米国では利上げが始まった2015年12月以降、イールドカーブの緩やかな平坦化が進行している。

- 過去、イールドカーブが逆イールドとなってから一定期間後、米国は景気後退や株安局面を迎えた。

- 今回は、巨額のバランスシートを抱えたままの異例の利上げで、逆イールドへの過度な心配は不要。

米国では利上げが始まった2015年12月以降、イールドカーブの緩やかな平坦化が進行している

今回は、利回り曲線(イールドカーブ)の形状と、景気および株価の関係について考えます。一般に、イールドカーブが右肩上がりの状態(長期金利が短期金利よりも高い順イールド)で、利上げが始まると、短期金利が上昇し、イールドカーブの平坦化が進みます。さらに利上げが続き、市場が将来の景気減速を織り込むと、長期金利が低下し、イールドカーブは右肩下がり(長期金利が短期金利よりも低い逆イールド)になります。

米国では2015年12月16日に利上げが始まりましたので、その後のイールドカーブの変化を確認してみます。利上げ時点で、2年国債利回りの水準は約1.0%、10年国債利回りは約2.3%と、順イールドの形状でした。3度の追加利上げ後、2017年8月16日時点で、2年国債利回りの水準は約1.33%、10年国債利回りは約2.22%となり、イールドカーブの形状は依然順イールドであるものの、緩やかな平坦化が進んでいます。

過去、イールドカーブが逆イールドとなってから一定期間後、米国は景気後退や株安局面を迎えた

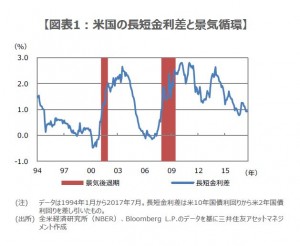

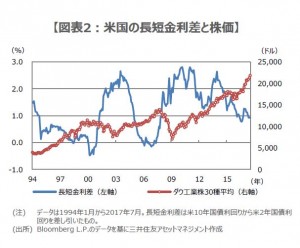

米国において、このまま利上げが進み、イールドカーブが逆イールドとなった場合、景気や株価への影響が懸念されます。そこで、米国におけるイールドカーブの形状変化と景気循環および株価の関係について、過去の動きを検証してみます。なお、イールドカーブの形状については、便宜的に10年国債利回りから2年国債利回りを差し引いた長短金利差を用います。

景気への影響については図表1の通りです。長短金利差がマイナス、すなわち長期金利が短期金利よりも低い逆イールドが発生してから、1~2年後に景気後退となっています。株価への影響は図表2の通りです。長短金利差がマイナスとなってから、8カ月~1年10カ月後にダウ平均株価は下落トレンドを迎えています。そのため、相場をみる上では、逆イールドの形状には一定の注意が必要と思われます。

今回は、巨額のバランスシートを抱えたままの異例の利上げで、逆イールドへの過度な心配は不要

ただし、1994年2月からの利上げ局面では、逆イールドの形状はみられず、景気後退や株安にも至っていません。また、1994年2月以降、直近3回の利上げは、いずれも連続利上げでした。今回、米連邦準備制度理事会(FRB)は、巨額のバランスシートを抱えたまま、極めて緩やかなペースで利上げを行っています。これらの点を踏まえれば、今回の利上げ局面で、逆イールドを過度に心配する必要はないと思われます。

足元のフェデラルファンド(FF)金利先物市場が示唆する2018年末時点のFF金利は1.44%で、追加利上げが1回織り込まれている程度です。米10年国債利回りがここまで低下すれば逆イールドになりますが、そのような場合、追加利上げは見送られると思われます。また市場の織り込みに反し、利上げペースが加速する可能性もありますが、良好な景気や物価見通しを背景とするものであれば、米10年国債利回りも上昇するとみられます。

(2017年8月17日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会