近づく米利上げ

▣ 4月の議事要旨で6月利上げを意識

米連邦準備制度理事会(FRB)は5月18日、4月の米連邦公開市場委員会(FOMC、26~27日)の議事要旨を公表しました。主なポイントは以下の2点になります。

- 大方の委員が、6月の利上げの可能性を示唆したこと※

- 数人の委員から、市場の織り込みが過度に低いとして、6月のFOMCまでに市場との対話を進めるべきとの意見が出ていたこと

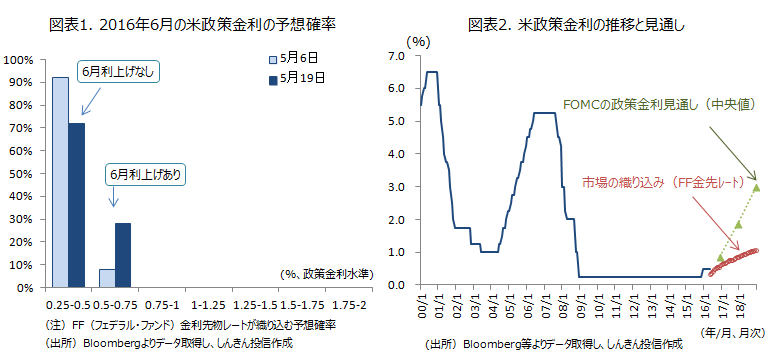

市場では6月利上げの可能性はないとの見方が大勢でしたが、この議事要旨を受け6月利上げ観測が浮上してきました(図表1)。

FRBが利上げを決定する上で重視していることとしては、

(1)米国の労働市場が回復し、インフレについても目標の2%に近づいていること

(2)海外経済の下振れリスクが後退していること

(3)利上げを受け市場が過剰反応しないこと

などが挙げられます。

(1)については、今後入手されるデータが引き続き良好に推移した場合には6月会合で利上げすることが適切との見方が大勢となっている模様です。(2)については、既に4月のFOMCの声明文から、「世界経済や金融市場の動向がリスク」との文言が除かれました。(3)については、市場の政策金利見通しは今回の議事要旨を受けて上昇したとはいえ、まだFOMC委員の見通しと乖離がある状況です(図表2)。

また、今回の議事要旨では“6月”という単語が6回使われており、6月のFOMC(14~15日)が強く意識されることになりました。ただ、6月については23日に欧州連合(EU)離脱を問う英国の国民投票が予定されており、離脱の可能性が高まると、米利上げが7月などに先送りされる可能性が出てきます。

▣ 昨年12月の利上げ開始決定前とやや似通った米金融当局の動き

ニューヨーク連銀のダドリー総裁は、やや低調だった4月の雇用統計を受けた5月6日のインタビューで、今回の雇用統計をさほど懸念していないとし、年内2回の利上げは引き続き妥当な予想との考えを示しました。ダドリー総裁を含む利上げに慎重なハト派とみられるFOMC委員からも、利上げに前向きな発言が相次いでいましたが、市場の反応はいまひとつ。ただ、今回の議事要旨を受け、半身ながら6月利上げが意識されることになりました。19日の講演でもダドリー総裁は、「年内2回の利上げは合理的な想定」、「想定通りに経済成長が進めば、6、7月の追加利上げは合理的」、また、「市場が織り込む6月利上げの確率が高まったことを満足している」と述べました。米金融当局が、利上げをほとんど織り込んでいなかった市場に6月もしくは7月の利上げを織り込ませようとしていることが窺えます。

昨年9月のFOMCでは利上げ観測が高まりましたが、会合前の米金融当局者からの発言はまちまちでした。一方、実際に利上げ開始を決定した12月のFOMC前には、年内の利上げに前向きな発言が相次ぐとともに、利上げのペースは緩やかになるとの見方を示し、利上げを受けた金融市場の過剰反応を抑えようとの姿勢がみられました。今回の議事要旨、最近の金融当局者の発言などは、昨年12月のFOMC前と似通った状況になっています。

▣ 市場への影響

6月の利上げの蓋然性が急激に高まると、ドルや米金利に上昇圧力が、米株については下押し圧力がかかり、米金融市場が不安定になる可能性があります。もっとも、今回の議事要旨や当局者の発言などで利上げを意識させるとともに、緩やかな利上げペースとの認識を浸透させることで、市場の過剰反応を抑えることが見込まれます。

ドル円については、日米金融政策の方向性の違いからドル高・円安も、米利上げへの警戒から投資家のリスク選好が弱まると逃避需要から円買いが強まり、ドル円の上昇が抑制されることも想定されます。米株については、米経済が緩やかながらも堅調、米利上げのペースも漸進的との見方が広がれば、底堅く推移することが見込まれます。急速な米金利の上昇も避けられそうです。一方、円安地合いとなれば、日本株にはプラスに働きそうです。国内金利についても上昇圧力がかかりますが、日銀の国債市場への支配力が強いため、動きは限定的になることが見込まれます。

▣ 6月6日に注目

今後は、FRBのイエレン議長のハーバード大学での講演(5月27日)、5月の米雇用統計発表(6月3日)、イエレン議長のフィラデルフィア国際問題評議会での講演(6月6日)が予定されています。特に米雇用統計を受けた6月6日のイエレン議長の発言が注目されます。米経済指標やイエレン議長の発言などを睨みながら、利上げ時期やペースを探っていくことになります。

※「大方の参加者は、今後入ってくるデータが、4-6月(第2四半期)に経済成長が上向き、労働市場が引き続き力強さを増すとともに、インフレが委員会の目標2%に向けて進展している状況と一致すれば、フェデラルファンド(FF)金利の誘導目標のレンジを6月に引き上げるのが適切になる可能性が高いと判断した。」

(Most participants judged that if incoming data were consistent with economic growth picking up in the second quarter, labor market conditions continuing to strengthen, and inflation making progress toward the Committee’s 2 percent objective, then it likely would be appropriate for the Committee to increase the target range for the federal funds rate in June.)

印刷用PDFはこちら

https://www.skam.co.jp/report_column/env/

※本資料は、ご投資家の皆さまに投資判断の参考となる情報の提供を目的として、しんきんアセットマネジメント投信株式会社が作成した資料であり、投資勧誘を目的として作成したもの、または、金融商品取引法に基づく開示資料ではありません。

※本資料の内容に基づいて取られた行動の結果については、当社は責任を負いません。

※本資料は、信頼できると考えられる情報源から作成しておりますが、当社はその正確性、完全性を保証するものではありません。また、いかなるデータも過去のものであり、将来の投資成果を保証・示唆するものではありません。

※本資料の内容は、当社の見解を示しているに過ぎず、将来の投資成果を保証・示唆するものではありません。記載内容は作成時点のものですので、予告なく変更する場合があります。

※本資料の内容に関する一切の権利は当社にあります。当社の承認無く複製または第三者への開示を行うことを固く禁じます。

※本資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

しんきんアセットマネジメント投信株式会社

金融商品取引業者 関東財務局長(金商) 第338号

加入協会/一般社団法人投資信託協会 一般社団法人日本投資顧問業協会