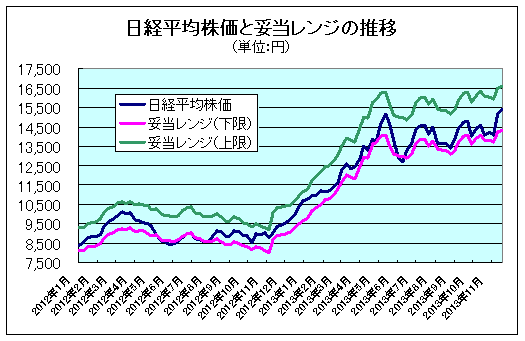

11月22日妥当レンジ 14,300円~16,600円

中小型株にバリュエーションで妙味。

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<貿易収支は赤字幅が過去3番目>

■NY株高、円安を背景とした日本株の上昇トレンドが継続している。先物・オプションを中心としたインデックス買いが主導しており、日経平均株価の上昇率がTOPIXを大きく上回っている。NT倍率は12.32倍となり、年初来最高を更新した(手元データがある2010年以降でも最高)。

■20日発表の10月の貿易統計では、貿易収支の赤字額は市場予想を大きく上回り、1979年以降で過去3番目の赤字幅となった。ただし、輸出は自動車、鉱物性燃料、有機化合物などが伸びて、数量指数で2ヵ月ぶりに前年比4.4%のプラスとなったことは明るい材料。

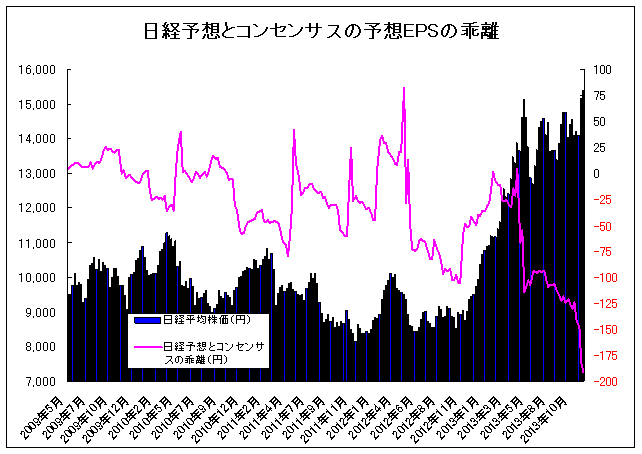

<コンセンサスと日経予想値の乖離が一段と拡大>

■11月22日時点の「IFIS/TIWコンセンサス225」は、小幅ながら前週比で3期間(今期・来期・再来期)増加した。前週比のプラス企業数はマイナス企業数を大きく上回った。プラスに寄与した銘柄として、電通(4324)、ダイキン工業(6367)、昭和シェル石油(5002)が挙げられる。今回も、EPSの増加等から妥当レンジを若干上方に修正する。

■今期予想EPSの日経予想値(新聞市況欄からの逆算値)とコンセンサスの乖離は今回も拡大し、その差は190.99円(前週は183.10円)に広がった(念のためにコンセンサスEPSの計算モデルの詳細なチェックを行ったが、不備は認められない)。データを計算しはじめた2009年以降で過去最大の開きとなっている。乖離の原因は現時点で特定できていない。

■年末が近づき、投資家の視線が翌年度に移行してゆくことを鑑みて、現在の株価は割高な水準とは言えないものの、短期的には調整局面も考えられる点には留意が必要。ただし、世界的な金融市場の混乱が生じない限り、深押しはないと考えている。インデックスの上昇に押し上げられた輸出大型株よりも、中小型株にバリュエーション面で妙味があると考える。

◇日経平均妥当水準(レンジ)

| 14,300円~16,600円 | (前回 14,200円~16,500円) |

*「IFIS/TIWコンセンサス225」(11月22日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(11月22日)

| 今期予想EPS | 779.47円 | (前週779.20円) |

| 来期予想EPS | 875.64円 | (前週874.97円) |

| 再来期予想EPS | 979.49円 | (前週976.86円) |

| 今期予想PER | 19.73倍 | (前週 19.46倍) |

| 来期予想PER | 17.57倍 | (前週 17.33倍) |

| 再来期予想PER | 15.70倍 | (前週 15.53倍) |

| 来期予想PBR | 1.36倍 | (前週1.35倍) |

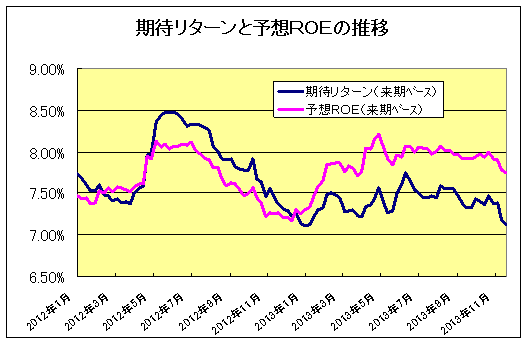

| 来期予想ROE | 7.74% | (前週7.78%) |

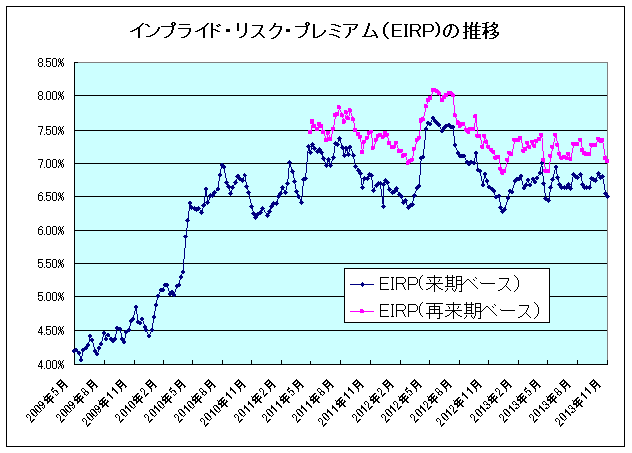

| 来期予想 インプライド・リスク・プレミアム |

6.50% | (前週6.55%) |

*11月22日 日経平均終値より、PER、PBR、ROE等を算出

妥当レンジの下限付近から一気に中位より上の水準に。

期待リターンは一段と低下して7.13%に。ただし、インプライド・リスク・プレミアムで見た場合は、まだ5月時点(6.44%)よりも高い位置(6.50%)にある。徐々に翌年度にへの移行を迎えることを考えると割高とは一概には言えない。

長期で見た場合(リーマンショック後に正常化した2010年以降)ではインプライド・リスク・プレミアムの水準は底に近づきつつある。(もしかするとバブルの始まり?)

データを開始した2009年以降で最大の乖離がさらに広がりつつある。

出所:IFISコンセンサスを基にTIW作成

いずれも2012年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |