2023年1月日銀金融政策決定会合プレビュー

2023年1月日銀金融政策決定会合プレビュー

-

- 今回、日銀による物価見通し引き上げと、金融緩和の副作用点検という2つの事前報道があった。

- 23、24年度の物価見通しが2%近くとなればコストプッシュ型の物価高が続く理由の説明に注目。

- 変動幅再拡大なら長期金利上昇、円高、株安、据え置きで緩和継続なら小幅な円安と株高か。

今回、日銀による物価見通し引き上げと、金融緩和の副作用点検という2つの事前報道があった

日銀は、1月17日、18日に金融政策決定会合を開催します。今回は、「経済・物価情勢の展望」(展望レポート)が公表されます。展望レポートとは、先行きの経済・物価見通しや、上振れ・下振れ要因を詳しく点検し、そのもとでの金融政策運営の考え方を整理したものであり、年4回、通常は1月、4月、7月、10月の金融政策決定会合において、公表されています。

今会合については、2つの事前報道がありました。1つは、日銀が展望レポートにおける消費者物価指数(CPI)の上昇率見通しを、前回の昨年10月時点から上方修正する検討に入ったとの報道で、もう1つは、日銀が今会合で大規模な金融緩和策に伴う副作用を点検するとの報道です。前者は昨年末の日本経済新聞、後者は先週12日の読売新聞で報じられ、市場でも、この2点に関心が集まっています。

23、24年度の物価見通しが2%近くとなればコストプッシュ型の物価高が続く理由の説明に注目

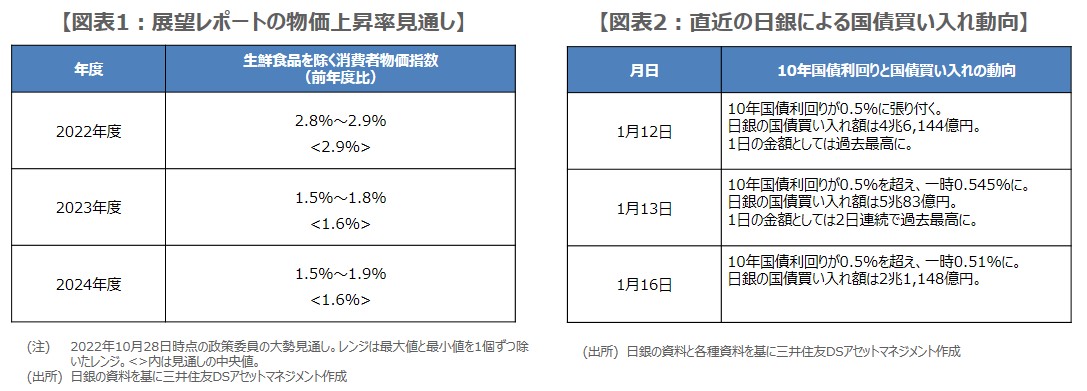

まず、CPIの上昇率見通しについて、前回の昨年10月の展望レポートをみると、2022年度が2.9%、2023年度と2024年度は、いずれも1.6%でした(図表1、政策委員見通しの中央値、CPIは生鮮食品を除くコアCPI)。日本経済新聞によると、上方修正の水準として、2022年度を3%前後、2023年度を1.6%以上2%未満、2024年度を2%近くとする案が浮上しているとのことです。

仮に、見通しがこれらの水準に上方修正された場合、2022年度については、足元の物価動向を踏まえ、実勢に沿った上方修正と解釈することができます。ただ、2023年度と2024年度の新たな見通しが2%近くとなれば、黒田日銀総裁はこれまでコストプッシュ型の物価上昇は長続きしないとしてきたため、上方修正の理由と今後の政策対応について、どのような説明があるか、注目されます。

変動幅再拡大なら長期金利上昇、円高、株安、据え置きで緩和継続なら小幅な円安と株高か

次に、副作用の点検について、報道では市場の歪みの是正に必要な場合は、追加の政策修正を行うとしています。1月11日付レポートで指摘した通り、先月20日に10年国債利回りの許容変動幅が上下0.25%から0.5%へ拡大されて以降も、イールドカーブの歪みは解消されていません。また、直近では10年国債利回りに0.5%を超える上昇圧力が生じており、日銀は連日、巨額の国債買い入れに踏み切っています(図表2)。

そのため、先月と同様の理由、すなわち、金融緩和を持続的かつ円滑に進めていくための対応として、許容変動幅を再拡大することも、全く考えられない訳でなく、その場合は一段の長期金利上昇、円高、株安の反応が予想されます。ただ、市場では今回、政策据え置きの見方が大半であり、日銀が政策を据え置き、緩和維持の姿勢を強く示せば、一時的に小幅な円安と株高の動きが想定されます。

(2023年1月17日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会