楽天証券投資Weekly 2013年11月22日 第64号

マーケットコメント:日経平均は上値を追う展開に。16,000円を狙う。

日経平均は三角保合いの上限突破後、上値を追う展開になった:2013年11月18日の週の株式市場は、前週の地合いを引き継ぎ上値を追う展開となりました。

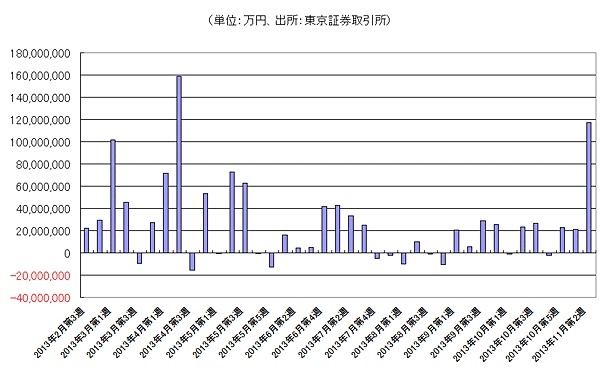

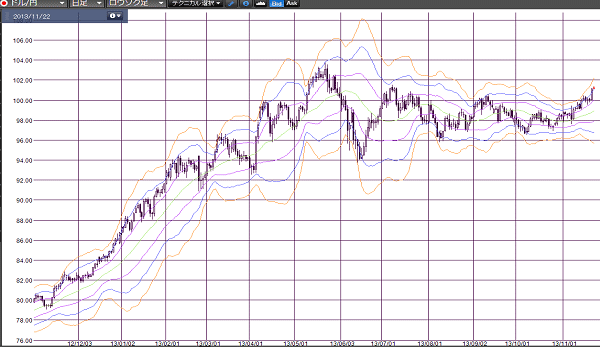

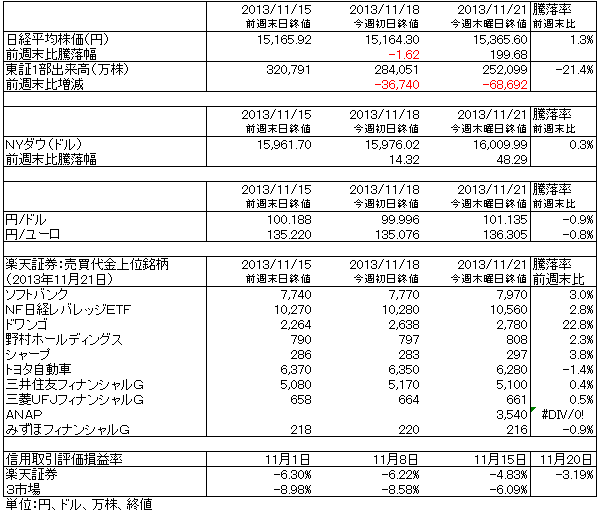

日経平均は本年5月23日に高値をつけたあと、三角保合いの状態にありましたが、前週指摘したとおり、11月14日に三角保合いの上限を下から突き抜けてきました。その後一旦値固めしながら、さらに上値を追う展開となりました。11月21日の日経平均は、20日公表のアメリカFOMC議事要旨から量的緩和の縮小が早まるという見方が浮上しアメリカの長期金利が上昇、1ドル=100円台の円安なったこと、前週(11月第2週)の海外投資家の買い越し額が過去2番目の高水準だったこと(グラフ2)、日銀の金融政策決定会合で現状の金融政策を維持することが決定され、日銀総裁の会見で物価上昇率が年率2%に達しない場合の追加緩和の可能性が示唆されたことを材料に、先物主導で大幅高する展開となりました。11月21日の日経平均は前日比289.52円高の15,365.60円に達し、22日前場は前日比188.63円高の15,554.23円で引けました。為替レートは1ドル=101円台前半に入っています。

このような動きを見ると、日経平均は比較的早い時期に5月23日につけたザラ場高値15,942.60円をクリアし、16,000円台に乗せる可能性がでてきたと思われます。

16,000円台乗せが実現し、波を描きながらも上値を追うとなると、その影響には大きなものがあります。グラフ3はこれまで何回か紹介した日経平均の長期足です。1990年代から2000年代にかけて長期の下降相場だったことがわかります。この下降相場が2012年11月14日を起点とするアベノミクスの大相場によって、下から突き上げられる形になっているわけですが、日経平均が16,000円台に乗せ、それが定着すると、局面が変わり、大勢下降相場が大勢上昇相場に転換する可能性が出てくるのです。従って、ここからの数カ月間は、大勢上昇相場入りすることができるかどうかの重要な局面になってくると思われます。

グラフ1 日経平均株価:日足

グラフ2 海外投資家売買動向:買い-売りの差し引き

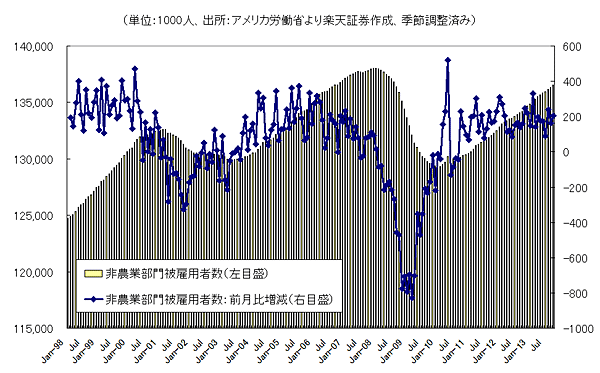

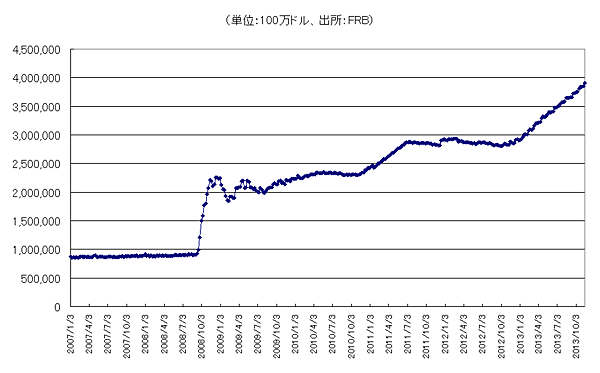

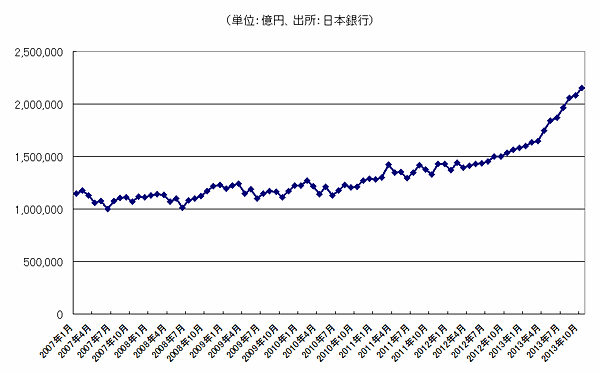

アメリカの動きがより重要になってきた:これも先週指摘しましたが、アメリカの金融政策の動きが一層重要になってきます。グラフ4、5はアメリカの雇用統計を長期で見たもの、グラフ6、7はFRBと日銀の総資産の推移を見たものです。FRBの総資産はリーマンショック後の国債等の資産買い入れによって、リーマンショック前に比べて約4倍に膨れ上がっています。中央銀行の総資産の変化は金融緩和の程度に見合うものですが、日銀の総資産の変化はリーマンショック前から約2倍になっただけであり、FRBの金融緩和の規模の大きさがわかります。

この金融緩和の結果、景気が刺激されて、アメリカの非農業部門の被雇用者数はリーマンショック前の水準に近付いています。FRBのバーナンキ議長が9月に金融緩和の段階的縮小論を指摘した背景には、彼の目から見てアメリカ経済は順調に回復してきており、そろそろ行き過ぎた金融緩和を段階的に終了させなければならないという考え方があると思われます。

ところが、次期FRB議長に指名されているFRBのイエレン副議長はそうは考えていないようです。11月14日に開催されたアメリカ上院の公聴会で、イエレン氏はアメリカの失業率の水準に言及しました。グラフ5で見るように、アメリカの非農業部門被雇用者数の水準がリーマンショック前に戻りつつあるのに対して、失業率はそこまで下がっていません。アメリカは毎年移民が流入し、移民が生む子供の数が平均よりも多いため、同じ被雇用者数では失業率が下がってしまうのです。イエレン氏は、失業率をより下げるために、金融緩和を継続すべきであるという意見のようです。

同氏がFRB議長になることはほぼ確実ですので、大幅金融緩和も継続される可能性があります。この金融緩和にはバブル発生の可能性がありますが、同氏はこれも適切にコントロールできるとしています。今のニューヨークダウの上昇は大型金融緩和の継続、アメリカ景気の一層の回復と、おそらくはバブルの発生を見越したものと思われます。

このため、日本から見ると、アメリカの景気は今以上に良くなると思われます。例えば、アメリカの新車販売台数の前年比を見ると、8月に営業日数が多いこともあって前年比17.0%増となった後、9月はアメリカの政府機関閉鎖が消費者心理に悪い影響を与えたため4.2%減となりました。しかし、10月は10.6%増と持ち直しました。このうち、ライトトラック(ピックアップトラックやSUV、比較的価格が高い)は、8月前年比18.4%増、9月2.8%減、10月14.6%増と好調です。金融の大幅緩和が続き、被雇用者数がより多くなって失業率が下がるならば、車社会のアメリカでは新車販売の高い伸びが継続すると思われます。アメリカ経済の成長持続は日本経済と日本企業にとって大きなインパクトになると思われます。

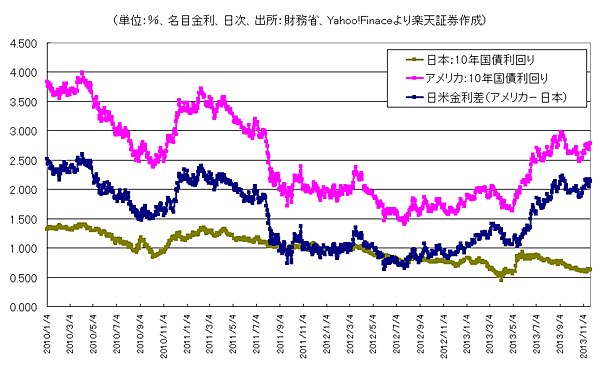

また、このことは、アメリカ景気の回復期待を強くすることからアメリカの長期金利上昇を引き起こし、日米金利差を拡大させ、傾向的な円安ドル高をもたらすと思われます。

グラフ4 アメリカ雇用統計:非農業部門の被雇用者数

輸出・グローバル関連の割安感に注目したい:このように見ると、輸出・グローバル関連の企業群に投資妙味が大きいと思われます。自動車セクターにとっては、アセアンでの販売がスローダウンしているため、販売増加と円安メリットの両方が見込まれるアメリカは、これまで以上に重要地域となります。完成車メーカーで、トヨタ自動車、本田技研工業、富士重工業、マツダ、自動車部品でデンソー、アイシン精機、パナソニックに注目したいと思います。特に、トヨタ自動車以下の完成車メーカーは今期予想PERが10~15倍の範囲内で、主力銘柄のPERが20倍を超えている建設、不動産などの内需関連株と比べると、割安感があることに注目したいと思います。

また、アメリカで継続中のシェールガス革命を受けて、LNGプラントやシェールガスベースの化学プラントの建設が活発になっており、日本のプラント会社、日揮、千代田化工建設がこの受注獲得に積極的になっています。

加えて、アメリカは電子機器の開発と需要が活発な国です。スマートフォン、タブレットPCの後は、グーグルグラスやiWatch(アップル)のようなウェアラブル・デバイスの時代が来るとも言われています。日本企業が完成品の市場で存在感を発揮するのは難しいかもしれませんが、高性能電子部品では、村田製作所、京セラ、ヒロセ電機などの大手電子部品メーカーに注目したいと思います。

11月25日の週のスケジュール:日本では11月29日(金)に10月の全国消費者物価指数と11月中旬の東京都区部消費者物価指数(速報)が公表されます。また、10月の鉱工業生産(速報)も公表されます。いずれも重要統計です。

アメリカでは、26日(火)に3Q(7-9月期)GDP改定値、10月の建設許可件数と住宅着工件数、11月の消費者信頼感指数が公表されます。27日(水)には、10月の耐久財受注が公表されます。28日(木)はサンクスギビングデイでアメリカ市場は休場になります。このサンクスギビングデイが過ぎると、アメリカは年末商戦に突入します。来週は注目すべき週になると思われます。

経済カレンダー

https://www.rakuten-sec.co.jp/web/market/calendar/

表1 楽天証券投資WEEKLY

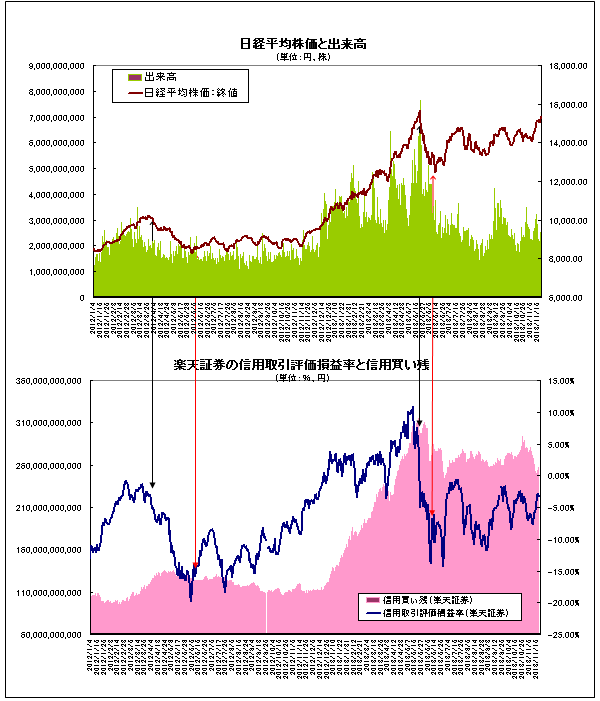

グラフ10 信用取引評価損益率と日経平均株価

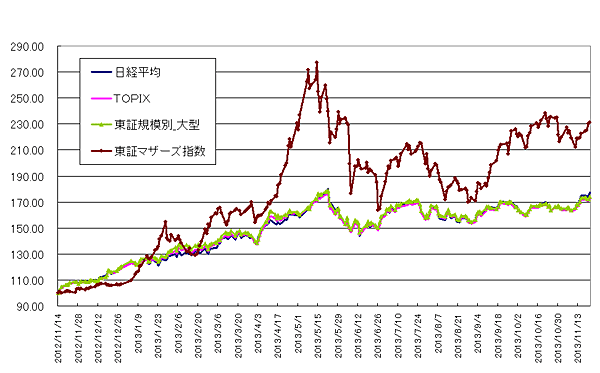

グラフ11 東証各指数(11月21日まで)を2012年11月14日を起点(=100)として指数化

グラフ12 輸出・グローバル関連:11月21日までの株価を2012年11月14日を起点(=100)として指数化

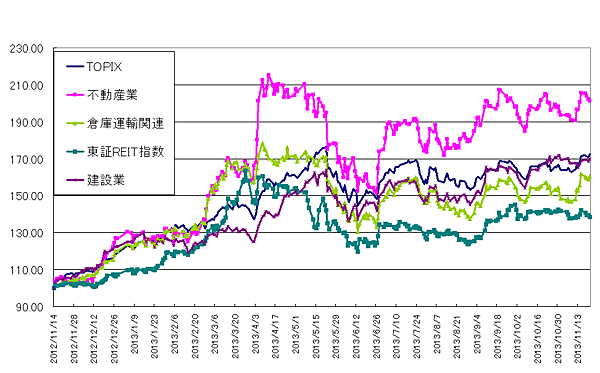

グラフ13 内需関連(11月14日までの株価を2012年11月14日を起点として指数化)

グラフ13 内需関連(11月14日までの株価を2012年11月14日を起点として指数化)

グラフ14 金融関連(11月21日までの株価を2012年11月14日を起点として指数化)

グラフ14 金融関連(11月21日までの株価を2012年11月14日を起点として指数化)

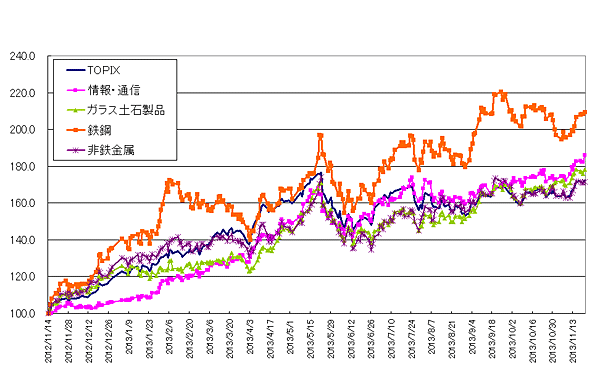

グラフ15 素材、情報通信(11月21日までの株価を2012年11月14日を起点として指数化)

銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身の判断でなさるようにお願いいたします。

本資料の情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本資料の記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本資料の記載内容は、予告なしに変更することがあります。

商号等:楽天証券株式会社/金融商品取引業者 関東財務局長(金商)第195号、商品先物取引業者

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、日本商品先物取引協会