(2884)株式会社ヨシムラ・フード・ホールディングス 国内事業は安定成長の見込み

|

吉村 元久 代表取締役CEO |

株式会社ヨシムラ・フード・ホールディングス(2884) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

食料品(製造業) |

|

代表取締役CEO |

吉村 元久 |

|

所在地 |

東京都千代田区内幸町二丁目2番2号 富国生命ビル18階 |

|

決算月 |

2月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

779円 |

23,784,595株 |

18,528百万円 |

8.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00円 |

– |

14.59円 |

53.4倍 |

192.61円 |

4.0倍 |

*株価は6/11終値。各数値は21年2月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年2月(実) |

20,035 |

494 |

554 |

419 |

19.19 |

0.00 |

|

2019年2月(実) |

23,716 |

354 |

420 |

263 |

12.04 |

0.00 |

|

2020年2月(実) |

29,875 |

808 |

740 |

177 |

8.02 |

0.00 |

|

2021年2月(実) |

29,289 |

488 |

752 |

323 |

14.39 |

0.00 |

|

2022年2月(予) |

30,607 |

805 |

811 |

346 |

14.59 |

0.00 |

*単位:百万円、円。予想は会社側予想。

株式会社ヨシムラ・フード・ホールディングスの2021年2月期決算概要、今後の戦略に関する吉村CEOへのインタビューなどをお伝えします。

目次

今回のポイント

1.会社概要

2.2021年2月期決算概要

3.2022年2月期業績予想

4.事業戦略

5.吉村CEOへのインタビュー

6.今後の注目点

<参考:コーポレートガバナンスについて>

今回のポイント

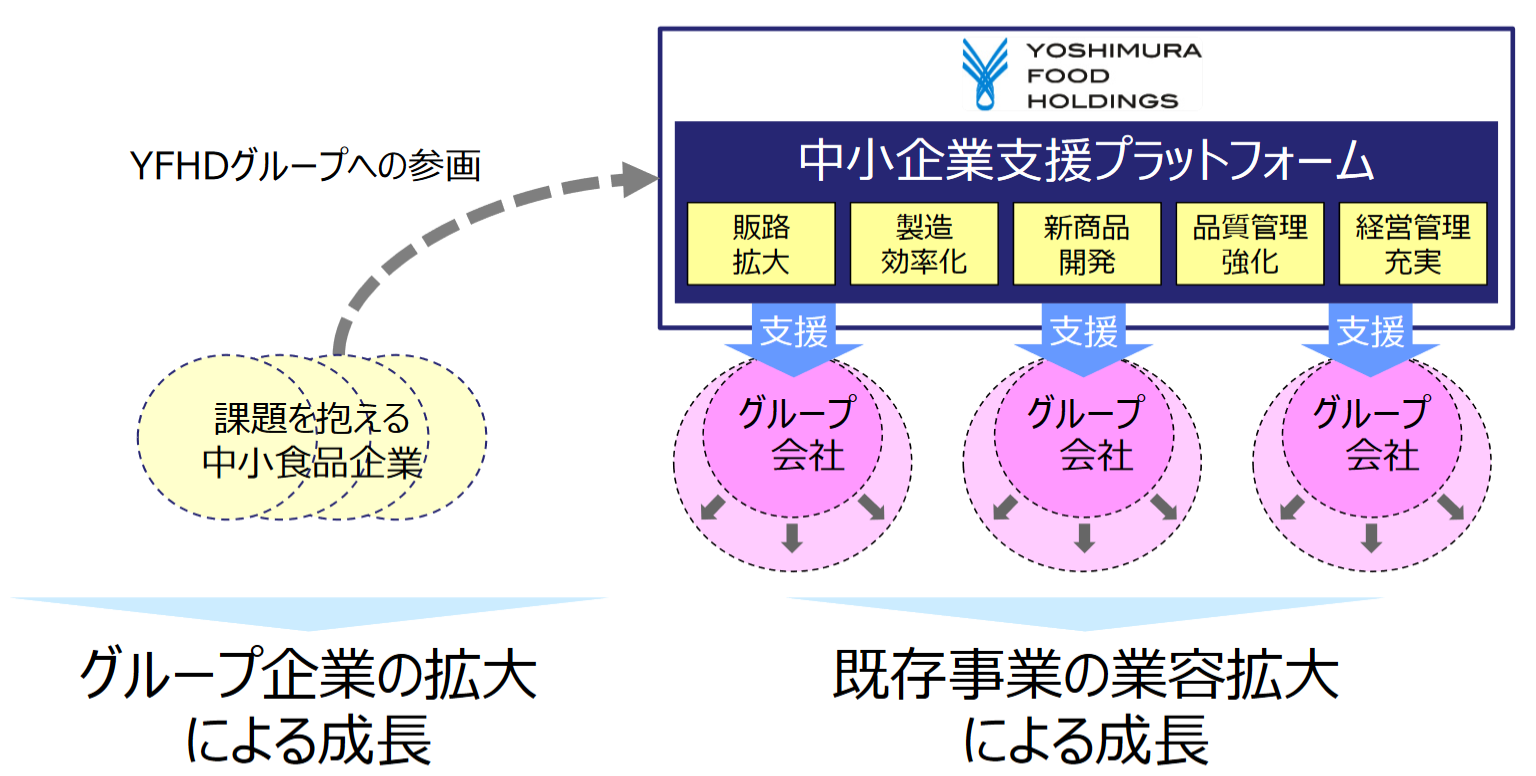

- 食品業界において独自のビジネスモデルを構築し、「M&Aを通じたグループ企業数の拡大による成長」と「既存グループ会社の業容拡大による成長」の2つのエンジンによって成長を追求している。

- 21年2月期の売上高は前期比2.0%減の292億89百万円。新型コロナウイルスの影響の下、国内事業は引き続き堅調に推移したものの、シンガポールにおけるロックダウンにより海外子会社が大幅な減収となった。営業利益は同39.6%減の4億88百万円。国内事業は同1億73百万円の増益となったが、利益率が高い海外事業は減収により同5億35百万円の大幅な減益。EBITDAは前期並みの16億7百万円。シンガポール及びマレーシアで部分的ロックダウンが行われ、第2四半期以降の売上が大幅に減少したことから売上、利益とも予想を下回った。

- 22年2月期の売上高は前期比4.5%増の306億円、営業利益は同64.9%増の8億円の予想、国内事業は安定成長、海外事業は直近の状況が継続し、後半から徐々に回復すると想定している。なお、新たなM&Aによる成長は含めていない。

- 2021年2月、国分グループ本社株式会社と資本業務提携を締結し、国分グループ本社を割当先とする第三者割当増資を実施した。ヨシムラ・フード・ホールディングスが蓄積してきた中小食品企業のM&Aや傘下企業の支援・活性化のノウハウと、国分グループ本社が「食のマーケティングカンパニー」として長年にわたり培ってきた卸売・物流事業における強固な事業基盤、「食」に関する幅広い知見、約35,000社に上る得意先とのネットワークを活用した協業により、さらなる企業価値向上を目指す。

- 吉村 元久 代表取締役CEOに、同社の事業戦略、ESG経営についての考え方、株主・投資家へのメッセージなどを伺った。M&Aについて、これまでは受け身の案件検討が中心だったが、今後は自社による積極的な案件ソーシングも実施していく。また、ピー・アンド・イー・ディレクションズや国分グループ本社など企業価値向上に資する提携先との協業により、成長を加速化する。企業価値向上に繋がる新たな提携先の発掘にも取り組んでいる。「売上・利益の成長と企業価値向上通じて中小企業支援や地域経済活性化への貢献を目指す当社を是非これからも応援していただきたい」とのことだ。

- 海外事業に対する新型コロナウイルスの影響が大きく、今期も増収増益を予想しているが、不透明な環境が続く。ただ一方で、M&A戦略の積極化、国分グループ本社とのアライアンス締結、資本増強と、中期的な視点からの成長基盤整備が大きく進捗している。吉村CEOへのインタビューにもあるように、バリューチェーン最適化に向けたマーケティング領域における新たな提携についても現在交渉中とのことで、今後のリリースに注目したい。また、国分グループ本社との具体的なアライアンスの進捗についても期待したい。

1.会社概要

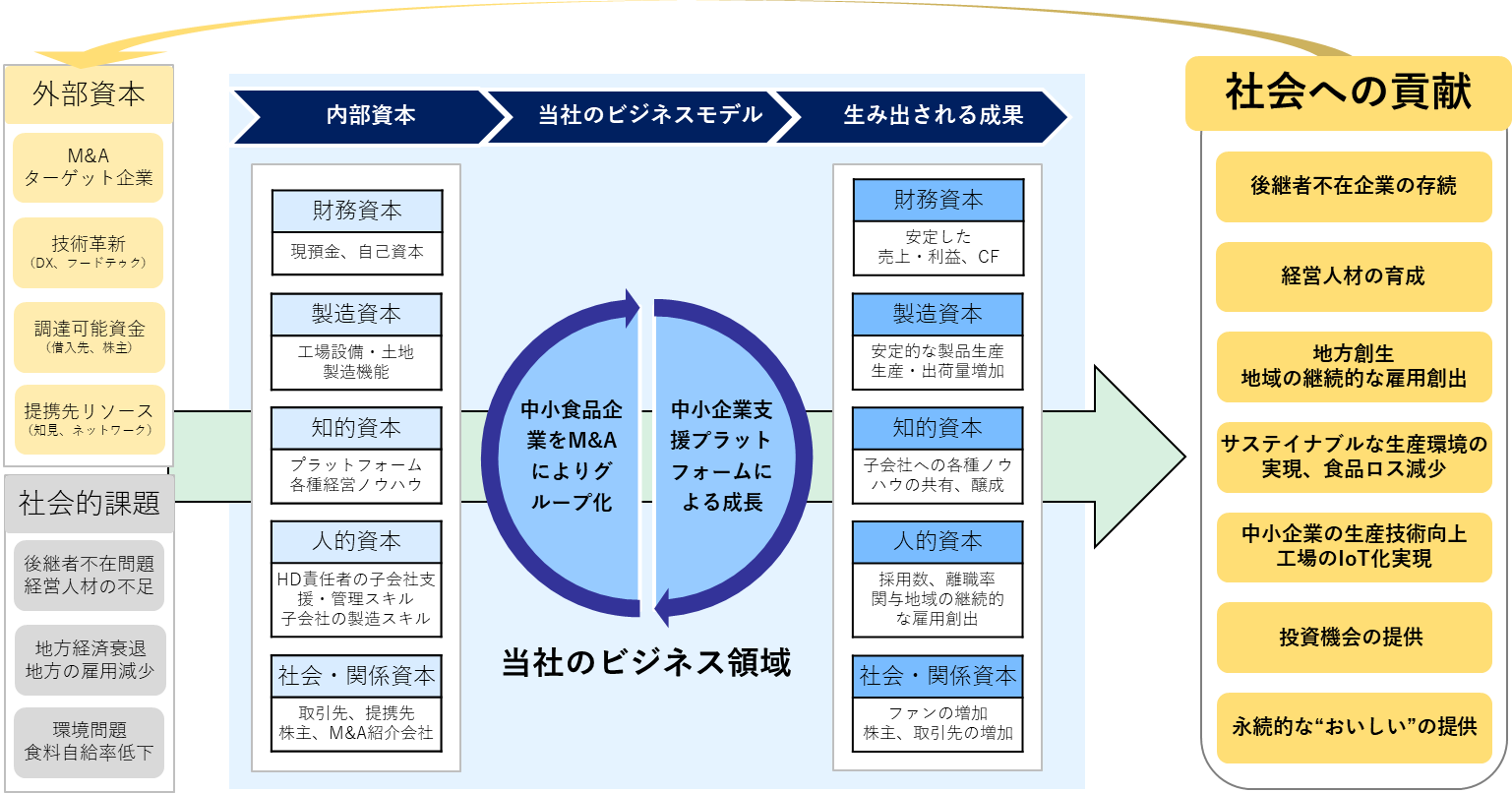

優れた商品や技術力を有しながらも、事業承継など様々な問題を抱えている全国の中小食品企業をM&Aによりグループ化。中核スキルである「中小企業支援プラットフォーム」により問題を解決し、グループ各社を活性化することで、グループ全体の成長を図っている。投資ファンドや大企業に対する圧倒的な優位性、強固な参入障壁が強み。アライアンスによる成長加速を目指している。2021年2月末の主要連結子会社は20社。

【1-1 沿革】

大和證券株式会社、モルガン・スタンレー証券株式会社の事業法人部で上場企業の資金調達やM&Aなどを手掛けていた吉村氏は、ある時、経営難に陥っているが買い手の見つからない食品会社を紹介される。

元より、大和證券在籍中の米国MBA留学時から「食」を通じて日本がもっと高く評価されるべきだと強く感じていた吉村氏は、2008年3月、(株)ヨシムラ・フード・ホールディングスの前身となる(株)エルパートナーズを設立し、個人でこの食品会社を引受け、それまでに培ってきた経験やネットワークなどを活用して活性化に取り組んだところ、黒字化に成功。

この評判を聞き、多くの中小食品会社が支援を求めてきたところ、1社ごと個別に手掛けるのではなく、持株会社体制の下で、商品開発、製造、販売などの各機能を相互に補完することにより効率的に成果も上げることができると判断し、2009年8月、商号を(株)ヨシムラ・フード・ホールディングスとした。

以降も、事業承継問題を抱えたり、単独での経営に行き詰まったりした企業のグループ化を進めていく。大手食品会社や投資ファンドと競合しない独自のポジショニングや売却しないというポリシーが評価され、日本たばこ産業(JT)などから出資を受けるとともに、業容も拡大。2016年3月に東証マザーズに上場し、2017年3月には東証1部に市場変更した。

日本企業のみでなく、シンガポール、マレーシアなど、海外企業のグループ化も進め、更なる成長を追求している。

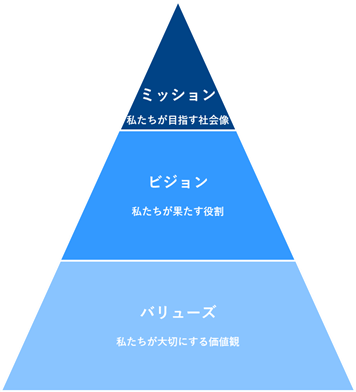

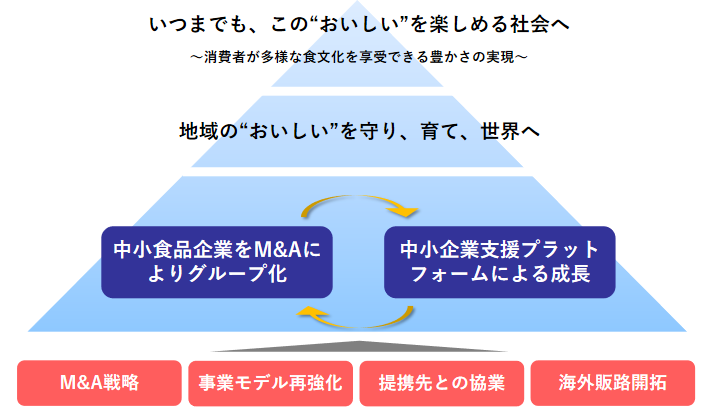

【1-2 目指す社会像】

企業としての社会的存在意義を改めて『いつまでも、この“おいしい”を楽しめる社会へ ~消費者が多様な食文化を享受できる豊かさの実現~』をミッションとし、ビジョン(果たすべき役割)、バリューズ(大切にする価値観)を改めて示すこととした。

|

ミッション いつまでも、この“おいしい”を楽しめる社会へ~消費者が多様な食文化を享受できる豊かさの実現~ |

*私たちは、人々が、多種多様な選択肢から自分の嗜好に合わせて自由に選択でき、それが尊重される社会こそ、豊かで幸せであると考えます。 *私たちは、世界中の消費者が、多種多様で高品質な“おいしい”を自由に選択し、それを楽しめる豊かな社会を目指してまいります。 |

|

ビジョン 地域の“おいしい”を守り、育て、世界へ |

*私たちは、「いつまでもこの“おいしい”を楽しめる社会」を実現するため、日本および世界で大切にされてきた“おいしい”を見つけ、守り、育て、世界へと届けてまいります。 *そのために、私たち独自の“おいしい”を見つける目利き力、“おいしい”を守る事業基盤、“おいしい”を育てる支援機能、“おいしい”を世界へと届ける販売網を構築してまいります。 *その結果として、世界の食文化と多様化、地域社会の活性化を推進するグローバルプロデューサーとなります。 |

|

バリューズ 「あなた“らしさ”を大切にします」 |

*私たちは、私たちに関わる全ての方のあなた“らしさ”を大切にします。 *私たちは、私たちのグループで働く社員の“個性”、“新しい発想”、“チャレンジ精神”を大切にします。 *私たちは、私たちのグループ企業が持つ“歴史”、“文化”、“社員”、“取引先”、“地域社会”を大切にします。 *私たちは、私たちのグループ企業が持つ“強み”を伸ばし、“弱み”を補い合い、共に成長してまいります。 *私たちは、私たちに関わる全ての人の“らしさ”を大切にした結果、多様な選択肢のある豊かな社会づくりに貢献します。 |

【1-3 市場環境・設立の背景】

日本全国の中小企業の支援・活性化を目的として設立された同社は、中小食品企業を取り巻く状況について以下のように述べている。

(同社有価証券報告書、同社資料を基にインベストメントブリッジが抜粋・要約・編集)

(中小食品企業を取り巻く状況)

*日本食は世界的にも極めて高い評価を受け注目されている分野であると同時に、国内の食品産業は1990年代から一貫して事業所数、雇用者数、GDPの面から最大の業種であり、日本が誇る基幹産業。

*企業数の99%は中小企業で、それぞれが優れた商品や技術力を有している。

*しかし、少子高齢化等により国内の市場規模は縮小し続けており、一部の中小食品企業にとっては、単独での生き残りが難しい経営環境が続いている。

*そのため、多くの企業が事業継続をあきらめて廃業や事業停止を選択せざるを得ない状況となっている。

(中小企業の事業承継の状況)

*経営者の平均引退年齢は70歳前後となる中、経営者の平均年齢は60.1歳に達し、今後10年間で約50%の経営者が平均引退年齢を迎えることが予想される。

*そうした中、国内企業の3分の2にあたる65.1%が後継者不在となっており、現時点において事業承継を考えている企業は、全産業合計で34%にとどまるなど、事業承継の準備は進んでいない。

*加えて、2020年の中小企業の休業・廃業件数は49,698件と2007年の約21,000件から13年で急増している。

(中小企業庁「中小企業白書」(2021年版)、㈱帝国データバンク「全国社長年齢分析(2021年)」、㈱帝国データバンク全国「後継者不在企業」動向調査(2020年)、中小企業庁「中小企業実態基本調査」(令和元年確報(平成30年度決算実績))などより。

(中小食品企業における事業承継の受け皿の状況)

*中小食品企業における事業承継ニーズが高まる一方で、受け皿となる会社や組織は少ない。

*中小食品企業は大企業が受け皿となるには規模が小さいことが多いため、投資ファンドは、単独での高い成長と数年以内の売却を主な目的としていることから成熟市場にある中小食品企業は投資対象になりにくい。

*こうしたことから事業承継の担い手は圧倒的に不足している。

【1-4 事業内容】

同社グループは、ヨシムラ・フード・ホールディングスを持株会社として、21年2月末現在、グループ会社20社で構成されている。

ヨシムラ・フード・ホールディングスは、食品の製造および販売をおこなう中小企業の支援・活性化を目的とし、後継者難に直面している中小食品企業をM&Aでグループ化。グループ全社の経営戦略の立案・実行および経営管理をおこなうとともに、グループ会社に対し、営業、製造、仕入物流、商品開発、品質管理、経営管理といった機能ごとに支援および統括を行っている。

①ビジネスモデル

同社は食品業界において独自のビジネスモデルを構築しており、2つのエンジンによって成長を追求している。

一つはM&Aを通じたグループ企業数の拡大による成長。

2008年の創業以来、同社が受け皿となることで、事業承継や経営難などの問題を抱える中小食品企業が廃業・事業停止に至ることを防ぎ、それらの問題を解決してきた。

2021年2月時点でグループ会社は20社まで拡大。近年は日本企業のみでなく海外企業のグループ化にも注力している。

案件のファインディング(発掘)は、M&A仲介会社、地銀を中心とした地方金融機関、弁護士、会計士からの紹介による「間接的アプローチ」が中心だったが、今後はスピードアップのため、ターゲットリストを作成して自らアプローチして関係を構築したり、アライアンス先である国分グループ本社のネットワークを活用したりする「直接的アプローチ」を強化し、主体的・より積極的に案件を発掘していく考えだ。

もう一つが、既存グループ会社の業容拡大による成長。

優れた製品や技術を持ちながらも、販路がない、人手が足りない、経営管理が不十分などの理由で成長できない企業に対し、「中小企業支援プラットフォーム」が各機能別に統括することで、課題を解決し各社の業容拡大を支援している。

(同社資料より)

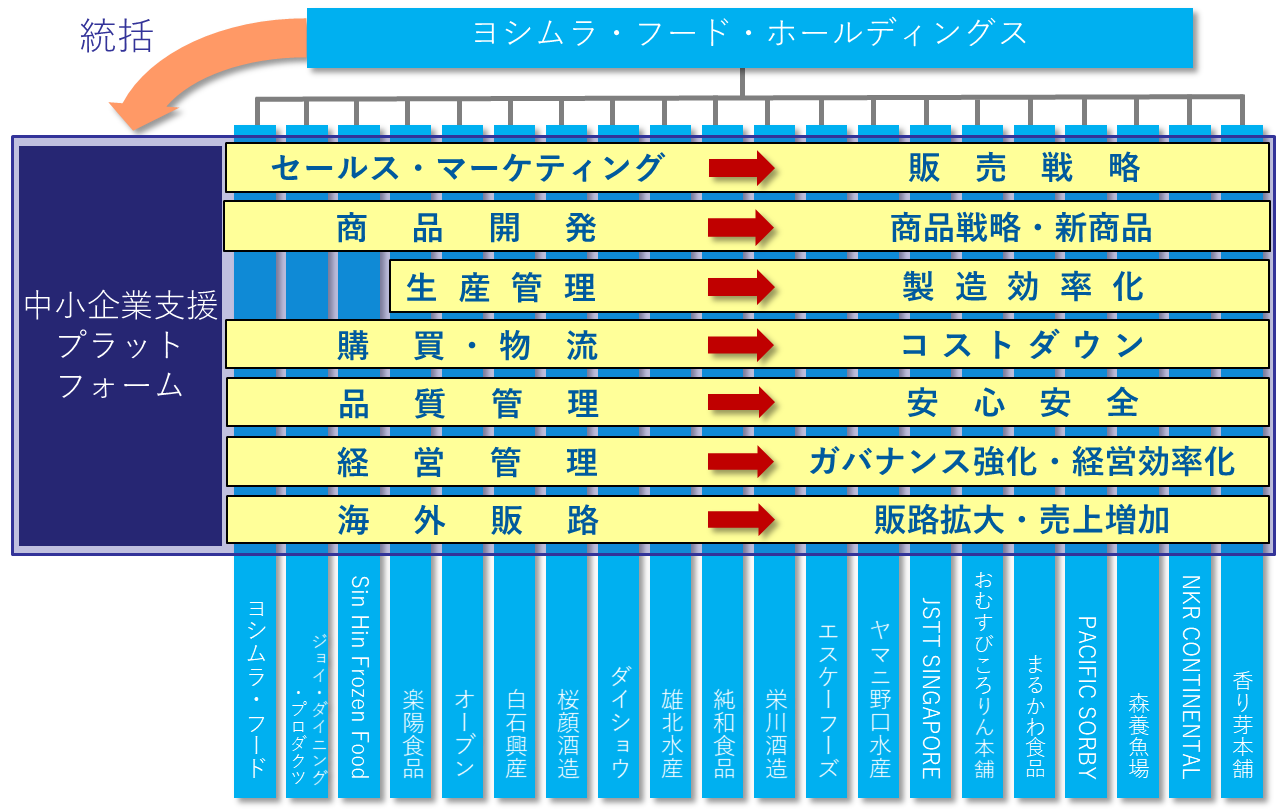

「中小企業支援プラットフォームとは?」

この独自のビジネスモデルの核となるのが、同社が食品の製造・販売に特化して取り組んできた実績とノウハウの蓄積により構築した「中小企業支援プラットフォーム」だ。

持株会社として、グループ全社の経営戦略の立案・実行および経営管理をおこなう同社は、各グループ会社が行う業務(セールス・マーケティング、製造、仕入物流、商品開発、品質管理、経営管理、人材確保など)を、同社の統括責任者が会社の壁を超えて横断的に統括し、有機的に結び付けて経営を支援することで、各社経営基盤の強化を図っている。

例えば、優れた製品を持っているが売上が伸び悩んでいるA社には、全国的な販売網を有するB社の販路を利用したり、販売ノウハウを活用したりするといったことである。また、上場企業である同社の信用力を活用した資金調達力によって安定した資金繰りを実現している。

統括責任者にはグループ内で最もノウハウを有した人物が就くことにより、こうした連携をより効果的なものとしている。

このように、グループ全体で各グループ会社の優れた商品や技術、販路や製造ノウハウといった「強み」を共有し、人材・資金・販路不足といった「弱み」を補完する仕組みが「中小企業支援プラットフォーム」である。

「中小企業支援プラットフォーム」は、現在の体制においても有効に機能し効果をあげているが、今後さらに子会社が増加することにより、新たな強みとなるノウハウが加わりグループの経営資源もさらに蓄積され、それによって既存の子会社にとっても更に業績拡大の機会や生産効率化ノウハウの獲得などを図ることができるという新たなシナジーが生じることとなる。

こうしたプラットフォームの拡張性はヨシムラ・フード・ホールディングスの事業基盤をさらに強固なものとする。

(同社資料より)

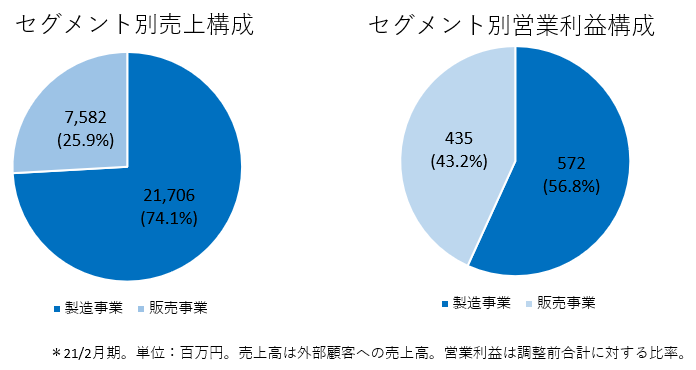

②セグメント

セグメントは、「製造事業セグメント」と「販売事業セグメント」の2つ。

◎製造事業セグメント

それぞれの会社が独自の商品を開発、製造し、国内企業は主に卸売業者を通じて日本全国のスーパーマーケット、コンビニエンスストア、ドラッグストアへ販売し、海外企業は主にシンガポールおよびマレーシアのホテル、飲食店、スーパーマーケット等へ販売している。2021年2月末現在、グループ会社は以下の17社。

(製造事業セグメント グループ会社)

|

会社名 |

特色 |

|

楽陽食品株式会社 (東京都足立区) |

国内5カ所の工場で、チルドシウマイおよびチルド餃子を製造販売している。チルドシウマイの生産量は国内トップシェアである。 |

|

株式会社ダイショウ (埼玉県比企郡ときがわ町) |

ピーナッツバターのパイオニアであり。独自の製法により作られる「ピーナッツバタークリーミー」は1985年の販売開始以来続くロングセラー商品。 |

|

白石興産株式会社 (宮城県白石市) |

1886年創業、宮城県白石市特産の白石温麺を主力商品とし、伝統的な製法により製造される乾麺等の製造販売をおこなっている。 |

|

株式会社桜顔酒造 (岩手県盛岡市) |

1973年、岩手県の地場の10の酒蔵が結集して設立。日本最大の杜氏集団である「南部杜氏」の技により生み出された日本酒は、フルーティな味わいで高い評価。 |

|

株式会社オーブン (愛媛県四国中央市) |

供給量が限られた広島県産カキを調達する独自のルートをもち、かきフライを主力商品として、鶏なんこつのから揚げやささみフライ等を製造販売している。 |

|

株式会社雄北水産 (神奈川県足柄上郡大井町) |

船上で捕獲直後にマイナス50度からマイナス60度で瞬間冷凍される船凍品のマグロ等を使用したねぎとろ、まぐろ切り落としを製造販売。 |

|

純和食品株式会社 (埼玉県熊谷市)

|

埼玉県HACCPを取得するなど、万全な生産管理体制を構築しており、ゼリーの製造においては新興企業ながら、大手GMSに評価されるなど、技術力と商品力には定評がある。 |

|

栄川酒造株式会社 (福島県耶麻郡磐梯町)

|

1869年、会津若松で創業。「日本名水百選指定磐梯西山麓湧水群」の清らかな名水を仕込水に、澄みきった自然環境の中で、人の五感を最大限に生かした伝統的手造りを継承しながら口当たり柔らかな飲み飽きしない清酒を醸造している。 |

|

株式会社エスケーフーズ (埼玉県大里郡寄居町) |

チルド・冷凍とんかつ等の製造販売を主力とし、顧客ニーズに対応する製品を生産している。また、商社等を介さず、直接仕入れ、直接販売もおこなっている。 |

|

株式会社ヤマニ野口水産 (北海道留萌市) |

半世紀にわたり、北海道特産品である鮭とばや、にしん等を熟練工によって独自の製法により製造販売している。 |

|

JSTT SINGAPORE PTE.LTD. (シンガポール) |

シンガポールにおいて、空輸で運ばれた新鮮な日本産の魚介類等を使用し、寿司、巻物、おにぎり等の製造販売を行っている。 |

|

株式会社おむすびころりん本舗 (長野県安曇野市) |

自社開発のフリーズドライ装置により、製菓原料、非常食等を製造している。「水もどり餅」は、スペースシャトル「エンデバー」に携行されたことで有名。 |

|

株式会社まるかわ食品 (静岡県磐田市) |

浜松エリアにおける餃子の有名店。こだわりぬいた素材を創業以来秘伝のレシピにより餃子の製造・販売をおこなっている。 |

|

PACIFIC SORBY PTE. LTD. (シンガポール) |

シンガポールにおいて、チルド及び冷凍水産品の加工、卸売りをおこなっている。 |

|

株式会社森養魚場 (岐阜県大垣市) |

養殖鮎の生産量は国内トップクラスであり、採卵・ふ化から育成・出荷まで安定的に生産できる独自のノウハウを蓄積している。また、雄雌を産み分ける技術も有している。 |

|

NKR CONTINENTAL PTE. LTD. (シンガポール) |

シンガポールおよび子会社のあるマレーシアにおいて、厨房機器の製造、輸入販売、設計施工、メンテナンスをおこなっている。 |

|

株式会社香り芽本舗 (島根県出雲市) |

ソフトタイプのわかめふりかけ、ひじきふりかけ、わかめスープ、わかめ茶漬け等の自社商品からОEМ商品まで、高品質かつ多様なラインアップの商品を製造している。 |

◎販売事業セグメント

販売力と企画力を強みとしており、国内企業は主に産業給食事業者、生活協同組合等へ、海外企業は主にスーパーマーケット、ホテル、飲食店等へ販売をおこなっている。2021年2月末現在、グループ会社は以下の3社。

(販売事業セグメント グループ会社)

|

会社名 |

特色 |

|

㈱ヨシムラ・フード (埼玉県越谷市) |

業務用食材の企画・販売を主とし、自社で物流機能を持たず、販売先へ直送するビジネスモデルを構築している。 |

|

㈱ジョイ・ダイニング・プロダクツ (埼玉県越谷市) |

冷凍食品の企画・販売をおこなっている。日本全国の生活協同組合に直接口座を有しており、それを活用してグループ商品の販売もおこなっている。 |

|

SIN HIN FROZEN FOOD PRIVATE LIMITED(シンガポール) |

アジア各地の有力な水産会社から高品質かつ安心・安全な冷凍水産品および冷凍水産加工品を仕入れ販売している。 |

【1-5 特徴と強み】

①事業承継の受け皿としての優位性

M&Aにおける有力なプレーヤーは、大手食品会社や投資ファンドなどであるが、同社は主として以下の3点で確固たる競合優位性を有している。

*受け皿としての広範な受容力

同社ではグループ化した会社の売却を目的としておらず、短期的な業績回復を図るだけでなく、中長期的な視点から会社の持続的な成長の実現を目指している。そのため、事業規模が小さく成長に時間がかかる企業や、成長のための経営資源が不足しているような企業などを含め、幅広い中小企業の受け皿になることができる。

この点で、対象とする企業規模について一定のスケールが必要な大手食品会社、投資ファンドとの大きな差が生まれている。

また、売却してキャピタルゲインを得ることが目的の投資ファンドの場合、中小食品企業のオーナー経営者の信頼を得ることは容易ではなく、この点でも、中期的な視点で持続的成長を目指すグループ一体経営を実践している同社は大きなアドバンテージを有している。

*高度なM&A実行力

創業以来、中小の食品関連企業を多数グループ会社化し、その後の再成長を実現してきたため、食品業界の市場環境・商習慣、中小食品企業特有のリスク等を熟知しており、数ある中小企業の中から強みを持つ企業を選ぶ優れた目利き力を有する。

加えて、デューデリジェンスや交渉のノウハウ、知見の蓄積も豊富であり、M&Aの実行力は極めて高い。

*幅広いネットワークを通じた豊富かつ良質なM&A情報

都市銀行、地方銀行、信用金庫、証券会社などの金融機関や、M&Aアドバイザリー業務をおこなう企業等との幅広いネットワークを構築しており、豊富な中小食品企業のM&A情報を収集することができる。

また「食品業界に特化」「売却を目的としていない安心感」といった要因により、量のみでなく同社のニーズに則した質の高い情報を得ることもできている。

②中核スキル:中小企業支援プラットフォーム

グループ全体で各グループ会社の優れた商品や技術、販路や製造ノウハウといった「強み」を共有し、人材・資金・販路不足といった「弱み」を補完する仕組みである「中小企業支援プラットフォーム」によって、グループ会社の活性化を実現しており、その実績は高く評価されている。

③地域活性化への貢献

子会社の株式会社桜顔酒造(岩手県)、白石興産株式会社(宮城県)、株式会社オーブン(愛媛県)をはじめとした、地方の中小食品企業の事業承継等を積極的におこなってきた。

中小企業支援プラットフォームを活用することで、これまで地域を限定して販売されていた魅力ある商品を全国(および一部海外)に展開することや、グループの資金を活用して新たな設備投資を行うことが可能であり、これによって地方の中小食品企業の再成長と地方経済の活性化に貢献している。

【1-6 配当政策・株主優待制度】

(配当政策)

株主に対する利益還元を重要な経営課題の一つと位置付けているが、現在は成長過程にあると考えているため、現金は設備投資等による積極的な事業展開およびプラットフォーム拡充による経営基盤の強化を図るための投資等に充当させることが、株主に対する最大の利益還元に繋がると考えている。

このため設立以来配当は実施しておらず、今後においても当面の間は、事業拡大のための投資および既存事業の必要運転資金とする方針である。将来的には、各事業年度の経営成績および財政状態を勘案しながら株主への利益還元を検討していく方針だ。

(株主優待制度)

保有株式数に応じて以下のような株主優待を実施している。

|

保有株式 |

優待回数 |

優待内容 |

|

300~499株 |

年1回(毎年2月末日現在の株主名簿に記載された株主) |

800円相当の同社グループ製品を贈呈 |

|

500株~2,499株 |

年1回(毎年2月末日現在の株主名簿に記載された株主) |

1,500円相当の同社グループ製品を贈呈 |

|

2,500株以上 |

年2回(毎年2月末日および8月31日現在の株主名簿に記載された株主) |

それぞれ4,000円相当の同社グループ製品を贈呈 |

【1-7 ESG経営】

前述した目指す姿「いつまでも、この“おいしい”を楽しめる社会へ ~消費者が多様な食文化を享受できる豊かさの実現~」を基本理念として「ESG経営」に取り組んでいる。

|

項目 |

主な取り組み |

|

E(環境) |

環境に配慮した持続可能な製品製造• *環境変化に依存しない、もしくは、環境に負荷をかけない持続可能な製品製造技術・ノウハウを保有 *限られた食料資源の有効活用や効率的な生産を実施

森養魚場:気候変動、河川の水質汚染等の影響により天然鮎が減少する中、独自技術にて養殖鮎を安定供給 ヤマニ野口水産:端材やサイズ不揃い品を用いた製品開発により食材ロス削減への貢献 雄北水産:原材料の有効活用により、ネギトロや中落ちを効率的に生産・販売

製造工程にて発生した産業廃棄物の再利用 *グループ各社:製造工程にて発生した廃棄物を地域の畜産業者などに提供することによる食品廃棄物の有効活用

消費電力削減 *グループ各社:工場の使用電力削減を目的とした、LED化、高効率ボイラーの採用などを順次実施 |

|

S(社会) |

地域に強力なファンを抱える企業を引き受けることにより、事業の存続に貢献

地域社会における食の多様性への貢献 *地域の消費者から高いニーズがあり、こだわりを持った原材料・レシピによる製品開発を実施

香り芽本舗:地元中国地方のふりかけ市場にてトップクラスのシェア まるかわ食品:鮮度抜群の豚肉や(主に)地場産キャベツを中心としたこだわりぬいた原料と秘伝のレシピ おむすびころりん本舗:信州安曇野の立地条件とフリーズドライ技術を生かした地域の特産品開発 榮川酒造:地域が誇る日本名水百選に選定された「龍ヶ沢湧水」を使用した清酒造り ダイショウ:保存料、着色料不使用。なめらかな食感と飽きのこない味 オーブン:広島の清浄海域、条件付清浄海域に限定したカキの仕入れ

従業員の多様性 *グループ各社:女性の活躍の場を整備、障害者、外国人の登用など各種取組みを実施 |

|

G(ガバナンス) |

経営リソースのサポート *グループ会社の資金調達や次世代経営者の育成により、グループ会社経営を支援

中小企業支援プラットフォームによる支援 *グループ会社の自律性を担保しつつ、状況に合わせた事業計画立案や進捗管理への関与 *機能別の統括部署を設置し、グループとして事業支援や各種進捗管理などを実施 |

同社では、後継者不在企業を譲り受け、グループ化して活性化する事業はESG経営そのものと認識している。

また、ESG経営の推進により地域社会への貢献や消費者への価値提供を進め、同社グループに共鳴して参画を希望する優良企業や同社グループに共感して株主として支援する企業・消費者を増やすことが、持続的な成長の実現に繋がると考えている。

(同社資料より)

2.2021年2月期決算概要

【2-1連結業績概要】

|

|

20/2期 |

構成比 |

21/2期 |

構成比 |

前期比 |

予想比 |

|

売上高 |

29,875 |

100.0% |

29,289 |

100.0% |

-2.0% |

-5.2% |

|

売上総利益 |

6,025 |

20.2% |

6,209 |

21.2% |

+3.1% |

– |

|

販管費 |

5,216 |

17.5% |

5,721 |

19.5% |

+9.7% |

– |

|

営業利益 |

808 |

2.7% |

488 |

1.7% |

-39.6% |

-46.3% |

|

経常利益 |

740 |

2.5% |

752 |

2.6% |

+1.6% |

-18.4% |

|

当期純利益 |

177 |

0.6% |

323 |

1.1% |

+82.6% |

-23.0% |

|

EBITDA |

1,623 |

5.4% |

1,607 |

5.5% |

-1.0% |

-7.6% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。EBITDAは営業利益に償却費(減価償却、のれん)およびM&Aにかかる取得費用を加算して算出。

減収、営業減益。EBITDAは前期並み。売上、利益とも予想を下回る。

売上高は前期比2.0%減の292億89百万円。新型コロナウイルスの影響の下、国内事業は引き続き堅調に推移したものの、シンガポールにおけるロックダウンにより海外子会社が大幅な減収となった。

営業利益は同39.6%減の4億88百万円。国内事業は同1億73百万円の増益となったが、利益率が高い海外事業は減収により同5億35百万円の大幅な減益。

EBITDAは前期並みの16億7百万円。

シンガポール及びマレーシアで部分的ロックダウンが行われ、第2四半期以降の売上が大幅に減少したことから売上、利益とも予想を下回った。

(国内事業)

国内製造事業は、プラットフォーム支援により一部子会社の業績が改善した。また、スーパー量販店向けの売上が増加し、増収増益。

国内販売事業は、生協向けの売上が増加した一方、産業給食向けの売上が減少し、減収増益。

その結果、国内事業全体では売上高は前年同水準となり、利益は大幅な増益となった。

(海外事業)

新型コロナウイルスの影響が継続し、スーパー小売店向けの売上は安定的に推移したが、ホテル向け、航空関連向けの売上が低迷し、前年比では大幅な減収減益。

【2-2 セグメント動向】

|

|

20/2期 |

構成比 |

21/2期 |

構成比 |

前期比 |

|

売上高 |

|

|

|

|

|

|

製造事業 |

20,639 |

69.1% |

21,706 |

74.1% |

+5.2% |

|

販売事業 |

9,236 |

30.9% |

7,582 |

25.9% |

-17.9% |

|

合計 |

29,875 |

100.0% |

29,289 |

100.0% |

-2.0% |

|

営業利益 |

|

|

|

|

|

|

製造事業 |

758 |

3.7% |

572 |

2.6% |

-24.5% |

|

販売事業 |

566 |

6.1% |

435 |

5.7% |

-23.1% |

|

調整額 |

-516 |

– |

-519 |

– |

– |

|

合計 |

808 |

2.7% |

488 |

1.7% |

-39.6% |

*単位:百万円。営業利益の構成比は売上高営業利益率。

*製造事業セグメント

増収減益。

国内製造子会社は、新型コロナウイルス感染拡大に伴いスーパー等小売店の需要が増加したことや株式会社香り芽本舗をグループ化したことで増収増益。

海外製造子会社は、シンガポール及びマレーシアにおける部分的ロックダウンの影響やホテル、航空関連向けの売上が減少したことから減収減益。

*販売事業セグメント

減収減益。

新型コロナウイルス感染症の影響により、国内販売子会社は主に産業給食向けの売上が減少した一方で生協向けの売上は増加し増益。

海外販売子会社はシンガポールにおける部分的ロックダウンの影響やシンガポール国外向けの輸出販売が減少したことで減収減益。

【2-3 財務状態とキャッシュ・フロー】

◎主要BS

|

|

20年2月末 |

21年2月末 |

増減 |

|

20年2月末 |

21年2月末 |

増減 |

|

流動資産 |

14,148 |

14,828 |

+680 |

流動負債 |

9,749 |

7,009 |

-2,740 |

|

現預金 |

3,015 |

4,942 |

+1,927 |

仕入債務 |

2,757 |

2,465 |

-292 |

|

売上債権 |

5,585 |

4,973 |

-611 |

短期有利子負債 |

4,608 |

2,458 |

-2,150 |

|

たな卸資産 |

5,350 |

4,681 |

-669 |

固定負債 |

7,449 |

8,821 |

+1,371 |

|

固定資産 |

9,729 |

8,806 |

-922 |

長期有利子負債 |

7,119 |

8,621 |

+1,501 |

|

有形固定資産 |

4,128 |

3,843 |

-284 |

負債 |

17,199 |

15,831 |

-1,368 |

|

無形固定資産 |

4,811 |

4,264 |

-546 |

純資産 |

6,678 |

7,804 |

+1,126 |

|

投資その他の資産 |

789 |

698 |

-91 |

利益剰余金 |

2,216 |

2,539 |

+323 |

|

資産合計 |

23,877 |

23,635 |

-241 |

負債純資産合計 |

23,877 |

23,635 |

-241 |

|

|

|

|

|

有利子負債合計 |

11,728 |

11,079 |

-648 |

*単位:百万円

新株発行で現預金は増加したが、売上債権、たな卸資産、無形固定資産の減少等で資産合計は前期末比2億円減少の236億円。

有利子負債の減少等で負債合計は同13億円減少の158億円。

新株発行により資本金及び資本準備金の増加、利益剰余金の増加などで純資産は同11億円増加の78億円。

自己資本比率は前期より5.1ポイント上昇し19.4%。

◎キャッシュ・フロー

|

|

20/2期 |

21/2期 |

増減 |

|

営業CF |

603 |

2,092 |

+1,489 |

|

投資CF |

-5,004 |

-387 |

+4,616 |

|

フリーCF |

-4,401 |

1,704 |

+6,106 |

|

財務CF |

4,816 |

359 |

-4,457 |

|

現金同等物残高 |

2,495 |

4,544 |

+2,048 |

*単位:百万円。

たな卸資産の減少などで営業CFのプラス幅は拡大。連結の範囲の変更を伴う子会社株式の取得による支出が前期に比べ減少し、投資CFのマイナス幅が縮小。フリーCFはプラスに転じた。

新株の発行による収入があったが短期借入金の純減などで財務CFのプラス幅は縮小。キャッシュポジションは上昇した。

【2-4 トピックス】

(1)国分グループ本社株式会社とのアライアンス

2021年2月、国分グループ本社株式会社との資本業務提携および国分グループ本社を割当先とする第三者割当増資を実施

することを発表した。

(国分グループ本社株式会社概要)

1712(正徳2)年の創業以来、300 年を越え食の流通に携わってきた業界トップクラスの酒類・食品卸売企業。

「食のマーケティングカンパニー」として日本全国に幅広いネットワーク(得意先約 35,000 社、取引メーカー約 10,000 社)を保有している。また、「地域密着 全国卸」を経営方針の一つに掲げ、地域に根ざした生産者や企業との結びつきを深めながら、地域ならではの多様な食文化や魅力的な食品を支え、食を通じた地域創生に取り組んでいる。

所在地は東京中央区日本橋。2019年12月期の売上高1.7兆円、営業利益22億円、総資産7,088億円、純資産959億円。

(アライアンスの背景)

ヨシムラ・フード・ホールディングスと国分グループ本社は、事業を行う上で大切にする理念や価値観が「地域の食を守り、育て、全国へ届ける」という点で合致していること、また、中小食品企業へ経営支援を行うヨシムラ・フード・ホールディングスにとって、独立系の卸売企業である国分グループ本社とより緊密な関係を構築することは、中長期的な事業戦略の推進及び企業価値向上につながること、さらに、第三者割当増資により資本を増強することで財務基盤を強化できることから、今回の資本業務提携を行うこととした。

(アライアンスの目的)

今回のアライアンスにより、ヨシムラ・フード・ホールディングスは主に以下のようなメリットを享受できると考えている。

|

☆ |

国分グループ本社が持つ全国の食品企業との強固なネットワークを活用し、これまでヨシムラ・フード・ホールディングスが単独では接点を持ち得なかった中小食品企業へのアプローチ |

|

☆ |

優れた商品やノウハウを持ちながらも、後継者不在問題を抱える企業や単独での成長に限界を感じている企業の発掘とM&Aのより一層の促進 |

|

☆ |

M&Aによりグループ化した後は、ヨシムラ・フード・ホールディングスと国分グループ本社が有するリソースを活用して共同で支援することで、今まで以上の成長支援 |

|

☆ |

国分グループ本社の全国に広がる営業網を活用したヨシムラ・フード・ホールディングスグループ商品の販売強化(国分グループ本社による営業代行、販路・営業エリアの拡大) |

|

☆ |

全国及び海外に広がる商品供給ネットワークやサプライチェーン・マネジメントのノウハウを活用した物流・倉庫機能の効率化 |

|

☆ |

仕入コスト削減 |

|

☆ |

共同での商品開発 |

|

☆ |

マーケティング・マーチャンダイジング機能の強化 |

ヨシムラ・フード・ホールディングスが蓄積してきた中小食品企業のM&Aや傘下企業の支援・活性化のノウハウと、国分グループ本社が「食のマーケティングカンパニー」として長年にわたり培ってきた卸売・物流事業における強固な事業基盤、「食」に関する幅広い知見、約35,000社に上る得意先とのネットワークを活用した協業により、ヨシムラ・フード・ホールディングスはさらなる企業価値向上を目指す。

(アライアンスの内容)

①業務提携の内容

|

①日本の中小食品企業の支援・活性化における協業 |

優れた商品やノウハウを持ちながらも後継者不在により廃業の危機にさらされている、また、強みを最大限に活かすことができていない中小食品企業に対し、両社が協働して支援・活性化を行う。 そうした企業をヨシムラ・フード・ホールディングスがM&Aによりグループ化し、同社が持つ経営管理力及び生産管理力と、国分グループ本社が持つ販売力、流通に関するノウハウ、商品開発力、購買力を合わせることで、本来生き残るべき中小食品企業を存続させ、製品・雇用・取引先を守り、地域経済の維持及び発展に貢献する。 |

|

②地域産品の開発・製造・育成・販売に関する協業 |

両社の販売先がもつ商品開発ニーズを吸い上げ、両社が持つ商品開発ノウハウを活用して商品を開発し、両社のネットワークを活用して商品製造先を選定し、ヨシムラ・フード・ホールディングスが持つ製造合理化・品質管理能力を活用して商品を製造し、国分グループ本社が持つ販売・物流ネットワークを活用して商品を販売する。 特に、国分グループ本社の販売先が持つ商品開発ニーズのうち、当社グループで製造できる商品についてはヨシムラ・フード・ホールディングスグループで製造受託し、国分グループ本社の販売・物流ネットワークを活用して販売することで、相互の業績向上に向けた取り組みを推進する。 |

|

③国分グループ本社から当社グループへの原料・資材・消耗品等の商品供給及び、営業代行・営業支援等のサービス提供に関する協業 |

国分グループ本社が持つ原料・資材・消耗品等の購買ネットワークを活用することで、ヨシムラ・フード・ホールディングスグループの仕入原価低減を図る。また、国分グループ本社が持つ日本全国に広がる販売ネットワーク及び、販売支援・営業代行サービスを活用し、ヨシムラ・フード・ホールディングスグループの売上増加を図る。 |

|

④国内の物流・倉庫業務に関する協業 |

ヨシムラ・フード・ホールディングスグループが外部企業へ委託している物流・倉庫業務を国分グループ本社へ委託することで、物流・倉庫業務の効率化を図る。 |

|

⑤海外(ASEAN)における物流・倉庫業務及び、商品開発・製造・育成・販売に関する協業 |

ヨシムラ・フード・ホールディングスがシンガポールで行う物流・倉庫業務の国分グループ本社への委託を検討する。また、両社が ASEAN にもつ販売先を共有し、日本国内の商品販売から商品開発・製造・育成までを推進する。 |

|

⑥共同ワークによるガバナンス強化、製造効率化、商品販売力強化など、企業価値向上に関する協業 |

国分グループ本社が保有する商品販売・商品開発に関するノウハウ、ヨシムラ・フード・ホールディングスが保有するグループ企業の経営支援ノウハウ、ガバナンス体制構築ノウハウ及び製造効率化ノウハウ等を相互に共有することで、ヨシムラ・フード・ホールディングスの中小企業支援プラットフォームを強化し、企業価値向上を目指す。 |

|

⑦両社間の人材交流によるノウハウの共有、人材育成に関する協業 |

両社の社員を相互に派遣・出向させることで、人材交流による両社の協業を促進するとともに、これらを通じた人材育成を推進する。 |

②資本提携の内容

2021年2月24日、第三者割当増資により、国分グループ本社に対して普通株式を割り当てた。

募集株式数118万8,500株、払込金額約9.5億円。

国分グループ本社は持分比率5%で、第3位の株主となった。

ヨシムラ・フード・ホールディングスは自己資本比率を向上させることができたため、増資金額(約9億円)の2~3倍の銀行借入(18億円~27億円)が新たに可能になった。増資金額と合わせ27~36億円を活用し新たなM&Aを進めていく。

また、事業拡大及び財務基盤強化のため、今後も国分グループ本社のように事業上のシナジーが見込める企業との資本業務提携を積極的に検討していく考えだ。

(2)連結子会社栄川酒造株式会社の資本業務提携契約締結

グループで新たにウイスキー事業を開始するための取り組みとして、連結子会社栄川酒造株式会社が、福島県を中心にスーパーマーケット事業をおこなう株式会社リオン・ドールコーポレーションとの間において資本業務提携契約を締結し、またリオン・ドールコーポレーションを割当先とした第三者割当増資を実施することとした。

(アライアンスの目的)

栄川酒造は、業歴約150年を誇る福島県会津地方を代表する酒造事業者。また、リオン・ドールは、福島県会津若松市に本社を置く、食料品を主体としたスーパーマーケットチェーンの運営会社。

会津地方にとって必要不可欠な2社が共に手を携え合い、会津、そして福島の地産地消を推進するとともに、地域の雇用を守り、地域の取引先との関係を強化し、会津、そして福島の地域活性化に向けた取り組みを強化していく。

特に、ウイスキー事業を通じて新たな協業を行うことで、両社の更なる成長及び地域の発展を目指す。

(アライアンスの背景)

近年の日本酒市場は、消費者の飲食嗜好の多様化や若年層のアルコール飲料離れ等により縮小傾向にあり、中でも福島県においては、東日本大震災の影響による人口減少、海外への輸出制限の影響等も重なり、その傾向が顕著である。

一方、ウイスキー市場は、「ハイボール」を中心とした需要の高まりにより11年連続で市場が拡大しており、特に、国産のプレミアムウイスキーは原酒不足により品薄状態が続くなど、今後も堅調な成長が見込まれる。

栄川酒造はリオン・ドールとの間で資本業務提携契約を締結し、第三者割当増資により資金調達を行うことで、新たにウイスキー事業を開始する。

また、リオン・ドールは、栄川酒造が製造する日本酒及びウイスキーを、同社の店舗で販売し売上の増加を図る。市場の拡大が見込まれるウイスキー事業を通じた協業により、両社の中長期的な業績向上を目指す。

なお、この資本業務提携(第三者割当増資の払込期日は2021年6月14日)により、ヨシムラ・フード・ホールディングスの持分は19%となったため、栄川酒造はヨシムラ・フード・ホールディングスの連結子会社及び持分法適用会社の範囲から外れたが、引き続き協業を推進することで、リオン・ドールとともに栄川酒造の業績向上に向けた取り組みを推進する考えだ。

3.2022年2月期業績予想

【3-1 業績予想】

|

|

21/2期 |

構成比 |

22/2期(予) |

構成比 |

前期比 |

|

売上高 |

29,289 |

100.0% |

30,607 |

100.0% |

+4.5% |

|

売上総利益 |

6,209 |

21.2% |

– |

– |

– |

|

販管費 |

5,721 |

19.5% |

– |

– |

– |

|

営業利益 |

488 |

1.7% |

805 |

2.6% |

+64.9% |

|

経常利益 |

752 |

2.6% |

811 |

2.6% |

+7.8% |

|

当期純利益 |

323 |

1.1% |

346 |

1.1% |

+7.2% |

|

EBITDA |

1,607 |

5.5% |

1,670 |

5.5% |

+4.0% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。EBITDAは営業利益に償却費(減価償却費、のれん)およびM&Aにかかる取得費用を加算して算出。

増収・増益

売上高は前期比4.5%増の306億円、営業利益は同64.9%増の8億円の予想、

国内事業は安定成長、海外事業は直近の状況が継続し、後半から徐々に回復すると想定している。

なお、新たなM&Aによる成長は含めていない。

【3-2 新型コロナウイルスの影響】

①国内

大部分を占めるスーパー等量販店向けの売上は、巣ごもり需要が落ち着く中でも引き続き好調に推移する。

外食及び観光向けの売上は、新型コロナウイルスの影響により減少傾向が継続する。

国内子会社の売上は、新型コロナウイルスの急激な再拡大が起きない限り、引き続き前期並みに推移する。

②海外

シンガポールでは、人口の約1割が既に新型コロナウイルスのワクチン接種を完了し、2021年3月後半からは、45歳から59歳までを対象とした接種が開始された。今後、ワクチン接種がさらに進むことで、国内経済の回復は進むことが予想される。

販売先であるスーパーや飲食店は引き続き安定的に推移することが予想される。また、ホテルは4月からブッフェが再開され、結婚式やパーティー等の人数制限が解除に向かう予定のため、徐々に回復の兆しが見えてくると思われる。

海外子会社の売上は緩やかな回復傾向が継続するものの、本格的な回復は、世界における新型コロナウイルスの終息次第であり、引き続き流動的と見ている。

4.事業戦略

同社は食品業界において「中小企業支援プラットフォーム」を核とした独自のビジネスモデルを構築し、「M&Aを通じたグループ企業数の拡大による成長」と「既存グループ会社の業容拡大による成長」の2つのエンジンによって成長を追求している。

基本的な戦略、道筋に変更は無いものの、M&A強化と事業モデルの強化により成長速度をさらに加速させるため、「戦略①:M&Aによる新たなコア事業の創出」「戦略②:事業モデルの再強化」「戦略③:提携先との協業による成長」「戦略④:海外販路の構築」という4つの戦略を改めて掲げた。

各戦略を有機的に結びつけることで、ビジョンの実現やミッションの達成を目指している。

(同社資料より)

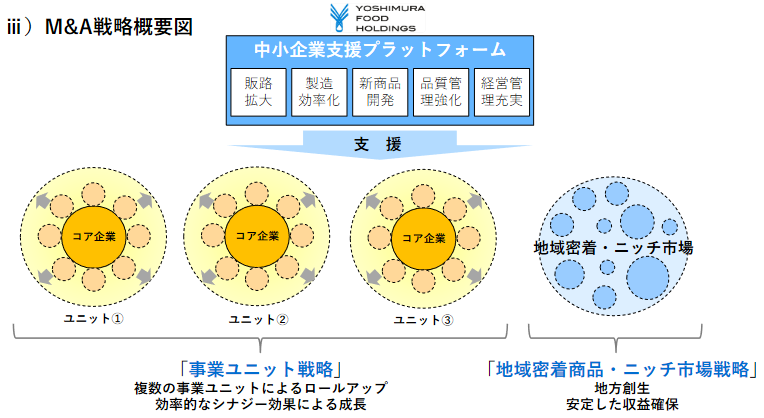

【4-1 戦略①:M&Aによる新たなコア事業の創出】

(1)基本方針

今期からは今まで以上に「積極的なソーシング活動を実施することにより、新たなグループの核となる企業及び地域のニッチ商品を製造する企業を発掘し、M&Aを加速する」を基本方針とする。

これまでは自社リソースの関係もあり、受け身の案件検討が中心であったが、今後は自社での積極的な案件ソーシングも実施する。

また、事業再生や事業譲渡がM&Aの主要因であったが、今後は大企業子会社など、十分収益力のあるカーブアウト案件にも対象を広げる。それに伴い、対象企業の規模も中堅及び大規模企業まで拡大する。

業種に関しても、食品の製造・卸にとどまらず、さらに上流の一次産業も対象とする。

(2)戦略

①M&A戦略の軸

「事業ユニット戦略」と「地域密着商品・ニッチ市場戦略」の2戦略を軸とする。

「事業ユニット戦略」

グループの新たな柱(コア)となる企業をM&Aし、更にその企業と同分野・同カテゴリの企業をM&A(ロールアップ)する。

コア企業を中心とした事業ユニットを複数構築し、より大きなシナジーを創出することで事業ユニットの利益率を向上させる。

「地域密着商品・ニッチ市場戦略」

地域の特産品や名産品、地域で愛される商品を製造する企業をM&Aによりグループ化し、グループの販路を活用し、全国及び海外へ商品を展開する。これにより地域経済及び雇用の維持、さらには地方創生に貢献する。

(同社資料より)

②案件開拓:主体的な案件発掘

今後は、間接的アプローチ及び直接的アプローチの両方により、案件を発掘する。

間接的アプローチについては、これまではM&A仲介会社や金融機関からの紹介が中心であったが、今後は、有力なM&A仲介会社や地方銀行の新規開拓及び関係強化、提携先の株式会社ピー・アンド・イー・ディレクションズのネットワークを活用したアプローチを強化する。

直接的アプローチについては、これまでは販売先や仕入先との関係構築やHPでの問い合わせ窓口設置、M&A仲介会社経由でのターゲット先へのコンタクトが中心であったが、今後は、自社で作成したターゲットリストによるターゲット先へのアプローチ及び中長期的な関係性の構築、また、国分グループ本社のネットワークを活用したアプローチなどにより、主体的に案件を発掘することで、グループの新たな核となる企業をM&Aによりグループ化する。

後継者不在に加え大企業の企業再構築が進む中、M&A対象件数は今後さらに増加することが予想されるため、これまでの中心である「受け身」の案件検討のみではなく能動的・主体的に案件発掘に臨むことが成長スピード加速に繋がるとの判断である。

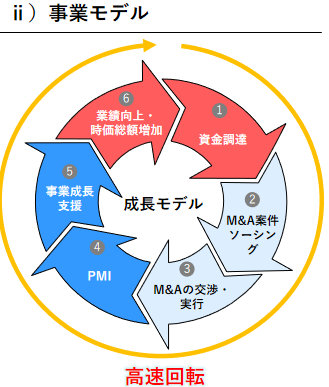

③PIMIの強化

M&Aにおいては買収自体よりも、買収後にいかにしてシナジーを最大化するかが重要であり、「PMI:Post Merger Integration」と呼ばれる買収後の統合作業の巧拙が鍵を握る。

PMIをスムーズに進め、被買収企業の収益を改善させるには事業のみでなく人事、経理といった管理についても知識、経験豊富な専門人材が必要だが、同社では商社、食品会社、マーケティング会社など出身の人材を採用した。

これによってPMIを強化し、100日を目途に早期の統合を実現し(100日プラン)、これまで以上に迅速にM&A後のシナジー最大化を図る。

【4-2 戦略②:事業モデルの再強化】

(1)基本方針

専門人材採用、組織変更により、新たな支援体制での業績向上を目指す。

同社では中小企業支援プラットフォームによる多面的な支援によりグループ会社の成長・企業価値向上を図ってきた。

この仕組み自体に変更は無いが、各グループ会社の数値管理及びその責任の所在がやや曖昧であった点を反省し、子会社の経営支援を行う4つの事業本部を新設し、グループ各社の数値責任は各社の経営陣とその会社の属する事業本部にあるということを明確にした。その一方で、統括本部は引き続きグループのシナジー創出のための支援を行う。

また、これまでは少人数での効率的な支援を行ってきたが、上記の専門人材を採用したことで専門的かつ効率的な支援が可能となった。加えて、各社の経営人材についてはこれまで各子会社のプロパー人材の登用を基本としていたが、育成スピード向上の観点から、社内育成に加え外部採用も積極的に検討し、より一層経営人材の育成を強化する。

(2)事業モデル

専門人材の採用、組織変更によりM&A案件ソーシング、M&A実行、PMIまでの流れを高速化し、より多くのM&Aの実行、成長支援に取り組む。

(同社資料より)

【4-3 戦略③:提携先との協業による成長】

(1)基本方針

企業価値向上に資する提携先との協業により、成長を加速化する。

これまでは自社単独での成長を基本としていたが、ピー・アンド・イー・ディレクションズや国分グループ本社とのアライアンスを積極的に推進し、外部のリソースも活用しながら成長を図る。

また、企業価値向上に繋がる新たな提携先の発掘にも取り組む。

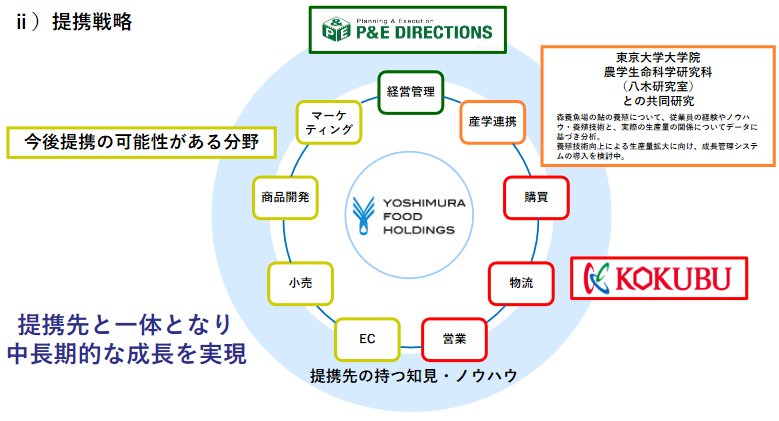

(2)提携戦略

バリューチェーンごとに最適なパートナーと提携を行うことで、より一層の成長を目指す。

(同社資料より)

ピー・アンド・イー・ディレクションズや国分グループ本社に続き、バリューチェーンの中で、マーケティング・商品開発・EC分野での提携先の発掘が課題であると考えている。

また、産学連携にも取り組んでいる。

東京大学大学院農学生命科学研究科(八木研究室)と協同で、森養魚場の鮎の養殖について、従業員の経験やノウハウ・養殖技術と、実際の生産量の関係についてデータに基づき分析を行っており、「鮎の養殖」を暗黙知ではなく形式知にすることによる養殖技術の向上、及び、それに伴う生産量拡大に向け、成長管理システムの導入を検討中である。

(3)提携先との協業

①国分グループ本社株式会社

得意先数約35,000社、取引メーカー数約10,000社、グループ会社数54社、商品ラインアップ約60万アイテムに加え、300年を超す業によって培われたノウハウなど、国分グループ本社の有する有形・無形資産を活用し、ヨシムラ・フード・ホールディングスおよびグループ企業の成長を加速させる。

国分グループ本社としては、ヨシムラ・フード・ホールディングスグループとの取引拡大や、ヨシムラ・フード・ホールディングスがこれまで培ってきた中小食品企業の経営に関するノウハウの習得(経営管理、製造効率化、ガバナンス強化など)、M&A機会及びノウハウの習得、経営人材の育成(人材派遣により、将来の幹部候補、経営人材を育成)などを期待している。

M&Aおよび事業に関しては、アライアンスに基づき以下のような取り組みを進めている。

◎M&A

|

課題 |

協業の推進 |

実現すべき目標 |

|

案件発掘 |

国分のネットワーク(取引メーカー約10,000社)を活用したソーシング |

事業承継問題や単独での生き残りに課題を抱える、より多くの中小食品企業へのアプローチ、M&A案件の発掘 |

|

案件検討・投資実行 |

国分のリソースやノウハウを活用した成長戦略を協同で検討 |

ヨシムラ・フード・ホールディングスだけでは取り組みが難しかった案件も、国分とのシナジーを考慮することで取り組みが可能となり、より多くの企業のM&Aを実行 |

|

PMI |

国分と協同でPMIを実施(国分のリソースによる販路拡大、仕入コスト低減、商品開発、物流効率化等) |

国分のリソースを活用し協同で成長支援を行うことで、より高い成長を実現、安定した業績を確保 |

◎事業

|

課題 |

協業の推進 |

実現すべき目標 |

|

販売 |

国分が持つリソース(販路、人材、販売力)による販売促進 |

*全国へ販路を拡大・売上増加 *強固な営業体制と販売網の構築 |

|

購買 |

*国分を窓口とした仕入ルートの増加 *消耗品の一括購入条件見直し |

*仕入コスト低減による粗利増加 *原材料高騰時の仕入コスト維持 |

|

商品開発 |

国分の知見やノウハウを活用した、マーケティングの一環としての商品開発 |

*ロングセラー商品の育成 *新商品・国分のPB商品(缶つま等)の共同開発、ヨシムラ・フード・ホールディングスでの製造 |

|

物流 |

国分の物流ノウハウ・自社倉庫等を活用した物流網の見直し |

*物流コスト低減による粗利増加 *商品供給(販売)エリアの拡大 |

|

その他 |

*国分のリソースによる販売促進 *物流網見直し |

*海外子会社の業績向上 |

②株式会社ピー・アンド・イー・ディレクションズ

2020年8月にアライアンスを締結したピー・アンド・イー・ディレクションズとは、これまでの協業により経営計画およびM&A戦略の策定を完了した。

今後は策定した計画の実行支援を受けることで、成長を実現する。

*ピー・アンド・イー・ディレクションズとのアライアンスについては、前回レポートを参照。

ブリッジレポート:(2884)ヨシムラ・フード・ホールディングス 2021年2月期第2四半期決算

https://www.bridge-salon.jp/report_bridge/archives/2020/12/201202_2884.html

|

課題 |

計画実行による成長(今後の取り組み) |

|

事業戦略 |

*経営戦略実行 数値目標(KGI/KPI)の進捗管理、PDCA

*ホールディングスの運営強化 新組織での運営支援 |

|

M&A |

*M&A戦略実行 ターゲットアプローチ

*M&A後のサポート強化 シナジー効果の追求 ヒトモノカネによる支援 |

【4-4 戦略④:海外販路の構築】

(1)基本方針

中小企業支援プラットフォームの一つの機能として、国内グループ企業商品を、シンガポール子会社をとおして海外へ拡販する。

これまでは、シンガポールでの販売が中心だったが、東南アジアや中国へも販路を拡大する。

また、国分グループ本社等の提携先のリソースを活用した成長も追求する。

(2)実例

①JSTTでの販売

シンガポールで寿司等の製造・販売を行うJSTT Singaporeでは、同社がスーパーマーケットに持つ寿司コーナーでの、日本のグループ会社の商品販売を強化している。

②ゼリーPB商品開発

純和食品は、シンガポールを拠点にアジアでベーカリーチェーンを展開するBread TalkのPB商品を開発し、同社のシンガポール店舗(約46店)において販売を開始した。

5.吉村CEOへのインタビュー

吉村 元久 代表取締役CEOに、同社の事業戦略、ESG経営についての考え方などを伺った。

Q:「改めて御社の事業戦略について伺いたいと思います。戦略及びそのための取り組みについて、変化があったようですね」

まず当社にとって最も重要な戦略の一つであるM&Aについてですが、これまでは受け身の案件検討が中心でしたが、今後は我々からの積極的な案件ソーシングも実施していきます。

この背景には2つの要因があります。

1つはM&A案件が今後今まで以上に増大する、ビジネスチャンスが拡大するということを強く感じているためです。

創業当初はリーマンショック後の厳しい経営環境の中で、経営が悪化した企業についてコストを抑制して出血を止め、利益を出せるようにする、いわば企業再生が我々のメインの役割でしたが、ここ3、4年でしょうか、しっかり利益は出ているものの後継者がいない企業が会社を売却したいというケースが増加しています。これには、オーナーのM&Aに対する認識が大きく変化している、つまり「会社は売れるもの」という理解が浸透していることも大きな要因です。

また、大企業が事業構造の変革を迫られる中で、ガバナンスの観点から子会社を切り出すカーブアウト案件も増加しています。

2つ目の要因は、我々のノウハウが蓄積され、M&Aした中小企業の事業再構築をしっかりと行える体制が整ってきたということです。

しっかり利益が出ている会社の場合、もちろんコストコントロールも行いますが、我々が要求される支援は、販路の拡大、商品開発、プロモーションなどマーケティング的な支援が中心になってきます。

10数年やってきた中で、ターゲットとすべき会社も明確になってきました。

いままでは「お願いします」という案件が中心だったのですが、ビジネスチャンスの拡大が見込まれる中、当社としてもしっかりと対応できる自信も付いてきたので、「受け身」ではなく、能動的に案件発掘に取り組んでいくこととしたわけです。

加えて、件数のみではなく、対象企業の規模も広げていきます。業種も、食品の製造・卸にとどまらず、さらに上流の一次産業も手掛けていく考えです。

能動的なアプローチを積極的に行うには昨年アライアンスを組んだピー・アンド・イー・ディレクションズが大きな役割を担っています。

ピー・アンド・イー・ディレクションズには食品関連のクライアント企業が多いということもあり、一緒に作成したターゲティングリストを基に、案件発掘をアウトソーシングしています。非常に大きなシナジーであると考えています。

このほか、当社ウェブサイトの拡充、DMの利用なども進めています。DMに関して言えば、以前は返信ゼロということもありましたが、上場により当社の認知度・信頼度が向上したことと、「会社は売れるもの」という認識の広がりによりレスポンス率も向上してきました。

Q:「M&A戦略の軸として挙げている『事業ユニット戦略』についてご説明ください」

グループの新たな柱、コアとなる企業をM&Aし、更にその企業と同分野・同カテゴリの企業や設備などをM&Aし、コア企業を中心とした事業ユニットを複数構築し、より大きなシナジーを創出することで事業ユニットの利益率を向上させるのが「事業ユニット戦略」ですが、チルドシウマイの生産量国内トップシェアの楽陽食品はまさにこの戦略の具体例です。

同社の売上はM&A当初は20億円程度だったのですが、今では50億円まで拡大しています。

餃子の取り扱いを始めたということもあるのですが、他のチルドシウマイ会社を買収したり、倒産した企業の工場を買い取り、人も雇用したりという取り組みで成長させることができました。

このように、食品の中のセクターによっては、コアとなる企業をM&Aし、その同業種や関連業種をさらにM&Aする「ロールアップ」によって大きく成長させることができる可能性が高いため、楽陽食品のようなケースを広げていこうと考えています。

Q:「PMI、買収後の統合プロセスについても強化するとのことですが」

これまで多くのM&Aを手掛けてきた中で、上手くいったことと、上手くいかなかったことも合わせて豊富なノウハウや経験則を積み上げることができました。

これをマニュアル化し、企業と企業が融合する非常に重要な作業を3か月、100日で完了させるという目標を明確にするため「PMI100日プラン」と名付けました。

また、そのための専門人材の採用を始めました。

これまでは、M&Aした会社の中で優秀な人材を引き上げて、ホールディングスで他の会社を見てもらう、または他の会社に行ってもらうということをしていたのですが、以前の再生系の支援であれば効果はあったのですが、先程申し上げたように、要求される支援が、販路の拡大、商品開発、プロモーションなどマーケティング的な支援が中心になってくると、そういう人材を外部から招聘しなくてはなりません。

食品会社の経営者やマーケティングに造詣の深い商社社員などを採用しました。今後も内部での育成も行いますが、高い専門性を持つ人材を継続的に採用していきます。

Q:「続いて、2つ目の戦略として『事業モデルの再強化』を挙げていらっしゃいます。ポイントをお話しください」

専門人材の採用に加え、組織体制を変更し、グループ会社の支援体制を更に強化します。

我々は強みとする中小企業支援プラットフォームによる多面的な支援によりグループ会社の成長・企業価値向上を図ってきました。

この仕組み自体に変更は無いのですが、各グループ会社の数値管理及びその責任の所在が曖昧で、事業会社の経営陣も、それを支援するホールディングスの担当者も、目標数値が達成できなかった際にエクスキューズできる余地が残っていました。

これを反省点とし、まず事業会社には、ホールディングスの支援を指示通りにやったやらないにかかわらず、数字の責任は各社にあるということを明確にアナウンスしました。

一方、ホールディングスにおいては、グループ会社を4つのグループに分け、各グループ長が自分のグループの数値責任を負います。グループ長は自分のグループの各社合計の数値に責任を持ちますから、仮に1社で計画未達となりそうであれば、残りの数社でその数字をカバーしなければなりません。

当たり前のことではありますが、事業会社、ホールディングス双方にエクスキューズのできない、数値責任の所在を明確にした組織に変更しました。

また、同時に業績連動報酬制度も導入し、業績への貢献度合いに応じて報酬が変動する仕組みを取り入れました。

専門人材の採用、組織変更によりM&A案件ソーシング、M&A実行、PMIまでの流れを高速化し、より多くのM&Aの実行、成長支援に取り組んでいきます。

Q:「3番目の戦略として提携先との協業による成長を挙げています。その具体例として大いに注目される国分本社グループとのアライアンスの件について伺いたいと思います。御社が求めていたものなど、アライアンスに至った背景についてまずお聞かせください」

これも先程申し上げたように、我々が求められている支援の中で、販路の拡大の重要性が益々大きくなってきました。

これまでは中小企業支援プラットフォームによって販路拡大に向け我々が一元管理してきたわけですが、限界も見えてきた。

そこで、販路拡大のパートナーを見つけて、アウトソーシングの検討を始め、スーパーマーケットなども考えたのですが、ボリュームという点からは食品卸が適切だろうということになりました。

国分本社グループは食品卸では業界3位なのですが、「地域密着 全国卸」を掲げていて、ナショナルブランドの製品を全国で一気に販売するというよりも、比較的小規模会社の商品を地域密着でこまめに販売する点が特徴で、我々の規模感とマッチすると判断し、私の方からアプローチしました。

昨年の夏ごろから議論を重ね、今年2月に資本業務提携契約を締結することができました。

Q:「御社にとっては非常に意味のあるアライアンスですね。御社の期待する主要なポイントをお話しください」

事業に関しては、国分本社グループが持つ販路、人材、販売力といったリソースを利用できる点が大きな魅力です。強固な営業体制と販売網により全国へ販路を拡大することが可能になります。

また、同社を窓口とした仕入ルートの増加や消耗品の一括購入条件見直し、仕入コスト低減といった購買面でのメリットのほか、商品開発ノウハウの共有、国分の物流ノウハウや自社倉庫等を活用した物流網の見直しといった点でも大きなメリットを享受できると思います。

また、M&Aに関しても、我々だけでは取り組みが難しかった案件が、同社とのシナジーにより取り組みが可能となり、より多くの企業のM&Aを実行することができると考えています。

例えばあるM&A案件があり、我々のグループに入った場合の想定売上がこの程度だとしたら、買収に踏み切ることが難しいケースでも、同社の販路を活用すれば、当社のみでは難しいレベルにまで売上を飛躍的に増大させることができると想定できれば買収を実行できますから、M&Aの実行案件をこれまで以上に増やすことが可能です。

国分本社グループは得意先数約35,000社、取引メーカー数約10,000社と大きな資産を有していますから、我々からの積極的な案件ソーシングという観点からも、非常に大きなシナジーが期待できると考えています。

Q:「ピー・アンド・イー・ディレクションズ及び国分本社グループを割当先とした第三者割当増資により10億円以上の資金調達を行うことができました。今後の成長を目指す上で欠かせないと考えていた自己資本増強についてはどうお考えですか」

大変ありがたいことに、高いシナジー効果が期待できる2社と信頼関係を構築し、資金を調達することができました。

銀行からの借入枠も拡大しましたから、当面はこれ以上の自己資本増強の必要はないと考えています。

Q:「現在の事業戦略を進めていく上での課題、強化すべきリソースはどんな点でしょうか」

1つは、マーケティング、EC、セールスプロモーション、小売りといった領域における最適な提携先との提携です、特にEC、通販や商品開発など、中小企業支援において我々の現状のリソースでは手薄な部分を強化しなければなりません。

このピースを埋めることで、強力なバリューチェーンを構築し、より一層の成長を目指すことができます。

また、専門人材についても、引き続き優秀な人材を外部から獲得していきたいと考えています。

Q:「話は事業から離れるのですが、御社のミッションやバリューについて改めてお話しいただけますか」

当社のミッションは『いつまでも、この“おいしい”を楽しめる社会へ ~消費者が多様な食文化を享受できる豊かさの実現~』。

これは創業以来変わらないのですが、歴史もカルチャーも違う会社をM&Aし、グループ化する中で会社が大きくなってくると、なかなか創業時の想いが伝わりにくくなっていることを感じていました。

そこで、ピー・アンド・イー・ディレクションズも交えて議論を重ね、改めてミッション、ビジョン(果たすべき役割)、バリューズ(大切にする価値観)を示すこととしました。

Q:「ESG経営についての情報発信も強化されていますね」

先般グループに入社した社員は、「大手企業に所属して安定をもとめるのではなく、中小企業支援や地域経済の活性化に携わりたい」との想いで入社してくれました。

これは当社の事業自体そのものがまさにESG経営の実践そのものであるということを示しています。

であれば、社員のみでなく、中小企業のオーナーも中小企業支援に想いを持った企業に会社を引き継いで欲しいと考えるでしょうし、投資家も同じくESGについてしっかりと考え実践している企業に投資したいと考えるでしょう。

そのように、事業にかかわる全てのステークホルダーが当社に共感してもらうことが競争力の強化に繋がるわけですから、ESG経営についての考え方や取り組みを積極的に発信していくこととしました。

Q:「ありがとうございます。それでは最後に株主・投資家へのメッセージをお願いいます」

当社は食品業界において「中小企業支援プラットフォーム」を核とした独自なビジネスモデルを構築し、「M&Aを通じたグループ企業数の拡大による成長」と「既存グループ会社の業容拡大による成長」の2つのエンジンによって成長を追求しています。

この基本的な戦略に変更はありませんが、M&A強化と事業モデルの強化により成長速度をさらに加速させるため、M&Aにおいては、これまでは、受け身の案件検討が中心でしたが、今後は自社による積極的な案件ソーシングも実施し、実行件数を拡大していきます。

また事業モデルにおいては、提携先との協業による成長を目指し、ピー・アンド・イー・ディレクションズ及び国分本社グループという有力な提携先との関係を構築することができました。また2社とのアライアンスによりM&Aを積極的に実行していくための自己資本増強も行うことができました。

このように中期的な成長を目指した基盤構築は着実に進んでいます。

売上・利益の成長と企業価値向上通じて中小企業支援や地域経済活性化への貢献を目指す当社を是非これからも応援していただきたいと存じます。

6.今後の注目点

海外事業に対する新型コロナウイルスの影響が大きく、今期も増収増益を予想しているが、不透明な環境が続く。

ただ一方で、M&A戦略の積極化、国分本社グループとのアライアンス締結、資本増強と、中期的な視点からの成長基盤整備が大きく進捗している。

また、国分本社グループとの具体的なアライアンスの進捗についても期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

5名、うち社外2名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2021年5月31日

<基本的な考え方>

当社は、株主の皆様をはじめとして、顧客、取引先、従業員、地域社会等のステークホルダーの方々との信頼と協働によってこそ、持続的な成長と中長期的な企業価値を創造できると考えております。

そのため、当社では経営の健全性、透明性、効率性を確保する基盤として、コーポレート・ガバナンスの継続的強化を経営上の最重要課題としており、意思決定の迅速化、業務執行に対する監督機能の強化、取締役に対する経営監視機能の強化、および内部統制システムを整備することで、会社の透明性・公平性を確保し、すべてのステークホルダーへのタイムリーなディスクロージャーに努めてまいります。

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

|

<補充原則4-11> |

当社の取締役会は、取締役5名および監査役3名(いずれも男性で日本国籍を有する者)で構成されており、優れた人格、見識、能力および豊富な経験とともに高い倫理観を有している者をメンバーとして適切に運営されております。しかしながら、ジェンダーや国際性の面における多様性という点では課題があると認識しております。今後、女性および外国国籍の取締役人材の確保に向けた検討を鋭意進めてまいります。 |

|

<原則5-2> |

当社は、決算説明資料等により中長期的な成長戦略を開示しておりますが、今後、具体的な目標及び実行施策等について株主の皆様に分かりやすい説明の方法を検討してまいります。 |

<開示している主な原則>

|

原則 |

開示内容 |

|

<原則1-4 政策保有株式> |

当社は、取引関係の維持・強化等を目的として、限定的かつ戦略的に株式を保有いたします。この場合、取引関係の維持・強化によって得られる利益とリスク、資本コスト等を総合的に勘案し、当社の企業価値の増加に資するか否かの観点から、投資の可否を判断いたします。取締役会は、毎年個別の政策保有株式について、保有に伴う便益、リスクが資本コストに見合っているか、中長期的な観点から当社の企業価値の向上に資するかどうかについて経済合理性等を検証し、保有の意義が必ずしも十分でないと判断される銘柄については、縮減を図ります。また、議決権の行使にあたっては、中長期的な視点で企業価値向上につながるか、または当社の株式保有の意義が損なわれないかを判断基準として、適切に行使いたします。株式価値を毀損するような議案については、会社提案・株主提案にかかわらず、肯定的な判断をおこないません。 |

|

<原則5-1 株主との建設的な対話に関する方針>

|

当社は、株主・投資家との建設的な対話やコミュニケーションを図るため、管理本部をIR担当部署として体制を整備しております。株主・投資家からの取材につきましては、主に代表取締役CEOが、合理的な範囲内において積極的に対応し、また、四半期毎に決算説明会を開催し、その内容を動画にて配信しております。株主・投資家との対話で得られたご意見等は、都度、取締役及び経営幹部に対して報告しております。 |