(2722)アイケイ 巣ごもり需要を取込み事業伸長

|

飯田 裕 会長兼CEO |

株式会社アイケイ(2722) |

|

|

企業情報

|

市場 |

東証1部・名証1部 |

|

業種 |

小売業(商業) |

|

代表取締役会長兼CEO |

飯田 裕 |

|

所在地 |

愛知県名古屋市中村区名駅3-26-8 KDX名古屋駅前ビル |

|

決算月 |

5月末日 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

893円 |

7,808,000株 |

6,972百万円 |

14.0% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

12.00円 |

1.3% |

69.66円 |

12.8倍 |

385.34円 |

2.3倍 |

*株価は1/21終値。各数値は21年5月期第2四半期決算短信より。ROE、BPSは前期実績

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2017年5月(実) |

15,273 |

557 |

554 |

425 |

57.13 |

7.50 |

|

2018年5月(実) |

18,337 |

898 |

899 |

641 |

86.07 |

10.00 |

|

2019年5月(実) |

17,614 |

431 |

437 |

238 |

31.85 |

12.00 |

|

2020年5月(実) |

18,483 |

590 |

623 |

384 |

52.19 |

12.00 |

|

2021年5月(予) |

19,846 |

804 |

810 |

506 |

69.66 |

12.00 |

*単位:百万円、円。予想は会社側予想。2017年12月1日付、2018年4月1日付でそれぞれ1:2の株式分割を実施。EPS、DPSは

遡及して調整。

株式会社アイケイの2021年5月期第2四半期の決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2021年5月期第2四半期決算概要

3.2021年5月期業績予想

4.今後の戦略

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

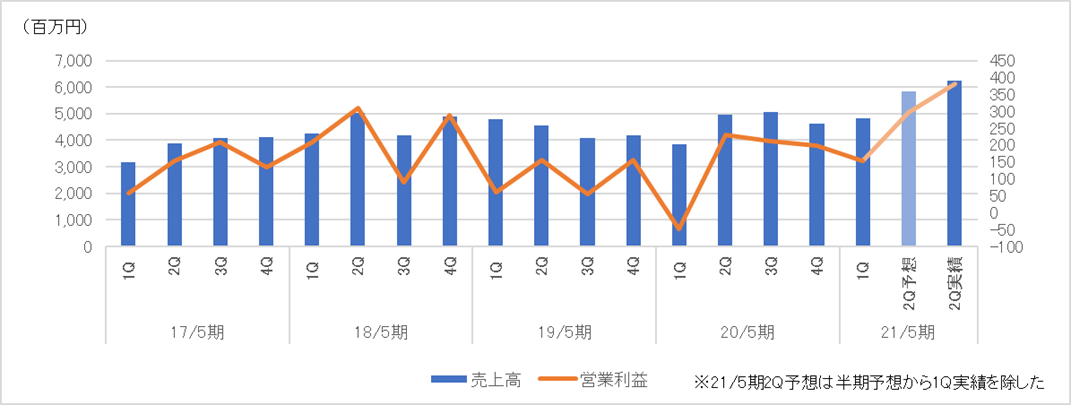

- 21年5月期第2四半期の売上高は前年同期比25.9%増の110億91百万円。前第2四半期と比較してBtoC事業で17億66百万円の増収、BtoBtoC事業で4億50百万円の増収、その他で64百万円の増収となり、全体では22億81百万円増収。営業利益は同3億52百万円増加し5億34百万円の大幅増益となった。販管費比率は荷造運賃と広告宣伝費の売上比率が増加したことにより47.8%と、前第2四半期と比較して2.2ポイントUPしたが、売上総利益率が前第2四半期より4.9ポイントUPし52.6%となったため。

- 売上高では、BtoC事業のTVショッピングのスピードヒートおよびステップエイトが巣ごもり需要もあり、大きく伸長。また、利益面では、粗利率の高いPB商品(自社開発品)がTV/WEBショッピングルートなどで好調に推移したことが寄与した。

- 20年11月に同社は21年5月期の業績見通しを上方修正している。当時の見通しでは第2四半期の売上高が106億90百万円。営業利益4億51百万円だったが、実績はそれぞれ上回って着地した。しかし、今回の通期見通しは、売上高198億46百万円、営業利益8億4百万円と据え置かれた。また、配当金も12.00円/株と据え置かれた。予想配当性向は17.2%。

- 世界で唯一の『マーケティングメーカー』というビジネスモデルを極めることを目指す同社だが、現在68%の自社製品比率が100%へと上昇するスピードを見極めたい。

1.会社概要

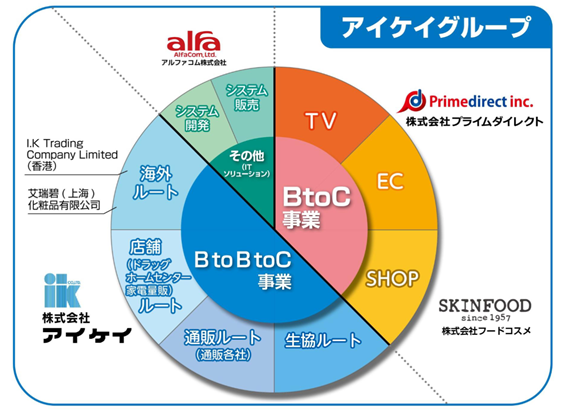

独自のプロモーション戦略で商品の企画・製造・販売・物流を自社で一貫して行うマーケティングメーカー。

雑貨類・食品類・化粧品類といった商品をTVショッピング、EC、店舗を通じて直接消費者に販売する「B to C事業」、生協、通販会社、店舗、海外など多様なルートを通じて販売する「B to B to C事業」、システムの開発・販売などITソリューションを提供する「その他」の3事業を展開。

経営理念に「ファンつくり」を掲げ、全てのステークホルダーにファンになってもらえるグループ経営を目指している。

◎業績動向

【1-1 沿革】

高校・大学時代を自由な校風の中で過ごし、元来起業家精神が旺盛であった飯田 裕氏(現代表取締役会長兼CEO)は、損害保険会社勤務を経て1982年5月にアイケイ商事有限会社を設立。様々な商材の販売を手掛けていた中で、愛知県生活協同組合連合会の購買担当者の知遇を得て1983年4月に同生協の口座を開設し、職域生協との取引を開始した。

最初の商材である充電式クリーナーのチラシ販売が大ヒットとなったことが契機となり、全国他生協への横展開が進むとともに、取扱商品も増加し、業容は急速に拡大。2001年12月にJASDAQ市場に上場した。

上場に伴う認知度及び信用力の向上もあり百貨店通販や通販会社への商品供給も本格的に始まり、販売先も着実に拡大し、2007年5月期まで25期連続増収を達成した。

しかしリーマンショックで成長にブレーキがかかったのをきっかけに、独自のプロモーション戦略で商品の企画・製造・販売・物流を自社で一貫して行う「マーケティングメーカー」への転換を図るとともに、それまでの「B to B to C」に加え直接消費者に商品を提供する「B to C」チャネルも構築し再び成長軌道に回帰した。

2014年9月にはTVショッピング大手である株式会社プライムダイレクトを100%子会社にするなど、M&Aにも積極的に取り組んでいる。

【1-2 経営理念】

|

ファンつくり |

21世紀のリーディングカンパニーとなるために追及すべきことは売上高、資本金、社員数の多寡ではなく、100年先の未来を見据えたとき、出来るだけ多くの方に「ファン」になって頂くことが企業としての繁栄に繋がると考え、「アイケイに関わる全ての人たちに『ファン』になって頂く」ことを目標として、「ファンつくり」を経営理念とした。 |

【1-3 事業内容】

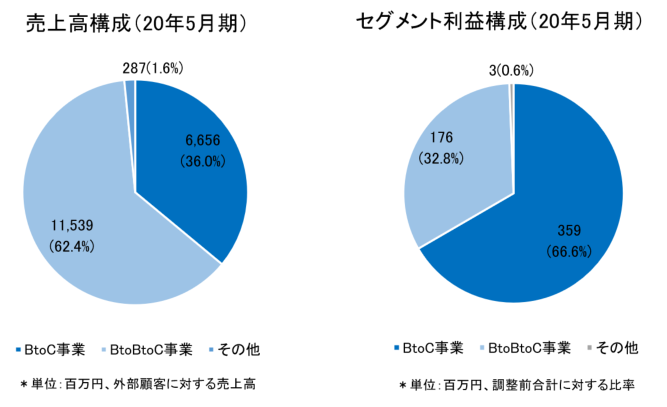

(1)セグメント

2020年5月期より経営スピードの向上、成長事業への集中投資等が成長に必要であることに加え、投資家の理解促進のために事業セグメントを「BtoC事業」「BtoBtoC事業」「その他」に変更した。

(同社資料より)

➀B to C事業

子会社(株)プライムダイレクトが、WEBSITEやTVショッピング枠を通じて直接消費者に商品を提供しているほか、子会社(株)フードコスメが、韓国化粧品ブランドのフードコスメティック「SKINFOOD」を店舗販売している。店舗数は、国内主要都市の駅ビルを中心に2020年11月末現在、直営店22店舗、FC店4店舗の合計26店舗。

②B to B to C事業

メーカーとして企画・開発した化粧品、アパレル、靴・バッグ、美容・健康関連商品等を、生協、通販会社、店舗、海外の各ルートを通じて消費者に提供している。

(主な販売ルート)

|

生協ルート |

コープさっぽろ、コープ東北、コープデリ連合会、パルシステム連合会、東都生協、ユーコープ、東海コープ事業連合、コープきんき事業連合、コープこうべ、コープCSネット、コープ北陸事業連合、グリーンコープ事業連合、コープ九州事業連合、全国の学校生活協同組合、愛知県生活協同組合連合会、日本生活協同組合連合会など。 |

|

|

通信販売ルート |

(株)高島屋、㈱東急百貨店、(株)ディノス・セシール、(株)ベルーナ、(株)千趣会、㈱ニッセン、イオンリテール(株)、auコマース&ライフ(株)、(株)エー・ビー・シーメディアコム、(株)J・A・Fサービス、(株)JALUX、(株)JR東日本商事、(株)小学館集英社プロダクション、(株)QVCジャパン、(株)ロッピングライフ、(株)日本文化センター、(株)全国通販、グリーンスタンプ(株)、(株)シャディ、(株)テレビショッピング研究所、(株)山忠、(株)ライトアップショッピングクラブ、(株)テレビ東京ダイレクト、(株)クレディセゾン、(株)郵便局物販サービスなど。 |

|

|

店舗ルート |

バラエティー系 |

(株)ドン・キホーテ、(株)長崎屋、(株)UDリテール、(株)ロフト、(株)コスメネクスト、(株)東京ドーム、(株)イズミ、(株)東急ハンズなど。 |

|

ドラッグ系 |

(株)マツモトキヨシホールディングス、(株)ツルハホールディングス、(株)クリエイトエス・ディー、(株)アインファーマシーズ、(株)サンドラッグ、スギホールディングス(株)、(株)ココカラファインヘルスケア、イオンリテール(株)、(株)アマノ、(株)ダイコクなど。 |

|

|

HC系 |

コメリ(株)、(株)カインズ、など。 |

|

|

家電系 |

(株)ヤマダ電機、(株)ビックカメラ、(株)ヨドバシカメラなど。 |

|

|

海外ルート |

中国、台湾、香港、韓国、シンガポール、ベトナム、アメリカなど |

|

③その他

子会社アルファコム(株)が、音声通話録音システム「Voistore」などコンタクトセンター構築に関わるシステムや、ビジネス版LINE「LINE WORKS」、チャットシステム「M-Talk」などを販売している。

(2)主な自社開発商品

マーケティングメーカーとして、様々なジャンルの商品を自社開発している。

≪化粧品≫

(同社資料より)

≪雑貨品≫

(同社資料より)

≪食 品≫

(同社資料より)

≪その他≫

(同社資料より)

【1-4 特長と強み:マーケティングメーカーとしてのビジネスモデル】

同社を特徴づけている最大のポイントは、独自のプロモーション戦略で商品の企画・製造・販売・物流を自社で一貫して行う「マーケティングメーカー」としてのビジネスモデルであろう。

同社のビジネスモデルは以下の3つの機能によって構成されている。

(1)強力な商品開発・発掘・調達力

幅広い販路から得た情報や30年以上に亘って培ってきた経験を活かし、魅力ある商品を開発・発掘・調達している。

毎週1回「開発承認会議」を開催し、それぞれ7~8名で構成される化粧品、雑貨、食品の3チームが、役員や販売担当責任者に対して新商品の提案を行う。チャレンジを貴ぶ同社では各チームが自由な発想の下、毎月平均10以上のアイテムを提案するが、全てが承認されるわけではない。

同社では商品開発について「オリジナリティ重視」、「徹底的な差別化」等を定めた「開発十訓」が定められており、提案された商品はこれを基に厳しく批評されたり、宿題を出されたりするが、こうしたプロセスが開発担当者を鍛え、更なる商品開発力の強化に繋がっている。

(2)高いマーケティング力

ヒット商品の開発にあたって大きな力を発揮しているのが「高いマーケティング力」だ。

候補となった商品が実際に売れるのかを多彩な販売チャネルを使ってテストマーケティングを実施。その結果を受け、パッケージ、時期、ターゲット、価格など、様々な点で工夫を加え新たなプロモーションを行うことで、数多くのヒット商品を生み出している。

(3)多彩な販売チャネル

上記の多彩な販売先に対し単に商品を提案するのではなく、他チャネルでの成功事例なども合わせ、その販売チャネルで最も売れる売り方や見せ方も提案している。

販売先のニーズやフィードバックにアイケイならではのアイデアを融合させ、日々ブラッシュアップを行っている。

商品選定にとどまらず、カタログや媒体の制作、品質管理、受注業務、物流業務、カスタマーサービスまで、販路に合わせた全てのソリューションを販売先に提供しているのも大きな特徴である。

|

ソリューション |

概要 |

|

制作 |

企画に合わせたチラシ・カタログサイズで売れる紙面を制作する。 |

|

受注業務 |

電話、メール、FAX、はがきなど全ての受注スタイルに対応したフレキシブルな基幹システムを有しており、より正確で迅速な受注業務を行っている。 |

|

品質管理 |

コンプライアンス遵守のほか、商品ジャンルごとに自主基準を設け、クレームの未然防止につなげる商品チェックを行っている。 |

|

物流業務 |

5S(整理・整頓・清掃・清潔・躾)の行き届いた自社物流センターからエンドユーザー宛に個別宅配の出荷を行っている。 |

|

カスタマーサービス |

社内スタッフによるコールセンターで商品の問合せ、配送や交換相談までアフターサービスをワンストップで対応している。 |

多くの同業他社が商品の企画・マーケティングのみに特化していたり、販売チャネルが店舗に限られていたり、商品の製造や物流を他社に一任していたりするのに対し、同社は柔軟に対応できるシステムとノウハウを持つことで、他社には真似のできない独自のプロモーション戦略を実行することが可能である。

【1-5 ROE分析】

|

|

13/5期 |

14/5期 |

15/5期 |

16/5期 |

17/5期 |

18/5期 |

19/5期 |

20/5期 |

|

ROE(%) |

4.2 |

-2.3 |

-3.4 |

4.9 |

25.0 |

29.0 |

9.1 |

14.0 |

|

売上高当期純利益率(%) |

0.51 |

-0.29 |

-0.40 |

0.53 |

2.79 |

3.50 |

1.35 |

2.08 |

|

総資産回転率(回) |

2.81 |

2.74 |

2.75 |

2.93 |

3.04 |

3.19 |

2.69 |

2.61 |

|

レバレッジ(倍) |

2.89 |

2.91 |

3.07 |

3.18 |

2.95 |

2.60 |

2.51 |

2.59 |

主として売上高当期純利益率の寄与によりROEは2ケタに回復した。21/5期の売上高当期純利益率は2.91%と、上昇する見通し。

2.2021年5月期第2四半期決算概要

(1)連結業績概要

|

|

20/5期2Q |

構成比 |

21/5期2Q |

構成比 |

前年同期比 |

|

売上高 |

8,810 |

100.0% |

11,091 |

100.0% |

+25.9% |

|

売上総利益 |

4,199 |

47.7% |

5,835 |

52.6% |

+39.0% |

|

販管費 |

4,017 |

45.6% |

5,301 |

47.8% |

+32.0% |

|

営業利益 |

182 |

2.1% |

534 |

4.8% |

+193.4% |

|

経常利益 |

180 |

2.1% |

534 |

4.8% |

+195.3% |

|

当期純利益 |

109 |

1.2% |

323 |

2.9% |

+194.6% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。

増収、営業利益以下は大幅増益。

売上高は前年同期比25.9%増の110億91百万円。新型コロナウイルスの影響によりSKINFOOD店舗など苦戦を強いられたものの、巣ごもり需要に適したTVショッピングや、外出することなく買い物ができる生協ルート及び通販ルートでの食品類が牽引。TVショッピングや生協ルートなどの増収などで粗利率が上昇し粗利額も同39.0%増加。広告宣伝費を中心に販管費も増加したが、吸収し営業利益以下は大幅増益となった。

(販管費の推移)

|

|

20/5期2Q |

売上比 |

21/5期2Q |

売上比 |

前年同期比 |

|

人件費 |

740 |

8.4% |

760 |

6.9% |

+2.7% |

|

広告宣伝費 |

1,692 |

19.2% |

2,455 |

22.1% |

+45.1% |

|

荷造運賃 |

609 |

6.9% |

898 |

8.1% |

+47.5% |

|

販管費合計 |

4,017 |

45.6% |

5,301 |

47.8% |

+32.0% |

*単位:百万円

TVショッピングの放映枠の拡大等により、広告宣伝費比率は前年同期と比較して2.9ポイント増加。さらに物流センターでの商品荷受け、発送作業料等の上昇により荷造運賃費の売上比率も同1.2ポイント増加。一方で人件費比率を1.5ポイント改善したことで、販管費比率を同2.2ポイントの増加にとどめることができた。

◎四半期動向

(2)セグメント別動向

|

|

20/5期2Q |

構成比 |

21/5期2Q |

構成比 |

前年同期比 |

|

売上高 |

|

|

|

|

|

|

B to C事業 |

3,222 |

36.6% |

4,989 |

45.0% |

+54.8% |

|

B to B to C事業 |

5,470 |

62.1% |

5,920 |

53.4% |

+8.2% |

|

その他 |

117 |

1.3% |

181 |

1.6% |

+54.7% |

|

合計 |

8,810 |

100.0% |

11,091 |

100.0% |

+25.9% |

|

営業利益 |

|

|

|

|

|

|

B to C事業 |

203 |

6.3% |

364 |

7.3% |

+79.2% |

|

B to B to C事業 |

-24 |

– |

132 |

2.2% |

– |

|

その他 |

-12 |

– |

17 |

9.6% |

– |

|

調整額 |

16 |

– |

20 |

– |

– |

|

合計 |

182 |

2.1% |

534 |

4.8% |

+193.4% |

*単位:百万円。営業利益の構成比は営業利益率。

①B to C事業

増収増益。

TVショッピングのヒット商品であるスピードヒート、エアヨーンおよびステップエイトの売上高が大きく増加したことで、SKINFOOD店舗での売上の減少をカバーし、全体では17億66百万円の増収となった。

前第2四半期と比較してMR(売上/媒体費)が0.2ポイントアップし、TVショッピングの売上が増加したことと、粗利益率が4.2ポイント改善したことから、BtoC事業全体の営業利益は3億64百万円となった。

②B to B to C事業

増収黒字転換。

ドラッグストア等への化粧品の卸売が減収の中、食品類の売上が生協ルートで42.4%、通信販売ルートで65.9%の増収となり、BtoBtoC事業全体では、4億50百万円増の59億20百万円となった。増収に加え、売上高に占める販管費の比率が2.0ポイントダウンした結果、営業利益は1億57百万円増加し、黒字転換した。

③その他

増収黒字転換。

主力商品のM-Talk(チャットシステム)の新規顧客の獲得と、Voisore(通話録音システム)の売上により、増収となった。利益面では、M-Talkの売上が好調に推移したことと、販管費比率が16.8ポイントダウンしたことにより、営業利益は黒字転換した。

(3)財務状態とキャッシュ・フロー

◎主要BS

|

|

20年5月末 |

20年11月末 |

|

20年5月末 |

20年11月末 |

|

流動資産 |

6,268 |

6,988 |

流動負債 |

3,082 |

3,736 |

|

現預金 |

670 |

644 |

仕入債務 |

1,154 |

1,233 |

|

売上債権 |

3,176 |

3,499 |

短期借入金 |

809 |

1,150 |

|

たな卸資産 |

1,852 |

2,257 |

固定負債 |

1,477 |

1,229 |

|

固定資産 |

1,100 |

1,034 |

長期借入金 |

1,175 |

920 |

|

有形固定資産 |

380 |

368 |

負債合計 |

4,559 |

4,966 |

|

無形固定資産 |

163 |

157 |

純資産 |

2,809 |

3,056 |

|

投資その他の資産 |

556 |

508 |

利益剰余金 |

2,166 |

2,402 |

|

資産合計 |

7,369 |

8,022 |

負債純資産合計 |

7,369 |

8,022 |

|

*単位:百万円 |

|

|

借入金残高 |

1,985 |

2,071 |

|

|

|

|

自己資本比率 |

38.0% |

37.9% |

売上債権や棚卸資産の増加などで資産合計は前期末比6億53百万円増加の80億22百万円となった。借入金の増加などで負債合計は同4億6百万円増加の49億66百万円となった。利益剰余金の増加などで純資産は同2億46百万円増加の30億56百万円。自己資本比率は前期末より0.1%低下し37.9%となった。

3.2021年5月期業績予想

(1)通期業績予想

|

|

20/5期 |

構成比 |

21/5期(予) |

構成比 |

前期比 |

|

売上高 |

18,483 |

100.0% |

19,846 |

100.0% |

+7.4% |

|

営業利益 |

590 |

3.2% |

804 |

4.1% |

+36.3% |

|

経常利益 |

623 |

3.4% |

810 |

4.1% |

+30.0% |

|

当期純利益 |

384 |

2.1% |

506 |

2.5% |

+31.8% |

*単位:百万円。予想は会社側発表。

増収増益。売上は過去最高を更新。

売上高は前期比7.4%増の198億46百万円、営業利益は同36.3%増の8億4百万円の予想。

20年11月10日に同社は21年5月期の業績見通しを上方修正している。当時の見通しでは第2四半期の売上高が106億90百万円。営業利益4億51百万円だったが、実績はそれぞれ上回って着地した。しかし、今回の通期見通しは、売上高198億46百万円、営業利益8億4百万円と据え置かれた。また、配当金も12.00円/株と据え置かれた。予想配当性向は17.2%。

(2)セグメント別動向

*売上予想

|

|

20/5期 |

構成比 |

21/5期(予) |

構成比 |

前期比 |

|

B to C事業 |

6,656 |

36.0% |

– |

– |

– |

|

B to B to C事業 |

11,539 |

62.4% |

– |

– |

– |

|

その他 |

287 |

1.6% |

– |

– |

– |

|

合計 |

18,483 |

100.0% |

19,846 |

100.0% |

+7.4% |

*単位:百万円

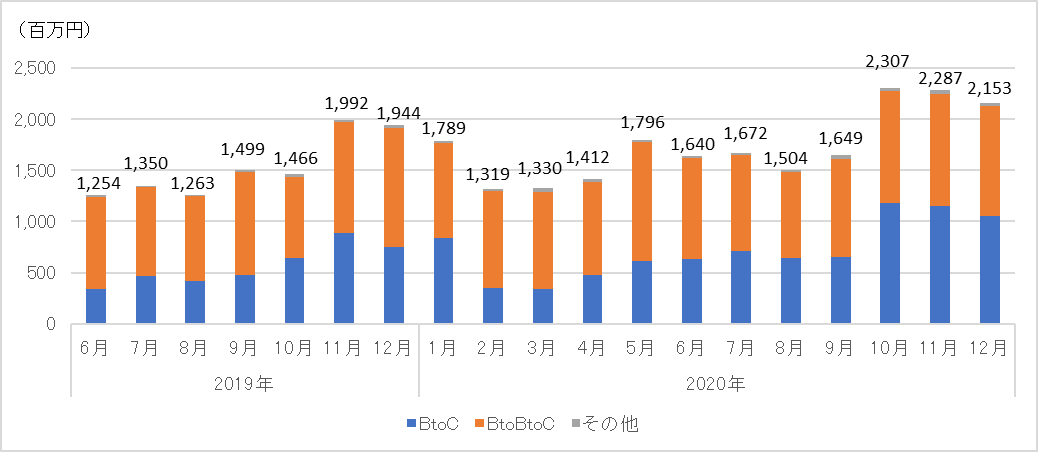

(セグメント別月別売上高)

4.今後の戦略

(1)全社的戦略

全社的な取り組みとしては、以下の4つを掲げている。

①世界で唯一の『マーケティングメーカー』というビジネスモデルを極める

世界で唯一の「マーケティングメーカー」を極めるために、同社では、TVショッピングでマーケットに着火し、シームレスに各販路での販売による利益の増加を追求している。

そのためには、マーケティング力・商品開発力・営業力の強化が必要であり、経営資源を積極的に投入する。

②EC強化への取り組み

ECサイトの運営スペシャリスト育成・スカウトもしくはM&A。

③ジャパンビューティの海外輸出

当面は中国マーケットへの特化。

④物流改革

新システム導入による庫内作業生産性のアップ。

(2)セグメント別戦略

①B to C事業

◎TVショッピング

既存ヒット商品「ステップエイト」「エアーヨーン」「黒にんにく」の放映。

1月 「VOLZACミネラルステーション」の発売

3月~5月 3商品のテストマーケティング(ステップエイト新シリーズ等)

これらにより、常に5~6のヒットアイテムを保有し、TV枠の最適化を図る。さらに、TV枠の拡大を目指し、拡大安定成長へ。

◎ECサイト

TVショッピングの受注ツールとして、最適化を図る。

また、化粧品(LUXER)に続く定期購入型ビジネスへの本格参入へ。

◎ショッピング

SKINFOOD化粧品のオンライン販売の強化。

OLIVE YOUNGのポップアップ店舗の出店増、公式サイトの開設。

②B to B to C事業

◎生協マーケットの深耕開拓

生協・通販ルートにおいて取引実績による信頼関係を維持拡大しマーケティングメーカーとして開発した自社開発商品を投入していく。これにより好調の食品企画を中心に売上の拡大を図る。また、新しい生活様式に適した営業改革を行い生産性の向上を図る。

◎小売店舗ルート

ドラッグ・バラエティストアを中心に、LB化粧品やたまご化粧品の導入店舗数の拡大に加え、InstagramやYoutube、CMへプロモーションコストを集中投下する。

◎海外ルート

LB化粧品、たまご化粧品、B!FREEシリーズ化粧品で、中国マーケットを徹底攻略する。

5.今後の注目点

新型コロナウイルスの感染拡大が第2波、第3波として現れ、大都市などを中心に2度目の緊急事態宣言が発令されるなど、未だ終息の見通しが立たない。こうした中、足元の業績をけん引している「巣ごもり需要」をいかに取り込み続けられるかがカギ。ヒット商品を自ら生み出すことのできる「マーケティングメーカー」としての能力と、TVショッピングなどにより商品を的確に訴求できるマーケティング能力の相乗効果に期待。

また、世界で唯一の『マーケティングメーカー』というビジネスモデルを極めることを目指す同社だが、現在68%の自社製品比率が100%へと上昇するスピードを見極めたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

|

組織形態 |

監査等委員会設置会社 |

|

取締役 |

7名、うち社外3名 |

◎コーポレートガバナンス報告書

最終更新日:2020年12月17日

<基本的な考え方>

当社は、コーポレート・ガバナンスが有効に機能することが求められる中、上場企業として社会的使命と責任を果たすため、経営基盤を充実し、尚且つ高い倫理観を保持し、経営の透明性を一層高めることで、信頼される企業を目指してまいります。

また、当社は経営環境の変化に迅速かつ的確に対応できる経営体制の確立を重要な経営課題の一つと考えており、定時取締役会(月1回開催)、臨時取締役会(必要に応じて随時開催)のほか、常勤取締役(監査等委員である取締役を含む)及び執行役員による社内役員会(週1回開催)、チームマネージャー職以上で構成されるTOP会議(週1回開催)の開催により、多方面からの情報共有に努めております。

<実施しない主な原則とその理由>

|

原則 |

実施しない理由 |

|

【補充原則1-2.(4)議決権の電子行使、招集通知の英訳】 |

当社は、現状、議決権電子行使プラットフォームの利用や株主総会招集通知の英訳等は行っておりませんが、機関投資家や海外投資家の株主構成等を踏まえ、株主の利便性も考慮し、必要に応じて検討してまいります。 |

|

【補充原則4-1.(2)中期経営計画の説明】 |

当社は、中期計画を策定しておりますが、中期ビジョンを掲げることで株主・投資家との共有認識を醸成できるよう努めております。中期の利益計画については開示しておりませんが、今後も開示の有無について検討いたします。 |

<コーポレートガバナンス・コードの各原則に基づく開示>

|

原則 |

開示内容 |

|

【原則1-4 いわゆる政策保有株式】 |

当社は、取引先との継続的かつ安定的で良好な取引関係の維持・強化につながる政策保有株式を保有します。ただし、リターンとリスク等を踏まえ、中・長期的な観点から定期的に検証し、必要性が認められなくなった場合には売却を進めます。当該株式については、毎年、取締役会において保有目的や合理性、取得価格と時価との比較、受取配当金の状況等を検証し、保有の必要性を確認しております。 議決権行使については、すべての議案に対して、原則、賛成行使しますが、株主価値の毀損につながる議案に関しては個別に精査いたします。 なお、議決権行使は、当該会社の状況や当社との関係維持・強化などを総合的に判断するため、外形的な基準を設けておりません。 |

|

【原則5-1 株主との建設的な対話に 関する方針】 |

当社では、管理チーム総務グループをIR担当部署とし、株主からの対話の依頼に対しては、当社の持続的な成長と中長期的な企業価値の向上に資するよう合理的な範囲で対応しております。 代表取締役会長が、株主や機関投資家に対して、決算説明会を年に2回開催しております。なお、説明会に参加できない株主や投資家に対しては、当社のホームページにその決算説明会資料及び動画を掲載しております。 |