ブリッジレポート:(2714)プラマテルズ 米中貿易摩擦の影響 業績予想は保守的

岸本 恭太 社長 |

プラマテルズ株式会社(2714) |

|

企業情報

|

市場 |

JASDAQ |

|

業種 |

卸売業(商業) |

|

代表者 |

岸本 恭太 |

|

所在地 |

東京都品川区北品川4-7-35 御殿山トラストタワー |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

545円 |

8,548,279株 |

4,658百万円 |

7.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

23.00円 |

4.2% |

81.89円 |

6.6倍 |

1,209.43円 |

0.4倍 |

*株価は04/26終値。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年3月(実) |

57,795 |

883 |

845 |

537 |

62.82 |

16.00 |

|

2017年3月(実) |

51,752 |

791 |

783 |

526 |

61.58 |

17.00 |

|

2018年3月(実) |

60,077 |

1,200 |

1,137 |

739 |

86.56 |

21.00 |

|

2019年3月(実) |

65,096 |

1,233 |

1,147 |

729 |

85.35 |

23.00 |

|

2020年3月(予) |

63,000 |

1,130 |

1,070 |

700 |

81.89 |

23.00 |

* 予想は会社予想。単位は百万円、円。

プラマテルズの2019年3月期決算の概要と2020年3月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年3月期決算概要

3.2020年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 19/3期は前期比8.4%の増収、同2.7%の営業増益。海外売上が同16.0%増と伸びる等、精密機器、家電・電子、医療資機材を中心に国内外で売上が増加し、物流コスト・人件費等販管費の増加を吸収した。売上高・営業利益共に過去最高を更新。期末配当は1円増配の13円。上期末配当と合わせて年2円増配の23円(配当性向26.9%)。

- 20/3期予想は前期比3.2%の減収、同8.4%の営業減益。米中貿易摩擦による中国とその影響を被るアジア地域の景気減速や輸出の減少による国内鉱工業生産の弱含みを想定しており、プラスチック原料(合成樹脂)の需給の緩み及びナフサ価格の弱含みによる原材料価格の下落を織り込んだ。配当は、1株当たり上期末11円、期末12円の年23円を予定。

- プラスチック原料ビジネスは取扱高(売上高)に一定の料率を乗じる利益構造のため、価格が下落すると取扱高(売上高)が減少し利益も減少する。価格は需給やナフサ市況の影響を受けるため予想が難しく、同社の業績予想は保守的な傾向が強い。20/3期予想は売上高が過去最高となった前期に次ぐ水準であり、営業利益も過去4番目の水準。厳しい事業環境を想定しながらも、高水準の売上・利益が続く見込み。

1.会社概要

プラスチック専門商社。原料メーカーから仕入れた樹脂やコンパウンド(樹脂に添加剤を加え機能を強化した成形材料)をセットメーカーや成形メーカー及び樹脂の二次加工メーカーに販売している。最終用途は、電子・電機・OA事務機器、医療機器、玩具、住宅建材、自動車等。連結子会社12社、持分法適用関連会社1社(コンパウンド工場への出資)等と共にグループを形成する。また、総合商社の双日(株)グループにおいて合成樹脂部門を担う双日プラネット(株)が株式の46.6%を保有している。尚、同社は化学品卸業界に属し、プラスチック専門商社として唯一の上場企業である。

1-2.経営理念

プラスチック専門商社として、「顧客の立場にたったプラスチックの戦略パートナーとしての機能を発揮すること(THE STRATEGIC PARTNER of PLASTICS)」及び「地球環境と地域社会に配慮して適正利潤を得て産業界や社会に貢献すること(Harmony with Nature)」ということを企業理念に掲げ、これらを果たすことが当社の存在意義であり、これらを不断に進めることで、当社の成長と企業価値向上に繋げていく方針です。

プラスチック専門商社として、長年プラスチックという商品及び業界に特化してきたことで獲得し、蓄積してきた高度な専門性及び少数精鋭なるがゆえに発揮できる機動力と、より明確化した集中戦略により、顧客であるユーザー、原料メーカー双方との綿密なコミュニケーション、これにグループ国内外拠点間のネットワーク力を活かして実現できる提案力及び少量多品種即納体制、以上をコア・コンピタンス(強み)とし、顧客であるユーザーにおける円滑かつ効率的な生産稼働、更なるコスト削減や環境対応を目指す新商品開発等に貢献すべく努めています。

1-3.プラスチックと同社事業の特性

石油精製の過程で得られるナフサ(粗製ガソリン)を高温熱分解すると、「エチレン・プロピレン(気体)」、「ベンゼン(液体)」等、プラスチックのもとになる粗原料がつくられる。これらは水素と炭素が結びついた分子であり、この分子をつなぎ合わせて「ポリエチレンやポリプロピレン」等のプラスチック原料(合成樹脂)がつくられる。これらのプラスチック原料に、耐熱性を向上したり、壊れにくくしたり、着色するための添加剤を加え、加工しやすいように3~5mm程度の粒子状にしたものを「ペレット」と言う。同社は500社の仕入先と1,300社(国内800社、海外500社)の顧客を有し、原料メーカーから仕入れて、OA機器、家電、医療機器、自動車部品メーカー等の顧客に販売している。

相対的に単価が高く高付加価値商材であるエンジニアリング系樹脂の取扱が40%超

19/3期は売上高の82.0%がプラスチック原料(合成樹脂)で(この他、製品12.6%、塩化ビニル系材料2.9%、合成樹脂関連機械 他2.5%)、相対的に単価が高く高付加価値商材であるエンジニアリング系(39.9%)やスチレン系(20.5%)の樹脂が中心。エンジニアリング系樹脂とはポリアミド樹脂、ポリアセタール、ポリカーボネート等で、用途はOA・事務機器、光学機器(カメラ等)、精密部品(ギア等の機構部品)等。一方、スチレン系樹脂とは、ポリスチレンやABS樹脂等で、エアコン、冷蔵庫等の白物家電、パソコン・同周辺機器、FAX、及び玩具等で使われている(この他、家電・医療機器向け等のオレフィン系樹脂10.5%、PET樹脂6.1%、その他樹脂3.5%、建材向け等の塩化ビニル樹脂1.5%)。

19/3期の販売先業界別の構成比は、日本メーカーが圧倒的な強みを持つ精密機器(事務機器等)向けが37.5%、スチレン系・オレフィン系が中心の家電・電子(エアコン、冷蔵庫等)が16.8%、塩化ビニル系材料が中心の建材8.2%、オレフィン系の医療資機材(注射器等の医療器具)7.8%、衛生・繊維材料(おむつ他)4.8%、自動車部品(ハンドル・内装部品等)4.4%、ホビー(プラモデル・ゲーム機器等)3.7%、工業資材(高機能フィルム・環境関連)3.5%、その他6.8%。

重点仕入先と仕入商品及び用途

| 旭化成グループ | スチレン系樹脂 | :冷蔵庫、エアコン等 |

| 東洋インキグループ | エンプラ系コンパウンド樹脂 | :OA・事務機器 |

| 帝人グループ | エンプラ系樹脂 | :カメラ・プリンター外装 |

| この他、双日グループ、JNCグループ、三井化学グループ、出光興産グループ等からの仕入も多い。 | ||

1-4.コアコンピタンス

高付加価値商材の拡販の原動力となっているのが、(1)プラスチック専門商社として長年に渡って同じ業界で経験・蓄積されたプラスチック原料に関する高い専門性、(2)営業現場からの生きた商品知識やデータに基づくノウハウを活かした提案力・ネットワーク力、及び(3)品質管理、原料手配、在庫管理、スケジュール手配等の複合的な創造対応及び技術に基づく少量多品種即納体制、の3点。いずれもプラスチック専門商社に不可欠な要素であり、最もQCDに厳しい日本の優良企業との継続的取引の中で同社が磨き上げてきたコアコンピタンスである。高い専門性を背景にメーカーと一体となって提案営業を進める事でビジネスを広げ、少量多品種の即納対応及び顧客密着型の営業展開で顧客満足度を高めている。

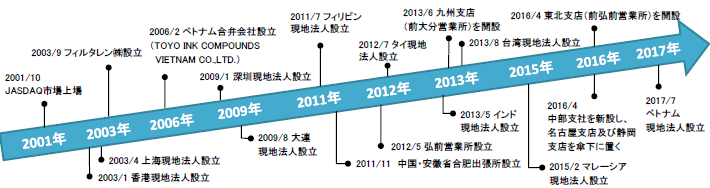

1-5.沿革

(同社資料より)

1-6.拠点及び子会社

国内拠点及び子会社

| 国内営業拠点 | 東京本社、大阪支社、中部支社(名古屋支店、静岡支店)、九州支店(大分県)、東北支店(青森県) | |

| 国内子会社 | 株式会社 富士松(大阪府) | プラスチック原材料及び製品の企画・開発・販売 |

| フィルタレン 株式会社(埼玉県) | 焼結多孔体(プラスチックフィルター)の製造販売 | |

海外拠点

| 中国 | 香港、深?、上海(天津分公司、合肥弁事処)、大連 |

| 台湾 | 台中 |

| フィリピン | マニラ |

| タイ | バンコク |

| インド | プネー |

| マレーシア | クアラルンプール |

| ベトナム | ホーチミン |

| 上記の他、持分法適用関連会社 TOYO INK COMPOUNDS VIETNAM CO., LTD. | |

(同社資料より)

1-7.成長戦略

国内は、顧客密着型の営業を徹底する事で顧客と共に成長を図る。一方、海外は、アジア全体に生産拠点を拡大する顧客の動向に合わせて、同社も海外拠点整備の重点エリアを中国からアジアに広げ、顧客ニーズに応えていく。

海外

インド・東南アジアを中心とした世界的な人口の増加及び生活水準の向上による消費の拡大で、消費材・耐久消費材の素材であるプラスチック原料の市場も拡大傾向にあり、実際、同社の重要顧客企業も生産拠点をアジア全体に拡大している。こうした重要顧客企業の動きに対応して、同社は海外拠点整備の重点エリアを中国だけなく、アジアに広げ、変化する顧客ニーズを確実に捉える体制の構築と各拠点の強化に努めており、日本国内及びアセアン地域でのビジネス展開のより一層の連携強化を図る。

国内

強みである顧客密着型の営業を徹底する事で国内でのシェアアップを図ると共に、海外拠点を有機的に活用する事で海外進出日系企業との取り組み拡大にもつなげていく。尚、同社の顧客は、精密機器、医療機器、家電・電子等の勝ち組企業が多く、いずれの顧客も国内外での生産バランスに配慮した経営を行っている。このため、国内でも取引の拡大余地を残している。

2.2019年3月期決算概要

2-1連結業績

|

18/3期 |

構成比 |

19/3期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

|

売上高 |

60,077 |

100.0% |

65,096 |

100.0% |

+8.4% |

62,000 |

+5.0% |

|

売上総利益 |

3,891 |

6.5% |

4,091 |

6.3% |

+5.1% |

- |

– |

|

販管費 |

2,690 |

4.5% |

2,857 |

4.4% |

+6.2% |

- |

– |

|

営業利益 |

1,200 |

2.0% |

1,233 |

1.9% |

+2.7% |

1,100 |

+12.1% |

|

経常利益 |

1,137 |

1.9% |

1,147 |

1.8% |

+0.9% |

1,050 |

+9.3% |

|

親会社株主帰属利益 |

739 |

1.2% |

729 |

1.1% |

-1.4% |

700 |

+4.2% |

*単位:百万円

前期比8.4%の増収、同2.7%の営業増益

売上高は前期比8.4%増の650億96百万円。海外売上高(売上構成比38.4%)が同16.0%増の250億11百万円と伸び、国内も堅調に推移した。販売先業界別では、主力の精密機器や家電・電子が伸び、売上構成比は大きくないが、自動車部品や工業資材も大きく伸びる等、その他の業界向けも堅調に推移した。原材料高が売上増に寄与した面もある。

利益面では、売上の増加で売上総利益が同5.1%増加し、運賃や人件費を中心にした販管費の増加を吸収。営業利益が12億33百万円と同2.7%増加した。ただ、支払利息や為替差損の増加等で営業外費用が増加した事に加え、税効果会計の影響もあり、親会社株主帰属利益は7億29百万円と同1.4%減少した。

販売先業界別売上高構成比

|

18/3期 |

19/3期 |

用途 |

|

|

精密機器 |

36.3% |

37.5% |

OA・事務機器、光学機器(カメラ等)、精密部品(ギア等の機構部品) |

|

家電・電子 |

15.6% |

16.8% |

家電(エアコン、冷蔵庫等) |

|

建材 |

8.8% |

8.2% |

床材、発泡押出製品、壁紙等 |

|

医療資機材 |

8.4% |

7.8% |

医療器具(注射器具等) |

|

パッケージ・日用品 |

6.8% |

6.5% |

化粧品容器、梱包材等 |

|

衛生・繊維材料 |

5.2% |

4.8% |

おむつ、その他 |

|

自動車部品 |

4.1% |

4.4% |

ハンドル、内装部品 |

|

ホビー |

4.2% |

3.7% |

プラモデル、ゲーム機器等 |

|

工業資材 |

3.0% |

3.5% |

高機能フィルム、環境関連 |

|

その他 |

7.6% |

6.8% |

|

|

合計 |

100.0% |

100.0% |

商材別売上構成比

|

18/3期 |

19/3期 |

|

|

エンジニアリング系樹脂 |

39.6% |

39.9% |

|

スチレン系樹脂 |

19.4% |

20.5% |

|

オレフィン系樹脂 |

10.0% |

10.5% |

|

PET樹脂 |

6.4% |

6.1% |

|

その他樹脂 |

3.5% |

3.5% |

|

塩化ビニル樹脂 |

1.7% |

1.5% |

|

塩化ビニル系材料 |

3.0% |

2.9% |

|

製品(合成樹脂関連他) |

13.6% |

12.6% |

|

合成樹脂関連機械他 |

2.8% |

2.5% |

|

連結売上高 |

100.0% |

100.0% |

販管費の内訳

|

18/3期 |

対売上比 |

19/3期 |

対売上比 |

前期比 |

|

|

運賃 |

301 |

0.5% |

335 |

0.5% |

+11.3% |

|

人件費 |

1,388 |

2.3% |

1,438 |

2.2% |

+3.6% |

|

旅費・交通費 |

106 |

0.2% |

107 |

0.2% |

+0.6% |

|

賃借料 |

178 |

0.3% |

178 |

0.3% |

+0.2% |

|

支払手数料 |

121 |

0.2% |

128 |

0.2% |

+5.9% |

|

減価償却費 |

85 |

0.1% |

60 |

0.1% |

-29.3% |

|

その他 |

469 |

0.8% |

551 |

0.8% |

+17.4% |

|

販管費合計 |

2,690 |

4.5% |

2,857 |

4.4% |

+6.2% |

*単位:百万円

2-2.財政状態及びキャッシュ・フロー(CF)

財政状態

|

18年3月 |

19年3月 |

18年3月 |

19年3月 |

||

|

現預金 |

2,981 |

3,491 |

仕入債務 |

11,805 |

11,264 |

|

売上債権 |

18,697 |

17,838 |

短期有利子負債 |

3,948 |

4,331 |

|

たな卸資産 |

2,590 |

3,216 |

流動負債 |

16,404 |

16,223 |

|

流動資産 |

24,798 |

25,223 |

長期有利子負債 |

432 |

632 |

|

有形固定資産 |

364 |

384 |

固定負債 |

1,421 |

1,538 |

|

投資その他 |

2,878 |

2,411 |

純資産 |

10,262 |

10,338 |

|

固定資産 |

3,289 |

2,877 |

負債・純資産合計 |

28,087 |

28,100 |

*単位:百万円

期末総資産は前期末と同水準(13百万円増)の281億円。売上債権の回収が進んだ事によるFCFの改善と借入金の積み増しで現預金が増加した。自己資本比率36.8%(前期末36.4%)。

キャッシュ・フロー(CF)

|

18/3期 |

19/3期 |

前年同期比 |

||

|

営業キャッシュ・フロー(A) |

-555 |

227 |

+783 |

– |

|

投資キャッシュ・フロー(B) |

66 |

-80 |

-147 |

– |

|

フリー・キャッシュ・フロー(A+B) |

-488 |

147 |

+636 |

– |

|

財務キャッシュ・フロー |

458 |

417 |

-41 |

-9.0% |

|

現金及び現金同等物期末残高 |

2,923 |

3,437 |

+513 |

+17.6% |

*単位:百万円

売上債権の回収が進んだ事で2億27百万円の営業CFを確保した。投資CFがマイナスになったのは定期預金の払戻の減少による。

ROEの推移

|

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

|

|

ROE |

6.10% |

6.18% |

5.82% |

7.58% |

7.08% |

|

売上高当期純利益率 |

0.86% |

0.93% |

1.02% |

1.23% |

1.12% |

|

総資産回転率 |

2.30回 |

2.38回 |

2.16回 |

2.30回 |

2.31回 |

|

レバレッジ |

3.08倍 |

2.79倍 |

2.65倍 |

2.68倍 |

2.73倍 |

*ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

*算出に際して必要となる総資産及び自己資本は期中平残(前期末残高と当期末残高の平均)を用いている。

3.2020年3月期業績予想

3-1.連結業績

|

19/3期 実績 |

構成比 |

20/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

65,096 |

100.0% |

63,000 |

100.0% |

-3.2% |

|

営業利益 |

1,233 |

1.9% |

1,130 |

1.8% |

-8.4% |

|

経常利益 |

1,147 |

1.8% |

1,070 |

1.7% |

-6.8% |

|

親会社株主帰属利益 |

729 |

1.1% |

700 |

1.1% |

-4.1% |

*単位:百万円

前期比3.2%の減収、同8.4%の営業減益

米中貿易摩擦による中国とその影響を被るアジア地域の景気減速や輸出の減少による国内鉱工業生産の弱含みを想定しており、プラスチック原材料の需給の緩みやナフサ価格の弱含みによる原材料価格が下げに転じることを織り込んだ。このため、売上高が630億円と前期比3.2%減少する見込み。運賃や人件費等の固定費が負担になり利益率が悪化する。一方、営業外収益や特別損益は改善が見込まれる。

配当は、1株当たり上期末11円、期末12円の年23円を予定している。

4.今後の注目点

プラスチック原料ビジネスは取扱高(売上高)に料率を乗じた利益構造のため、価格が下げに転じると取扱高(売上高)が減少し、これに応じて利益も減少する。価格は需給やナフサ市況の影響を受けるため予想が難しく、同社の業績予想は保守的な傾向が強い。ただ、プラスチック原料ビジネスは中国・アジアを中心に海外で成長が続いている。同社の重要顧客企業は生産拠点を中国・アジア全体に拡大しており、同社も海外拠点の重点エリアを中国及びアジアに広げ、変化する顧客ニーズを的確に捉えている。この結果、20/3期は減収ながら売上高は過去最高となった前期に次ぐ水準が見込まれ、減益を見込む営業利益も過去4番目の水準である。20/3期は厳しい事業環境を想定しながらも、高水準の売上・利益が続く見込み。

参考:コーポレート・ガバナンスについて

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役会設置会社 |

| 取締役 | 7名、うち社外3名 |

| 監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2019年06月28日)

基本的な考え方

当社グループでは、事業活動を通じて利益を上げ、中長期的に企業価値を増大させるという株主の期待に応えることが、企業経営の基本使命であると考えています。また、株主を含むすべてのステークホルダーに対する責任を果たし、社会規範に沿った事業活動を行うとともに、社会に貢献するという考えに立ち、コーポレート・ガバナンスの向上を目指しております。

企業としての社会的責任・信頼に対応するために、企業倫理・法令遵守を経営の基本とし、グループの役職員全員を対象とした行動規範を制定しております。また、代表取締役社長を委員長とする内部統制委員会及びコンプライアンス委員会を設置し、全社的に行動基準を徹底し、社会的責任を明確に意識した健全な事業活動の推進に取り組んでおります。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。