(8931)和田興産 順調に増収増益、戸建て住宅販売好調

|

和田 憲昌 会長 |

高島 武郎 社長 |

和田興産株式会社(8931) |

|

|

会社情報

|

市場 |

JASDAQ |

|

業種 |

不動産業 |

|

会長 |

和田 憲昌 |

|

社長 |

高島 武郎 |

|

所在地 |

兵庫県神戸市中央区栄町通4-2-13 |

|

決算月 |

2月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

765円 |

11,099,798株 |

8,491百万円 |

8.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

34.00円 |

4.4% |

166.67円 |

4.6倍 |

2,032.35円 |

0.4倍 |

*株価は04/23終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2016年2月(実) |

28,950 |

2,938 |

2,055 |

1,238 |

123.86 |

26.00 |

|

2017年2月(実) |

31,374 |

3,063 |

2,193 |

1,370 |

137.10 |

27.00 |

|

2018年2月(実) |

35,149 |

3,304 |

2,424 |

1,589 |

158.23 |

30.00 |

|

2019年2月(実) |

39,287 |

3,445 |

2,687 |

1,843 |

166.07 |

32.00 |

|

2020年2月(予) |

40,000 |

3,500 |

2,700 |

1,850 |

166.67 |

34.00 |

* 予想は会社予想。単位は百万円、円。

和田興産の2019年2月期決算の概要と2020年2月期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.和田興産の強み

3.2019年2月期決算概要

4.2020年2月期業績予想

5.今後の注目点

<参考:ESGへの取組み>

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 19/2期は前期比11.8%の増収、同4.3%の営業増益。前期計上された分譲マンション用地の素地売却(約18億円)の反動減があったものの、総戸数100戸超の大型物件2棟を含む引渡が順調に進んだ分譲マンション販売等で吸収。順調な販売で各プロジェクトの採算が想定を上回り、営業利益以下の各利益が期初予想を上回った。配当は普通配30円に創業120周年記念配2円を加えた32円を予定。

- 20/2期予想は前期比1.8%の増収、同1.6%の営業増益。その他不動産販売や不動産賃貸収入が減少するものの、過去最高水準に迫る引渡戸数を見込む戸建て住宅販売が同36.0%増と伸び、主力の分譲マンション販売も同1.5%の増収が見込まれる。利益面では、用地価格の上昇や建築業界の人手不足等による建築コストの高止まりを踏まえて、売上総利益率の低下を織り込んだ。配当は記念配2円を落とし、普通配を4円増配の34円を予定しており、10期連続の増配となる(配当性向20.4%)。

- 20/2期の分譲マンション販売は引渡戸数が180戸減少するものの、戸当たり平均価格の上昇(41百万円→55百万円)により金額ベースでは増加する。地価や建築費の上昇・高止まりに伴う販売価格(戸当たり平均価格)の上昇を高級住宅街のハイグレードマンションを開発する事により吸収した。。こうした取組みの成果で契約が順調に進み、今期の引渡予定戸数575戸のうち、75.5%が既に売買契約を完了している。仕入については市況観も踏まえ、今後は採算を重視して慎重に行っていく考え。

1.会社概要

明治32年(1899年)創業の老舗不動産会社。兵庫県神戸市・明石市・阪神間を主要地盤に、マンションや戸建て住宅の分譲、不動産賃貸及び土地有効活用等、地域密着型の不動産事業を展開。同社は用地仕入と企画に特化し、設計・建築・販売業務を他社に委託している。ブランド名「ワコーレ」を冠するマンション分譲は30戸~50戸程度の中規模マンションを中心とし、神戸市内では、「供給棟数」21年連続第1位、「供給戸数」第2位。近畿圏供給ランキングでは、「供給棟数」第3位、「供給戸数」第7位(いずれも2018年)。2019年2月末現在の累積供給実績は478棟18,135戸(着工ベース)。

1899年1月、神戸市で不動産賃貸業を創業。1966年12月に和田興産(有)として法人化され、79年9月に和田興産(株)に改組した。

【1-1 企業理念-共生(ともいき) 自分の生き方が他の人の幸せにつながる-】

人と人とのつながりを大切に、共に支え合い、自分の生き方が他の人の幸せにつながることを歓びとする「共生(ともいき)」の思想。同社はこの想いのもと、プロダクトコンセプトとして「PREMIUM UNIQUE (プレミアムユニーク)」を掲げ、住まう一人一人の気持ちに応えながら、自身の生き方にフィットするオンリーワンの住まいづくりを目指している。

【1-2 事業セグメント】

「ワコーレ」ブランドで展開する分譲マンション販売、「ワコーレノイエ」ブランドで展開する戸建て住宅販売(販売は両事業共に外部委託)、収益物件や宅地等の開発・販売を手掛けるその他不動産販売、賃貸マンション(ブランド名「ワコーレヴィータ」他)、店舗、駐車場等の賃貸を行う不動産賃貸収入、及び保険代理店手数料など報告セグメントに含まれない「その他」に区分される。

19/2期の売上構成比は、分譲マンション販売79.5%(18/2期77.3%)、戸建て住宅販売5.6%(同5.0%)、その他不動産販売7.9%(同10.1%)、不動産賃貸収入6.7%(同6.8%)、その他0.2%(同0.7%)。セグメント利益の構成比は、分譲マンション販売71.3%(同60.8%)、戸建て住宅販売1.7%(同1.4%)、その他不動産販売1.9%(同14.1%)、不動産賃貸収入23.4%(同21.3%)、その他1.7%(同2.4%)。

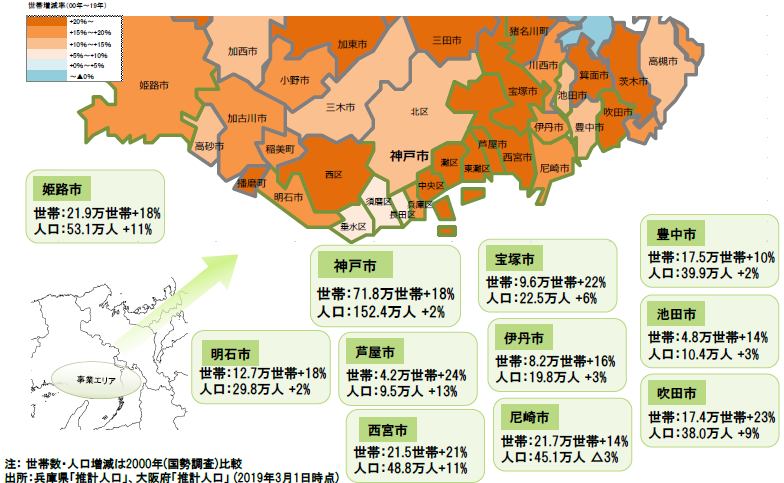

分譲マンション販売事業

神戸・明石地区(兵庫県神戸市、明石市周辺)、阪神地区(兵庫県芦屋市、西宮市、尼崎市、伊丹市、宝塚市)を主要エリアとし、大手マンションデベロッパーと競合の少ない30戸~50戸程度の中規模マンションを中心に「ワコーレ」ブランドで展開している。人気の高いエリアにフォーカスし、同一地域で異なるタイプのマンションを供給することで、消費者の多様なニーズの取り込みと高い販売効率を実現する販売戦略、複数の物件を同時に一つの常設マンションギャラリーで扱う事で販売コストを抑制するマンションギャラリー戦略等、独自の地域密着戦略で効率的な事業モデルを確立している事が強み。また、近年では大型プロジェクトへの対応や神戸・阪神間に隣接する大阪府北摂地域や兵庫県姫路市へのエリア拡大で新たな可能性を追求している。

19/2期プロジェクト事例(同社資料より)

|

|

ワコーレ神戸三宮トラッドタワー 市街地・駅近・100戸超の大型物件

神戸市中央区 総戸数194戸(2018年3月引渡済) JR東海道本線「三宮」駅徒歩9分 |

|

|

ワコーレ岡本ザ・レジデンス 再開発物件・高級住宅街 平均価格8,000万円超のハイグレードマンション 神戸市東灘区 総戸数38戸(2019年2月引渡済) 阪急神戸線「岡本」駅より徒歩6分 |

|

|

ワコーレ千里津雲台 近隣地域(大阪府北摂地域)へのエリア拡大物件

大阪府吹田市 総戸数24戸(2018年9月引渡済) 阪急千里線「山田」駅徒歩4分 |

|

|

09/2 |

10/2 |

11/2 |

12/2 |

13/2 |

14/2 |

15/2 |

16/2 |

17/2 |

18/2 |

19/2 |

20/2 予 |

|

引渡戸数 |

620戸 |

623戸 |

614戸 |

585戸 |

653戸 |

786戸 |

765戸 |

686戸 |

762戸 |

676戸 |

755戸 |

575戸 |

|

契約戸数 |

429戸 |

566戸 |

926戸 |

673戸 |

746戸 |

759戸 |

1,058戸 |

697戸 |

716戸 |

632戸 |

622戸 |

650戸 |

|

発売戸数 |

560戸 |

374戸 |

910戸 |

773戸 |

737戸 |

885戸 |

967戸 |

829戸 |

559戸 |

591戸 |

809戸 |

600戸 |

|

仕入戸数 |

505戸 |

503戸 |

546戸 |

835戸 |

1,394戸 |

621戸 |

1,091戸 |

778戸 |

663戸 |

792戸 |

548戸 |

650戸 |

|

契約済未引渡戸数 |

186戸 |

129戸 |

442戸 |

530戸 |

622戸 |

595戸 |

888戸 |

899戸 |

853戸 |

809戸 |

677戸 |

– |

|

未契約完成在庫 |

34戸 |

123戸 |

2戸 |

25戸 |

24戸 |

0戸 |

18.5戸※ |

11戸 |

9戸 |

19戸 |

9.5戸※ |

– |

*小数点以下はJV物件分

戸建て住宅販売事業

2007年より「ワコーレノイエ」ブランドで、神戸市・阪神間を中心に北摂地域も含め、10戸程度の開発を行っている。数多く寄せられる多様な用地情報の中には、立地、面積、地形等の面で戸建分譲に適した物件も多い。また、分譲マンションの事業期間が2年弱であるのに対して当事業は1年程度と短いため資金の回転も効き、分譲マンション竣工の谷間を埋める事ができる。街並み造りを基本とする開発コンセプト、分譲マンション事業で培ったデザイン性や設計・企画力等でパワービルダーとの差別化を図っている。

|

|

09/2 |

10/2 |

11/2 |

12/2 |

13/2 |

14/2 |

15/2 |

16/2 |

17/2 |

18/2 |

19/2 |

20/2 予 |

|

引渡戸数 |

18戸 |

32戸 |

51戸 |

37戸 |

73戸 |

67戸 |

60戸 |

45戸 |

38戸 |

54戸 |

62戸 |

70戸 |

|

発売戸数 |

27.5戸 |

16戸 |

66戸 |

35戸 |

105戸 |

44戸 |

55戸 |

56戸 |

30戸 |

57戸 |

93戸 |

– |

その他不動産販売事業

賃貸マンションをはじめとする収益物件の企画開発及び販売(一棟売り)、宅地等の販売を手掛けている。物件情報を有効活用する機能を担う他、資産の入替えに伴う賃貸物件(棚卸資産)の売却収益も当セグメントに計上される。近年は投資家向け一棟売り賃貸住宅を強化している。

|

|

09/2 |

10/2 |

11/2 |

12/2 |

13/2 |

14/2 |

15/2 |

16/2 |

17/2 |

18/2 |

19/2 |

20/2 予 |

|

売上高(百万円) |

4,482 |

5,095 |

3,668 |

337 |

217 |

1,697 |

593 |

1,463 |

1,185 |

3,539 |

3,106 |

2,700 |

不動産賃貸事業

住居系を中心に、店舗・事務所等、駐車場、トランクルーム等を運営。安定的なキャッシュ・フローが得られるビジネスとして創業時より継続する事業であり、市況に左右されがちな分譲マンション事業のウエイトが高い同社にあって、収益の安定化に寄与している。稼働率(入居率)の向上による安定収益の確保と物件入替によるポートフォリオの質の維持・向上を基本戦略とし、住居系は、一定期間経過後の入替えを念頭に、個人の富裕層等で購入希望者が多い2~3億円の物件を中心とした資産構成。稼働率は95%前後の水準を維持している。また、資産と負債を適切に管理する事で投資回収期間が長期にわたるリスク、及び資産が過大になる事に伴うリスクの軽減を図っている。各物件の表面利回りは9~10%と高く、間接経費の負担を賃貸事業の安定収益でカバーすることを目指している。

|

|

09/2末 |

10/2末 |

11/2末 |

12/2末 |

13/2末 |

14/2末 |

15/2末 |

16/2末 |

17/2末 |

18/2末 |

19/2末 |

|

住居(戸) |

2,036 |

1,905 |

1,859 |

1,725 |

1,565 |

1,782 |

1,805 |

1,844 |

1,813 |

1,837 |

1,881 |

|

店舗・事務所等(軒) |

103 |

93 |

89 |

82 |

77 |

82 |

95 |

97 |

99 |

99 |

117 |

|

駐車場(台) |

857 |

883 |

704 |

709 |

555 |

563 |

554 |

553 |

505 |

513 |

510 |

|

トランクルーム他(室) |

118 |

118 |

114 |

114 |

114 |

114 |

114 |

114 |

114 |

114 |

114 |

|

住居・店舗等入居率 |

93.50% |

96.00% |

94.20% |

95.10% |

95.00% |

95.60% |

95.42% |

95.98% |

96.34% |

96.31% |

95.50% |

2.和田興産の強み

①日本有数の住宅地である神戸、明石、阪神間を事業エリアとしている事、②同エリアにおいて「ワコーレ」ブランドが浸透している事。また、③不動産市況の変動による経営リスクにさらされがちな業界にあって、徹底したリスク管理により財務の健全性を維持し高い経営の安定性を有している事。そして、④「PREMIUM UNIQUE」のプロダクトコンセプトの下、中規模マンションを中心に事業展開する事で大手不動産会社や鉄道系不動産会社等との差別化に成功する一方、大規模マンションへの対応力も有する事である。近年では、物件選定には慎重ながら、大規模マンションへの対応を強化すると共に既存事業エリアと隣接する兵庫県姫路市や大阪府下(北摂地域)へ事業エリアを広げており、将来の成長を高める取組みとして注目されている。

【2-1 日本有数の住宅地が事業エリア】

日本有数の住宅地である神戸、明石、阪神間を主要な事業エリアとする事で旺盛な住宅需要を取り込むと共に情報力で比較優位を確立しており、地域に根差したコミュニティづくりでも定評がある。

(同社資料より)

【2-2 関西における「ワコーレ」ブランドの浸透】

関西において「ワコーレ」ブランドは浸透しており、そのブランド力は大手マンションデベロッパーに引けを取らない。日本経済新聞社大阪本社が実施した「第21回(2018年) マンションブランドアンケートにおいて、「個性がある」ブランド部門、「親しみがある」ブランド部門でともに第4位にランクされた。

|

「個性がある」ブランド上位10社 |

|

「親しみがある」ブランド上位10社 |

|

|

ジオ(阪急不動産) |

19.8% |

ライオンズマンション(大京) |

46.1% |

|

プラウド(野村不動産) |

16.7% |

ジオ(阪急不動産) |

22.5% |

|

ライオンズマンション(大京) |

14.7% |

ローレル(近鉄不動産) |

22.0% |

|

ワコーレ(和田興産) |

11.9% |

ワコーレ(和田興産) |

14.0% |

|

ザ・パークハウス(三菱地所) |

10.9% |

プラウド(野村不動産) |

13.3% |

|

パークホームズ(三井不動産) |

8.5% |

パークホームズ(三井不動産) |

12.5% |

|

プレサンスロジェ(プレサンスコーポレーション) |

7.5% |

ザ・パークハウス(三菱地所) |

12.1% |

|

ローレル(近鉄不動産) |

7.3% |

エスリード(日本エスリード) |

10.8% |

|

ブランズ(東急不動産) |

5.8% |

ブランズ(東急不動産) |

6.7% |

|

エスリード(日本エスリード) |

5.6% |

プレサンスロジェ(プレサンスコーポレーション) |

6.5% |

* 同社資料を基に作成(出所:日本経済新聞社大阪本社「第21回(2018年) マンションブランドアンケート」)

【2-3 徹底したリスク管理により財務の健全性を維持】

リスク管理を徹底する事で財務の健全性を維持しており、金融機関での取引もバランスがよく、かつ、安定している。この結果、多くの企業が淘汰されてきた不動産業界にあって、創業から120年以上の社歴の中で赤字計上はリーマン・ショックの影響を受けた10/2期のみ。安定的な配当も継続している。

【2-4 大手との差別化に成功・事業エリア拡大による成長余地】

近畿圏では、リーマン・ショック後の不動産不況で中堅・中小のマンション事業者の淘汰が進み、大手不動産会社や鉄道系不動産会社等に絞られてきたが、これらの不動産会社は大型物件や沿線開発を得意とするため、30戸~50戸程度の中規模マンションを中心に展開する同社とは用地取得等で競合するケースが少ない。ただ、同社は更なる業容拡大に向け、既存エリアにおいて大型物件の開発に取組むと共に、既存事業エリアと隣接する兵庫県姫路市や大阪府下(北摂地域)へ事業エリアを拡大中である。

【2018年実績】

近畿圏分譲マンション供給棟数ランキング

|

順位 |

2016年 |

棟数 |

順位 |

2017年 |

棟数 |

順位 |

2018年 |

棟数 |

|

1 |

プレサンス |

37 |

1 |

プレサンス |

42 |

1 |

プレサンス |

53 |

|

2 |

和田興産 |

21 |

2 |

日本エスリード |

22 |

2 |

日本エスリード |

29 |

|

3 |

日本エスリード |

15 |

3 |

和田興産 |

12 |

3 |

和田興産 |

21 |

|

4 |

東急不動産 |

9 |

4 |

阪急不動産 |

11 |

4 |

阪急阪神不動産 |

12 |

|

5 |

NTT都市開発 |

8 |

5 |

日商エステム |

10 |

5 |

日商エステム |

10 |

神戸市分譲マンション供給棟数ランキング

|

順位 |

2016年 |

棟数 |

順位 |

2017年 |

棟数 |

順位 |

2018年 |

棟数 |

|

1 |

和田興産 |

9 |

1 |

和田興産 |

9 |

1 |

和田興産 |

9 |

|

2 |

プレサンス |

6 |

2 |

プレサンス |

5 |

2 |

プレサンス |

8 |

|

3 |

日商エステム |

2 |

3 |

関電不動産開発 |

2 |

3 |

日商エステム |

2 |

|

4 |

神鋼不動産 |

1 |

4 |

日本エスリード |

1 |

3 |

三菱地所レジデンス |

2 |

|

4 |

阪急不動産 |

1 |

4 |

積水ハウス |

1 |

3 |

JR西日本不動産開発 |

2 |

* 同社資料を基に作成:不動産経済研究所データに基づく同社調べ

3.2019年2月期決算概要

|

|

18/2期 |

構成比 |

19/2期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

売上高 |

35,149 |

100.0% |

39,287 |

100.0% |

+11.8% |

39,000 |

+0.7% |

|

売上総利益 |

6,823 |

19.4% |

7,153 |

18.2% |

+4.8% |

||

|

販管費 |

3,519 |

10.0% |

3,707 |

9.4% |

+5.4% |

||

|

営業利益 |

3,304 |

9.4% |

3,445 |

8.8% |

+4.3% |

3,350 |

+2.9% |

|

経常利益 |

2,424 |

6.9% |

2,687 |

6.8% |

+10.9% |

2,500 |

+7.5% |

|

当期純利益 |

1,589 |

4.5% |

1,843 |

4.7% |

+16.0% |

1,700 |

+8.4% |

*単位:百万円

前期比11.8%の増収、同4.3%の営業増益

売上高は前期比11.8%増の392億87百万円。分譲マンション用地の素地売却(約18億円)が前期の売上を押し上げた反動でその他不動産販売が同12.2%減少したものの、総戸数100戸超の大型物件2棟を含む引渡が順調に進んだ分譲マンション販売が同14.9%増加。同様に引渡が順調に進んだ戸建て住宅販売や、販売用収益不動産の賃貸稼働により不動産賃貸収入も増加した。

営業利益は同4.3%増の34億45百万円。主力の分譲マンション販売の売上総利益率は前年同期と同水準を維持したが、上記素地売却の利益貢献が大きかった反動で会社全体の売上総利益率は1.2ポイント低下した。大型物件発売に伴う広告宣伝費を中心に販管費も増加したが売上高の増加で吸収。支払利息や資金調達費用、特別損失の減少で当期純利益は18億43百万円と同16.0%増加した。

売上高は期初予想に沿った着地となったが、各プロジェクトの採算が想定を上回り、営業利益以下の各利益が期初予想を上回った。

セグメント別動向

|

|

18/2期 |

構成比 |

19/2期 |

構成比 |

前期比 |

期初予想 |

予想比 |

|

分譲マンション販売 |

27,178 |

77.3% |

31,229 |

79.5% |

+14.9% |

31,300 |

-0.2% |

|

戸建て住宅販売 |

1,774 |

5.0% |

2,205 |

5.6% |

+24.3% |

2,200 |

+0.3% |

|

その他不動産販売 |

3,539 |

10.1% |

3,106 |

7.9% |

-12.2% |

3,000 |

+3.6% |

|

不動産賃貸収入 |

2,403 |

6.8% |

2,647 |

6.7% |

+10.2% |

2,500 |

+5.9% |

|

その他 |

252 |

0.7% |

97 |

0.2% |

-61.6% |

– |

– |

|

売上高 |

35,149 |

100.0% |

39,287 |

100.0% |

+11.8% |

39,000 |

+0.7% |

|

分譲マンション販売 |

2,472 |

60.8% |

3,016 |

71.3% |

+22.0% |

||

|

戸建て住宅販売 |

57 |

1.4% |

72 |

1.7% |

+26.2% |

||

|

その他不動産販売 |

573 |

14.1% |

80 |

1.9% |

-85.9% |

||

|

不動産賃貸収入 |

865 |

21.3% |

989 |

23.4% |

+14.3% |

||

|

その他 |

97 |

2.4% |

71 |

1.7% |

-26.8% |

||

|

調整額 |

-760 |

– |

-784 |

– |

– |

||

|

営業利益 |

3,304 |

– |

3,445 |

– |

+4.3% |

*単位:百万円

*営業利益の構成比は調整前合計に対する比率。

分譲マンション販売

売上高312億29百万円(前期比14.9%増)、営業利益30億16百万円(同22.0%増)。「ワコーレ神戸三宮トラッドタワー(総戸数194戸)」や「ワコーレ新神戸マスターズレジデンス(総戸数122戸)の大型物件、生活利便性に優れた「ワコーレ甲南山手エヴァージュ(総戸数32戸)」等、17棟が竣工。引渡が計画通りに進んだことで、引渡戸数は755戸と同11.7%増加した(同社における売上は契約時ではなく、引渡完了時に計上される)。

発売戸数は、神戸・明石・阪神間を中心に、19棟・809戸(戸数前期比36.9%増)。販売動向を示す契約戸数は622戸と同1.6%減少したものの、戸当たり平均価格の上昇(40百万円→41百万円)で契約金額は307億95百万円と同7.9%増加した。

分譲マンション販売事業のKPI

|

|

18/2期 |

前期比 |

19/2期 |

前期比 |

期初予想 |

予想比 |

|

引渡戸数 |

676戸 |

-11.3% |

755戸 |

+11.7% |

760戸 |

-0.7% |

|

発売戸数 |

591戸 |

+5.7% |

809戸 |

+36.9% |

740戸 |

+9.3% |

|

契約戸数 |

632戸 |

-11.7% |

622戸 |

-1.6% |

670戸 |

-7.2% |

|

契約済未引渡戸数 |

809戸 |

-5.2% |

677戸 |

-16.3% |

||

|

完成在庫戸数 |

19戸 |

+111.1% |

9.5戸 |

-50.0% |

||

|

仕入戸数 |

792戸 |

+19.5% |

548戸 |

-30.8% |

700戸 |

-21.7% |

戸建て住宅販売

売上高22億05百万円(前期比24.3%増)、営業利益72百万円(同26.2%増)。総区画数90区画の大型物件「ワコーレノイエ 神戸鹿の子台」(神戸市北区)の第2期分譲等で、前期の57戸を大きく上回る93戸を発売。契約・引渡が順調に進み、引渡戸数が62戸と8戸増加した。

その他不動産販売

売上高31億06百万円(前期比12.2%減)、営業利益80百万円(同85.9%減)。収益性の高い分譲マンション用地の素地売却(約18億円)が前期の収益を押し上げた反動でセグメント全体では減収・減益となったが、収益物件の開発・販売は順調。木造4棟・34戸、鉄骨5棟・77戸の計9棟・111戸を販売した。

|

|

18/2期 |

19/2期 |

|||

|

|

プロジェクト数 |

売上高 |

プロジェクト数 |

売上高 |

前期比 |

|

開発用地等 |

14 |

2,932 |

5 |

1,472 |

-49.8% |

|

収益物件 |

7 |

608 |

9 |

1,277 |

+110.3% |

|

その他 |

0 |

0 |

4 |

357 |

– |

|

合計 |

21 |

3,539 |

18 |

3,106 |

-12.2% |

*単位:百万円

|

|

18/2期 |

19/2期 |

||

|

木造収益物件 |

7棟 |

60戸 |

4棟 |

34戸 |

|

鉄骨収益物件 |

– |

– |

5棟 |

77戸 |

|

合計 |

7棟 |

– |

9棟 |

111戸 |

不動産賃貸収入

売上高26億47百万円(前期比10.2%増)、営業利益9億89百万円(同14.3%増)。主力の住居系が95%を超える高い稼働率を維持し、店舗・事務所の稼働率も90%前後で推移した。販売用収益物件の賃貸稼働による収益の押し上げ効果もあった。販売用収益物件は竣工後、同社が客付けを行い、賃貸収入が安定した後に地元の富裕層や法人に売却している。

|

|

収入額 |

構成比 |

前期比 |

|

住居 |

1,761 |

66.5% |

+10.0% |

|

店舗・事務所 |

733 |

27.7% |

+14.7% |

|

駐車場 |

94 |

3.6% |

-2.1% |

|

トランクルーム |

58 |

2.2% |

-11.2% |

|

合計 |

2,647 |

100.0% |

+10.2% |

*単位:百万円

稼働率

|

|

17/2期 上期末 |

同 期末 |

18/2期 上期末 |

同 期末 |

19/2期 上期末 |

同 期末 |

|

住居 |

93.5% |

96.5% |

94.2% |

96.9% |

92.1% |

95.7% |

|

店舗・事務所 |

93.0% |

93.9% |

94.0% |

96.0% |

89.7% |

92.3% |

|

駐車場 |

68.2% |

69.9% |

66.6% |

66.1% |

66.6% |

67.3% |

セグメント別売上総利益

|

|

18/2期 |

売上総利益率 |

19/2期 |

売上総利益率 |

前期比 |

|

分譲マンション販売 |

4,678 |

17.2% |

5,354 |

17.1% |

+14.5% |

|

戸建て住宅販売 |

223 |

12.6% |

260 |

11.8% |

+16.9% |

|

その他不動産販売 |

790 |

22.3% |

295 |

9.5% |

-62.6% |

|

不動産賃貸収入 |

1,035 |

43.1% |

1,171 |

44.2% |

+13.2% |

|

その他 |

97 |

– |

73 |

– |

– |

|

売上総利益合計 |

6,823 |

19.4% |

7,153 |

18.2% |

+4.8% |

*単位:百万円

財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

18年2月末 |

19年2月末 |

|

18年2月末 |

19年2月末 |

|

現預金 |

13,354 |

12,285 |

仕入債務 |

5,558 |

6,652 |

|

販売用不動産 |

3,654 |

5,575 |

短期有利子負債 |

19,093 |

23,748 |

|

仕掛販売用不動産 |

41,453 |

40,376 |

前受金 |

7,534 |

3,816 |

|

流動資産 |

60,530 |

59,508 |

長期有利子負債 |

31,793 |

25,188 |

|

有形固定資産 |

25,279 |

24,644 |

負債 |

66,539 |

63,734 |

|

無形固定資産 |

541 |

618 |

純資産 |

21,063 |

22,558 |

|

投資その他 |

1,252 |

1,521 |

負債・純資産合計 |

87,603 |

86,292 |

|

固定資産 |

27,073 |

26,784 |

有利子負債 |

50,886 |

48,937 |

*単位:百万円

期末総資産は前期末との比較で13億10百万円減の862億92百万円。販売用収益物件の竣工・稼働で販売用不動産が増加した一方、大型物件の引渡が進んだ分譲マンションを中心に仕掛販売用不動産が減少した。有形固定資産の減少は賃貸物件の棚卸資産への振替による。大型物件の引渡で回収した資金を借入金の返済に充当した。自己資本比率26.1%(前期24.0%)。

金融環境に大きな変化はなく、円滑な資金調達が続いているようだ。金利水準の低下で支払利息も漸減傾向にある。

新規取得物件

|

|

18/2期 PJ数 |

同 資産額 |

19/2期 PJ数 |

同 資産額 |

|

分譲マンション |

27 |

7,880 |

14 |

3,878 |

|

戸建て住宅 |

6 |

1,013 |

11 |

883 |

|

収益物件 |

19 |

791 |

32 |

1,913 |

|

その他 |

8 |

924 |

4 |

246 |

|

合計 |

60 |

10,608 |

61 |

6,920 |

*単位:百万円

20/2期に入った3月には、神戸市の中心地かつ好立地に位置する総戸数123戸の大型プロジェクトの仕入が完了している。

キャッシュ・フロー(CF)

|

|

18/2期 |

19/2期 |

前期比 |

|

|

営業キャッシュ・フロー(A) |

-2,726 |

2,573 |

+5,300 |

– |

|

投資キャッシュ・フロー(B) |

-2,389 |

-1,345 |

+1,044 |

– |

|

フリー・キャッシュ・フロー(A+B) |

-5,116 |

1,228 |

+6,345 |

– |

|

財務キャッシュ・フロー |

7,408 |

-2,282 |

-9,690 |

– |

|

現金及び現金同等物期末残高 |

10,920 |

9,867 |

-1,053 |

-9.7% |

*単位:百万円

ROEの推移

|

|

15/2期 |

16/2期 |

17/2期 |

18/2期 |

19/2期 |

|

ROE |

7.31% |

7.24% |

7.55% |

7.99% |

8.45% |

|

売上高当期純利益率 |

3.92% |

4.28% |

4.37% |

4.52% |

4.69% |

|

総資産回転率 |

0.49回 |

0.42回 |

0.43回 |

0.43回 |

0.45回 |

|

レバレッジ |

3.84倍 |

3.99倍 |

4.05倍 |

4.12倍 |

3.99倍 |

*ROE(自己資本利益率)は「売上高当期純利益率(当期純利益÷売上高)」、「総資産回転率(売上高÷総資産)」、「レバレッジ(総資産÷自己資本、自己資本比率の逆数)」の3要素を掛け合わせたものとなる。ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

*算出に際して必要となる総資産及び自己資本は期中平残(前期末残高と当期末残高の平均)を用いている(決算短信及び有価証券報告書に記載されている自己資本比率は期末残高で算出されているため、その逆数と上記のレバレッジは必ずしも一致しない)。

4.2020年2月期業績予想

|

|

19/2期 実績 |

構成比 |

20/2期 予想 |

構成比 |

前期比 |

|

売上高 |

39,287 |

100.0% |

40,000 |

100.0% |

+1.8% |

|

営業利益 |

3,445 |

8.8% |

3,500 |

8.8% |

+1.6% |

|

経常利益 |

2,687 |

6.8% |

2,700 |

6.8% |

+0.4% |

|

当期純利益 |

1,843 |

4.7% |

1,850 |

4.6% |

+0.4% |

*単位:百万円

前期比1.8%の増収、同1.6%の営業増益予想

売上高は前期比1.8%増の400億円。その他不動産販売や不動産賃貸収入が減少する見込みだが、過去最高水準に迫る引渡戸数を見込む戸建て住宅販売が同36.0%増と伸び、分譲マンション販売も同1.5%の増収が見込まれる。売上高は4期連続の増収となり、過去最高を更新する見込み。営業利益は同1.6%増の35億円。販管費が前期並みにとどまる見込みだが、不動産価格の上昇や建築業界の人手不足等による建築コストの高止まりを踏まえて売上総利益率の低下を織り込んだ。

セグメント別見通し

|

|

19/2期 実績 |

構成比 |

20/2期 予想 |

構成比 |

前期比 |

|

分譲マンション販売 |

31,229 |

79.5% |

31,700 |

79.3% |

+1.5% |

|

戸建て住宅販売 |

2,205 |

5.6% |

3,000 |

7.5% |

+36.0% |

|

その他不動産販売 |

3,106 |

7.9% |

2,700 |

6.8% |

-13.1% |

|

不動産賃貸収入 |

2,647 |

6.7% |

2,600 |

6.5% |

-1.8% |

|

その他 |

97 |

0.2% |

– |

– |

– |

|

売上高 |

39,287 |

100.0% |

40,000 |

100.0% |

+1.8% |

*単位:百万円

分譲マンション販売

竣工は、「ワコーレ ザ・神戸トアロード」(総戸数192戸、2019年8月引渡予定)、「ワコーレ新神戸ステーションリブリエ」(総戸数33戸、2019年11月引渡予定)など16棟。575戸の引渡を予定しており、前期比23.8%減少する見込みだが、戸当たり平均価格の上昇(41百万円→55百万円)で、売上高は317億円と前期比1.5%増加する見込み。575戸の引渡予定に対して、前期末時点で435戸の契約を終えており、契約率は既に75.5%に達している。

尚、「ワコーレ ザ・神戸トアロード」はJR東海道本線「三ノ宮」駅徒歩8分。山の手の住環境とトアロード界隈の商業地の利便性を兼ね備えた希少価値の高い立地環境。40㎡台~150㎡超まで全38タイプの間取りを展開しており、共用施設や居住者向け管理サービスも充実している。

|

ワコーレ ザ・神戸トアロード 神戸市中央区、総戸数192戸 JR東海道本線「三ノ宮」駅徒歩8分 2019年8月引渡予定 |

ワコーレ新神戸ステーションリブリエ 神戸市中央区、総戸数33戸 神戸市営地下鉄「新神戸」駅徒歩6分 2019年11月引渡予定 |

(同社資料より)

仕入は650戸と前期比18.6%増加する見込みだが、市況観を踏まえ、採算を重視して慎重に行っていく考え。もっとも、実績が評価されている「小売市場」の再開発(エリアリノベーション)には積極的に取り組んでいく。関西圏では、戦後、地域の商業施設として発展してきた「小売市場」の再開発が増えており、同社は他社に先駆けて実績を積み上げてきた。

「小売市場」の再開発物件(画像はいずれも同社資料より)

|

ワコーレ塚口駅前ファーストエンブレム

|

市営松本住宅・湊川協同組合ビル再生事業

|

2018年12月に分譲を開始した「ワコーレ塚口駅前ファーストエンブレム」(兵庫県尼崎市)は総戸数117戸の大型物件で、阪急神戸線「塚口」駅徒歩1分と好立地。全邸南向きの100戸を超える大規模物件は阪急神戸線において初めての供給。万一の災害に備えられる防災備蓄倉庫が全戸に完備されている。2021年6月の引渡を予定している。

また、これまでの実績が評価され、「湊川市場(ミナイチ)」の再開発事業者に選定された。市営松本住宅・湊川協同組合ビル再生事業として、ビル跡地に14階建てマンションを建設し、1階には商店のスペース設置する計画。2022年4月の完成を予定している。市営松本住宅・湊川協同組合ビルは地下1階地上10階建ての下層階で約40店舗が営業していたが、ビル老朽化及び市営住宅廃止に伴い、2019年3月に営業を終えた。

広域展開(画像はいずれも同社資料より)

大阪府北摂地域を中心としつつ、広域展開の取組みを拡大させていく。大阪府北摂地域では、前期末現在、「ワコーレ千里竹見台マスターズレジデンス」(総戸数66戸、2018年7月発売、2019年9月引渡予定)、「ワコーレ豊中ディアプレイス」(総戸数22戸、2018年5月発売、2020年1月引渡予定)、「ワコーレ池田ステーションフラッツ」(総戸数39戸、2018年9月発売、2020年8月引渡予定)の3棟の分譲を行っている。

|

ワコーレ千里竹見台マスターズレジデンス |

ワコーレ豊中ディアプレイス |

ワコーレ池田ステーションフラッツ |

|

|

|

|

大阪市内初供給のタワープロジェクトである「ワコーレ大阪新町タワーレジデンス」(総戸数118戸、2018年8月発売、2021年1月引渡予定)の契約も順調に進んでいる。三面接道の解放的な角地を活かした採光・通風、徒歩圏内に公園、教育施設、商業施設が揃う「暮らしやすさ」、そして百貨店等が揃う心斎橋エリアにも徒歩でアクセスが可能だ。共用部の「ライブラリー」には、ジュンク堂書店が書籍セレクトをプロデュースしている。交通の便も良く、地下鉄御堂筋線、四つ橋線、中央線「本町」駅徒歩8分他5線6駅利用可。

ワコーレ大阪新町タワーレジデンス

分譲マンション販売事業のKPI

|

|

19/2期 実績 |

前期比 |

20/2期 予想 |

前期比 |

|

引渡戸数 |

755戸 |

+11.7% |

575戸 |

-23.8% |

|

戸当たり平均価格 |

41百万円 |

+2.5% |

55百万円 |

+34.1% |

|

発売戸数 |

809戸 |

+36.9% |

600戸 |

-25.8% |

|

契約戸数 |

622戸 |

-1.6% |

650戸 |

+4.5% |

|

仕入戸数 |

548戸 |

-30.8% |

650戸 |

+18.6% |

地域別の仕入済未発売プロジェクト数

|

地域 |

棟数 |

戸数 |

|

神戸市 |

13棟 |

558戸 |

|

阪神間 |

8棟 |

181戸 |

|

明石市・姫路市 |

1棟 |

43戸 |

|

大阪府 |

2棟 |

111戸 |

戸建て住宅販売

70戸の引渡を予定しており、売上高が30億円と前期比36.0%増加する見込み。今期引渡予定の「ワコーレノイエ池田五月丘」(大阪府池田市)は総区画数6区画。阪急宝塚線「池田」駅徒歩10分。大阪府最大の広さを誇る「池田山風致地区」に位置し、利便性に優れた好立地。全邸断熱性・省エネ性により優れた次世代型住宅性能「認定低炭素住宅」の基準に適合している。

その他不動産販売

木造収益物件4棟・22戸、鉄骨収益物件7棟・94戸の販売を予定している。共に前期の実績を上回るが、小型の物件が多いため、売上高が27億円と同13.1%減少する見込み。

|

|

プロジェクト数 |

戸数 |

うち20/2期販売予定 |

戸数 |

19/2期実績 棟数 |

同 戸数 |

|

木造収益物件 |

16棟 |

156戸 |

4棟 |

22戸 |

4棟 |

34戸 |

|

鉄骨収益物件 |

43棟 |

689戸 |

7棟 |

94戸 |

5棟 |

77戸 |

|

うちRC造・S造 |

2棟 |

36戸 |

||||

|

合計 |

59棟 |

845戸 |

11棟 |

116戸 |

9棟 |

111戸 |

*単位:百万円

5.今後の注目点

20/2期の分譲マンション販売は引渡戸数が180戸減少するものの、戸当たり平均価格の上昇で売上高は増加する。地価や建築費の上昇・高止まりによる販売価格(戸当たり平均価格)の上昇を高級住宅街のハイグレードマンションを開発する事により吸収した。こうした取組みの成果で契約が順調に進み、今期の引渡予定戸数575戸のうち、75.5%において既に売買契約が完了している。

仕入については市況観を踏まえ、今後の仕入は採算を重視して慎重に行っていく考え。地価については、大阪府、京都府、兵庫県で緩やかに上昇しているようだが、駅近等の利便性の優劣により価格差が拡大していると言う。入札による仕入が多い大阪市内の中心部ではホテル事業者等の競合で厳しい状況が続いているようだが、主力の神戸阪神間では、地元不動産業者との強固なネットワークを強みに相対取引で有利な仕入ができているようだ。また、高止まりしている建築費対策として、従来からの地元の建設会社に加え、資材調達力や人員動員力のある大手ゼネコンとの継続的な取引にも取組み、全体としてのコストの抑制に努めている。この成果で、19/2期の分譲マンション販売の売上総利益率は17.1%と0.1ポイントの低下にとどまり、20/2期も0.1~0.2ポイントの低下にとどまるものと思われる。価格戦略、コスト削減、立地特性に応じたマンション開発、更には順調な仕入が相まって、22/2期にかけて堅調な業績が予想され、配当を通して株主にも還元されよう。

中期的な展開として、マンション管理等を手がけるグループ会社の晴耕雨耕株式会社とのシナジーを追求した取組みも模索しているようだ。

<参考:ESGへの取組み>

同社はESGへの取組みとして、居住者の、安心、安全、健康に配慮した住宅づくりに取り組むと共に、自然災害時の住宅補償や青少年育成支援を通して社会貢献にも力を入れている。また、ガバナンスの面では、コーポレート・ガバナンス報告書で説明がなされているように、健全かつ透明性が高く効率の良い経営体制の確立を最重要課題と考え、ガバナンス体制の整備と充実に取り組んでいる。

<参考:コーポレートガバナンスについて>

現在のコーポレート・ガバナンス体制

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

7名、うち社外1名 |

|

監査役 |

4名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2018年05月28日)

基本的な考え方

当社のコーポートガバナンスに関する基本的な考え方は、健全かつ透明性が高く効率の良い経営体制の確立を最重要課題と考え、その充実に取り組んでおります。また、当社は小規模な組織でありますが、相互牽制や独立性にも配慮したシンプルで効率的な組織体系を構築しており、意思決定の迅速化と透明性の高い経営の実現を一層強固なものとするため、以下の5項目を重点にガバナンス体制の整備に努めております。

1.取締役会における実質的な議論に基づく監督機能の発揮

2.常務会による経営の意思決定のための重要事項の適時適切な審議

3.監査役による実効性の高い監査の実施

4.内部監査室の設置、内部統制委員会の開催等による内部管理体制の整備

5.コンプライアンス体制の実現に向けた法律事務所等の外部機関との連携

<実施しない原則とその理由>

当社はコーポレートガバナンス・コードの「基本原則」をすべて実施しております。

<監査等委員会設置会社への移行>

同社は取締役会の監査機能の強化とコーポレート・ガバナンスの一層の充実を図るとともに、経営の迅速な意思決定と透明性を確保することで、さらなる企業価値の向上を図ることを目的とし、監査等委員会設置会社への移行を予定している。第53回定時株主総会(2019年5月29日開催予定)にて承認されることで、同社の取締役は12名となり、うち4名が社外取締役として選任される予定。

<環境>

神戸市準拠の環境性能を分譲マンションに採用している他、スマートマンションへの取組みも進めている。また、木造住宅については、木造住宅用制震装置を標準搭載したプロジェクトにも取組んでいる。この他、木造に限らず、住宅全般についてシックハウス対策を講じている。

|

神戸市準拠の環境性能を分譲マンションに採用 |

神戸市では、一定規模の建築物を建てる際、地球温暖化への配慮、住む人の安心・安全など環境配慮への取組みを事業会社が自己評価し市へ届出、市は採点結果をホームページ等で公開している。同社は、この結果を分譲マンションのチラシやホームページ等の広告物に掲載し、建物の安全性を示している。 |

|

高断熱で高気密な住まいの実現 |

「ワコーレノイエ神戸鹿の子台」では、従来の軸組工法と比べ機密性の高いツーバイフォー工法を全邸に採用。二重屋根構造や床断熱、玄関ドアやバスルームにも高断熱の設備を使用し品確法に基づく「断念等性能等級4」の住まいの約1.5倍の断熱性能を実現している。 |

|

スマートフォンアプリにより見守り機能を強化 |

「ワコーレ御影一丁目」では、スマートフォンを利用したサービスを採用し、エネルギー使用量の確認やエコジョーズ(給湯器)、外出先からのガス機器操作、入浴中の見守り機能をスマートフォン1台で一括管理。安全安心な暮らしのサポートを行っている。 |

|

シックハウス対策 |

同社の建築物のフローリングや建具は、ホルムアルデヒド放散量が極めて少ないF☆☆☆☆等級の素材を採用している。また、クロス接着剤もノンホルマリンタイプを選びシックハウス等に配慮している。 |

<社会>

兵庫県が実施する住宅再建共済制度「フェニックス共済」へ加入

兵庫県が2005年9月から全国に先駆けて導入した住宅再建共済制度「フェニックス共済」(自然災害で被害を受け、再建、補修等を行う際に給付金が支払される)に加入し、兵庫県下で同社が販売する分譲マンションは全てについて、引渡から1年間の共済掛金を負担している。

登下校管理システム「ミマモルメ」を一部マンションに導入

「ミマモルメ」は阪神電車が提供するサービス。専用ICタグを持った児童が登下校時に校門を通過するとあらかじめ登録した保護者のメールアドレスに校門通過情報のメールが自動配信される。登下校から帰宅までの状況が分かるので保護者にとっても安心。同社では「ワコーレ武庫之荘ザ・グランコンフォート」において導入している。

青少年育成支援への取組み

少子高齢社会が進行する中、子供達が健全な社会生活を過ごせるよう、様々な育成支援を行っている。

|

こども絵画コンクール「ぼく・わたしの住みたい家」 青少年の表現力、創造力育成を目的に未就学から小学生までの児童が自分の住みたい家を自由に絵画で表現するコンクール。 |

|

ヴィッセル神戸サッカースクールパートナー 青少年へのサッカー普及活動支援のため、ヴィッセル神戸が運営する「サッカースクール」に協賛している。 |

|

神戸新聞社子育て支援プロジェクト「すきっぷ」 毎月12日「育児の日」に、神戸新聞社が主催する親子参加型の地域イベント「すきっぷサロン」に協賛している。 |

<その他>

ディスクロージャー

同社はステークホルダーに対し、適時、公正、公平な情報開示について方針を明確化するため、ディスクロージャーポリシーを作成、同社IRサイトに掲載している。また、IR活動として、決算関連資料や各種指標をIRサイトへ掲載する他、アナリスト、機関投資家向けの決算説明会を年2回東京と神戸で実施。個人投資家向けにも会社説明会を開催している。

働きやすい職場環境づくり

同社は従業員が働きやすい職場環境づくりのため、有休休暇、時間単位休暇をはじめとした各種福利厚生制度を充実に努めている。また、女性の就業環境改善のため産前産後休暇・育児休暇や時短勤務制度を制定している。さらに、従業員の健康維持のため、産業医を交えた衛生委員会を毎月開催するとともに、健康診断やメンタルヘルスチェックを実施、健康状態の把握に努めている。

|

入社から3年以内の定着率 |

87.8% |

平均雇用年数の男女差 |

9ヶ月 |

|

産休・育児休暇取得率 |

100% |

入社5年以内の社員に占める女性比率 |

41.1% |

|

産休・育児休暇後復帰率 |

100% |