楽天証券投資Weekly 2013年9月27日 第56号

マーケットコメント:日経平均は三角保合いの上限で上値を指向か。

保合い相場が続くが、日経平均は上値を指向か:2013年9月24日の週の株式市場は、前週の動きを引き継ぎ堅調な動きでした。

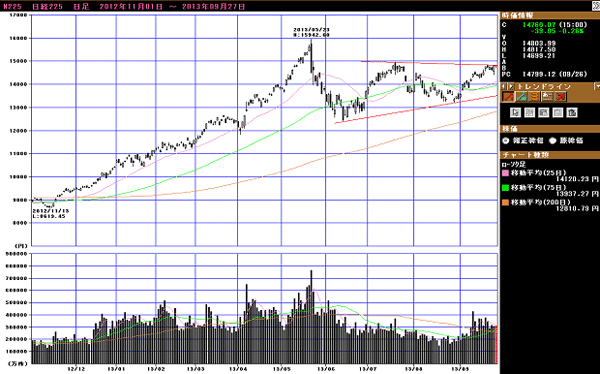

これまで2012年11月13日安値と2013年6月13日安値を結ぶ線を底辺、2013年5月23日高値と同7月19日高値を結ぶ線を上辺とする比較的大きな三角保合いの中で日経平均の動きを観察してきましたが、6月以降の動きを見ると、グラフ1のように、より小さな三角保合いが形成されており、日経平均はそれに沿って動いています。

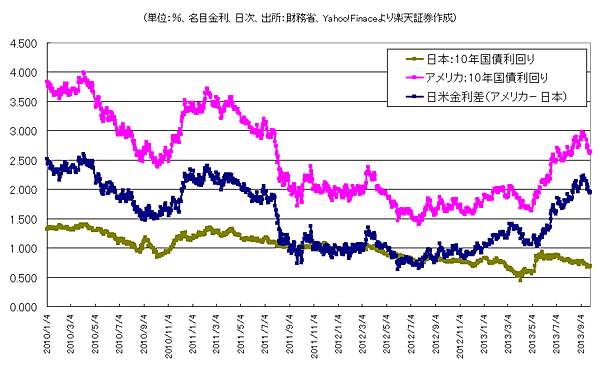

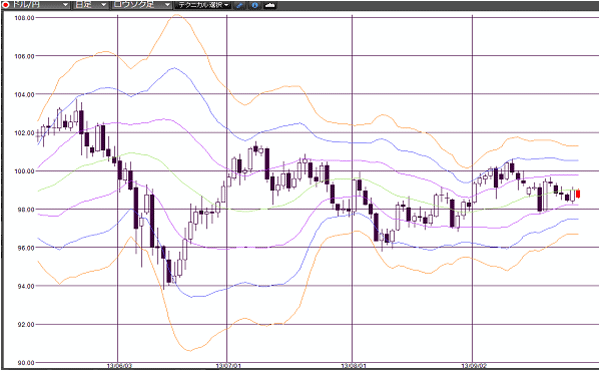

この動きを見ると、最近の日経平均は三角保合いの上限に沿って動いています。17、18日の米FOMCで金融緩和縮小が先送りされたため、アメリカの長期金利が低下しており(グラフ2)、その結果日米金利差も縮小し、一層の円安になりにくくなっています。また、アメリカの債務上限問題は気になる問題です。ただし、日本では復興特別法人税を廃止する案が浮上しており、これが株式市場に好感されています。

また、アメリカの長期金利は低下しており、日米金利差は縮小していますが、日本の金利が短期、長期ともに下がっているため、これも株式市場に好感されていると思われます。

10月を展望すると、アメリカの債務上限問題がこじれると政府施設閉鎖が現実の問題になってきます。また、FOMCで金融緩和縮小が先送りされたことは、アメリカ景気は、なお慎重に見なければならないということを株式市場に注意喚起したと思われます。

もっとも、来週からは10月に入り、2Q決算を意識した動きも始まると思われます。日本国内と日本企業には好材料が多く、銘柄を選んで投資してよい状況と思われます。

なお、9月30日の週は、30日に8月の鉱工業生産指数(速報)、10月1日に日銀短観、3、4日に日銀金融政策決定会合が予定されています。アメリカでは2日に9月のADP雇用統計、4日に9月の雇用統計が公表されます。重要な週になると思われます。

経済カレンダー

https://www.rakuten-sec.co.jp/web/market/calendar/

グラフ1 日経平均株価:日足

2014年3月期2Q決算を展望する動きも:10月21日の週から2014年3月期2Q決算(上期決算)の発表が始まります。7-9月期が今週で終わるため、決算に注意が向けられるようになると思われます。今回の2Q決算も見所の多い決算になりそうですが、主な注目点を挙げると以下のようになります。

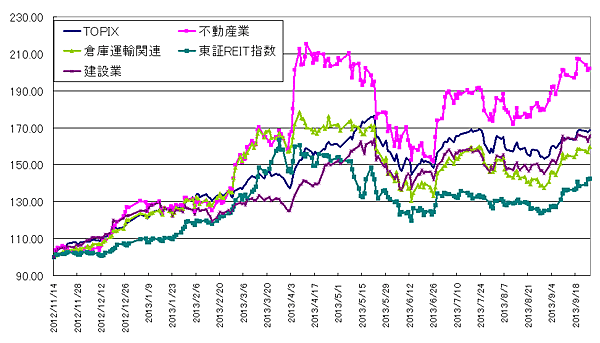

不動産:マンション販売、オフィス賃料、東京の地価の動向などが注目点。三菱地所、三井不動産、住友不動産、東急不動産ホールディングス、NTT都市開発、平和不動産など。

建設:1Qは土木、建築の受注が伸びる中で、労務費、資材費が上昇しており、大手各社はコスト上昇を受注価格に転嫁し始めています。選別受注の動きもあります。来年にはオリンピック関連施設の入札もあるため、工事需要は伸び続けると思われます。また、全国的に異常気象による洪水対策、補修が増えています。リニア中央新幹線は来年着工する予定です。大成建設、鹿島建設、大林組、熊谷組、三井住友建設、東急建設、ショーボンドホールディングス、ライト工業、NIPPOなど。

建設機材:建設機械の国内向け需要が増加中。カナモト、西尾レントオールなどのレンタル業者が建設機材の購入を増やしています。また、ダンプカーが不足しています。小松製作所、日立建機、タダノ、カナモト(10月決算)、西尾レントオール(9月決算)、日野自動車(ダンプカー、ミキサー車の車体を新明和工業などに供給)、いすゞ自動車(同)、新明和工業(ダンプカーなどの工事車両)、極東開発工業(同)、カヤバ工業(ミキサー車)など。

自動車:為替レートは7-9月月末値の平均が概ね1ドル=98円台前半、1ユーロ=131円前後となりそうです。1Q平均が1ドル=99円、1ユーロ=129円ですので、2Q平均は対ドルではやや円高になったと思われます。ただし、トヨタ自動車、富士重工業、マツダなどが2Q以降を1ドル=90円、1ユーロ=120円で前提しており、会社前提との差を見ると円安効果に期待できます。販売動向を見ると、アメリカが好調、日本が堅調でアジアのスローダウンを吸収している状況です。新車も多く、会社によっては生産計画の上方修正もありうると思われます。為替と販売の両面で自動車各社は2014年3月期通期業績見通しの上方修正が予想されます。特に注目したいのが、トヨタ自動車、本田技研工業、富士重工業、マツダ、日野自動車、いすゞ自動車、デンソーです。

電機:電機は会社によってばらつきのある決算になるかもしれません。新型iPhoneの販売が好調なので、村田製作所の業績が注目されます。スマートフォンに注力しているソニーの業績にも注目したいと思います。一方で、パナソニックは自動車向け、太陽電池と住宅向けは好調ですが、AV機器、白物家電の期初計画での利益見通しが強気すぎ、この部分が下方修正される可能性があります。ソニー、パナソニックなどのセットメーカーは円安メリットが大きくないため、業績を注視したいと思います。

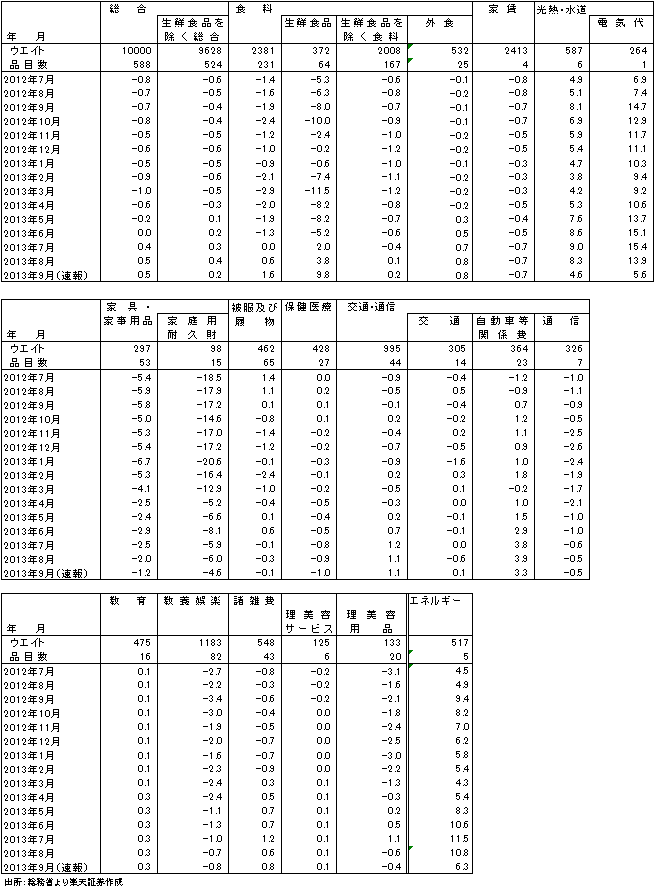

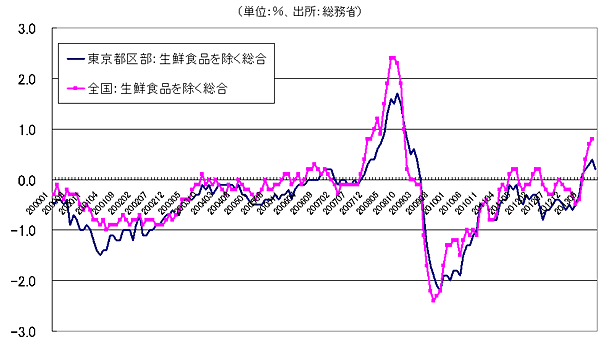

消費者物価指数の前年同月比は引き続き上昇:9月27日発表の全国消費者物価指数(8月)、東京都区部消費者物価指数(9月速報)は、前年同月比(前年比)が引き続き上昇する結果となりました。8月の全国消費者物価指数の前年比(生鮮食品を除く総合)は7月0.7%増に続き、0.8%増になりました。

一方、東京都区部消費者物価指数の前年比9月速報は8月0.4%増から0.2%増にプラス圏ながら鈍化しました。この理由は電気代の伸びの鈍化です。今の消費者物価指数の伸びは、全国も東京都区部も電気代などエネルギーコストの上昇が全体の伸びを押し上げています。また、エネルギーコストの上昇が他の品目の値上げの要因になっていると思われます。このため、今のような円安が一服している状況が続くと、エネルギーコストの伸びが鈍化し、消費者物価指数の伸びがこれまでのような急なものではなくなる可能性があります。

そのため、消費者物価指数が急上昇したときに最も注意しなければならない金利急騰リスクが短期的には薄まっていると思われます。株式市場にとっては、デフレ脱却は進みつつあるものの、緩やかな動きであり、そのため金利急騰リスクが少なくとも短期的には薄らいでいるということです。これも当面の株式市場をポジティブに考えてよい理由になると思われます。

グラフ3 消費者物価指数:前年比

表2 東京都区部の消費者物価指数細目(2010年=100):前年同月比%

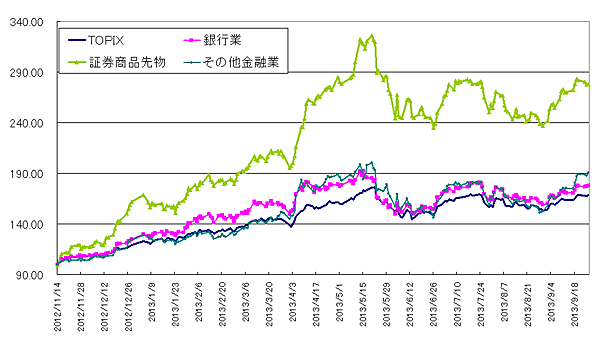

グラフ6 東証各指数(9月26日まで)を2012年11月14日を起点(=100)として指数化

グラフ7 輸出・グローバル関連:9月26日までの株価を2012年11月14日を起点(=100)として指数化

グラフ8 内需関連(9月26日までの株価を2012年11月14日を起点として指数化)

銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身の判断でなさるようにお願いいたします。

本資料の情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本資料の記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本資料の記載内容は、予告なしに変更することがあります。

商号等:楽天証券株式会社/金融商品取引業者 関東財務局長(金商)第195号、商品先物取引業者

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、日本商品先物取引協会