日銀の「変節」は円高デフレを終焉させる

~年末13,000円、90円/ドルが視野に~

【ストラテジーブレティン(64号)】

日銀の「変節」は帰らざる河

2月14日の日銀による意表をつく金融緩和「資産買い入れ増額とインフレ目途(GOAL)の表明」、は円高デフレを転換させる引き金となった可能性が強い。なぜ日銀は従来の姿勢を急転換させたのか。第一に怒号の日銀批判、に耐えられなかったことがあげられる。サムスンが史上最高利益を謳歌する中で、日本はパナソニック、ソニー、シャープが軒並み巨額の赤字を計上したが、その原因としてリーマンショック以降50%もの対ウォン円高がビジネスの耐力の限界を超えていると考えられている事がある。こうした産業被害の発生により、日銀は最善を尽くしているのかとの非難を無視できなくなっている。第二に米国での量的金融緩和政策がデフレ阻止、株高、経済心理の改善と成功していることにより、日銀は「変節」するよりほかなかったと言える。

FRBと同様のインフレのGOAL(日本語では目途)を明示したことにより、日銀は達成責任を負うことになる。今回の日銀の政策変更を政治圧力に押されたポーズとの見方もある。インフレは金融政策で制御できるというFRBのスタンスに対して、日銀は「デフレの根本原因は需給ギャップにあり、金融政策だけではデフレは克服できない」との従来からの主張を今も頑なに順守しているからである。しかし一度GOALを明示した以上、それが達成できない場合の説明責任、結果責任を問われることは必至であり、円高デフレが続くようであれば、資産購入額=総資産の膨張をさらに増やすなど、際限無い対応は不可避である。日銀は変わった、これからもっと変わらざるを得ない、との確信が円安株高を強固にしている。

鮮明化するゼロ金利解除までの日米の距離(=時間)格差

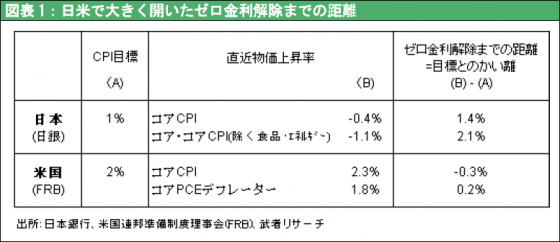

FRB(1月25日)に次いで日銀がインフレ目標を発表(2月14日)したことで、日米の金融政策ポジションの著しい格差が鮮明となった。図表1は日米中央銀行の物価目標と現行物価との差異を示したものであるが、日本が1.4~2.1%、米国が-0.3~0.2%と大きな格差がある。インフレ目標を達成するまでゼロ金利を維持する必要があると考えると、日本のゼロ金利解除は遥か彼方であるのに対して、米国は目標をほぼ達成しつつあり解除は目前と言うことになる。ただFRBは物価とともに雇用にも責任を負っているため、緩慢な雇用回復に配慮し、バーナンキ議長は異例の低金利政策を2014年終盤まで続けると表明している。しかし株価回復、景気回復、雇用回復がFRBの想定より早まれば、インフレはすでに目標値を超える水準にあるのだから、ゼロ金利解除が早まる可能性はある。

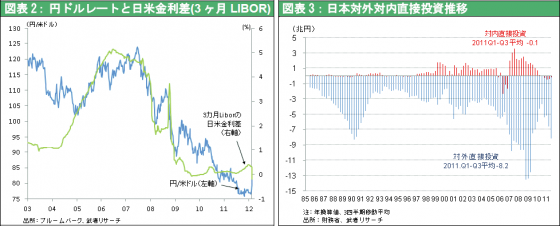

こうした日米金融政策の立場の違いは、ゼロ金利解除予想時期の格差、短期金利の格差となって本格的な円安転換をもたらすだろう。図表2に見るように円ドルレートは日米間の短期金利差とほぼ連動してきたが、その金利差は既に2011年中に底入れし、徐々に上向いている。ゼロ金利解除までの距離(B-A)の日米間の顕著な格差は、日米間の短期金利差の拡大に弾みをつけ、ドル高転換をより鮮明なものにする可能性が高い。

加えて円の需給が大きく変化している。2011年日本の貿易収支が31年ぶりで赤字転落、経常収支黒字幅が10兆円を割り込んだのに対して、対外直接投資が急増している。また欧州危機に際しての日本の金融機関による資産取得が活発化し、2012年はそれぞれ10兆円に迫る資金流出が予想される。更にギリシャ危機に触発された日本国債暴落論が蔓延している。国債に著しくウェイトを置いた日本の保険、年金、投信などの巨大ファンドは、ひとたびデフレ終焉、金利上昇の可能性が見えてくれば、よりハイリターンの株式、海外資産、不動産等への資金配分を強めざるを得ず、ポートフォリオ投資の対外流出も加速していくだろう。「円高=デフレ=日本国債バブル(超低長期金利)」によって特徴づけられた2008年以降のリスク回避一辺倒の日本の金融市場のパターンは根底的に変化せざるを得ない。円は超長期の上昇が終わった可能性が強い、と思われる。

円高株安トレンドの大転換、①米国経済の復活、②日銀の「変節」が引き金に

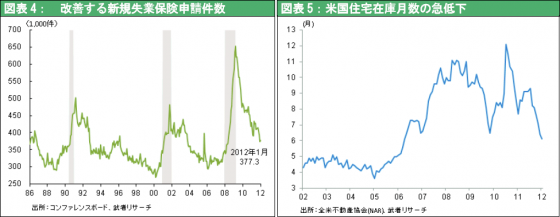

以上の転換は当然のこととして、世界経済の最大のけん引力である米国経済が着実に回復することを前提としている。そして米国では従来からのブライトスポットである企業業績に加えて、問題であった雇用情勢、住宅情勢が顕著に改善している。1月の雇用増加24万人、失業率低下(12月8.5%、1月8.3%へ)に続き、2月に入っても新規失業保険申請件数が過去雇用増加に弾みがつく臨界点である35万人へと低下している。また取得能力対比で著しく割安となった住宅価格を一段と圧迫し続けてきた、住宅流通在庫が急減している。さらに米国物価上昇率が伸び率を高めているが(コアCPIは2011年1Q1.1%、4Q2.2%、2012年1月2.3%)、それは賃金上昇率の上昇=家計の購買力の上昇をも意味する。加えて企業向け貸し出しに続き、消費者金融も増勢に転じてきた。2009年以降の深刻な調整を経て、米国経済は持続的回復軌道に入りつつあると言える。

円高の終焉はデフレの終焉でもある

今まで円高継続を想定していた悲観派が、円安に転換した途端、「悪い円安の懸念」を言い出した。日経ビジネス等は「円暴落の地雷を踏む日銀」(2012年2月29日号)などとずれた主張をしている。しかし、今日の日本に於いて「悪い円安」などない。誤解を恐れずに言えば、現時点での円安はすべて善である。逆に円高デフレの同時進行は「悪徳」である。デフレは借り手、リスクテイカーを懲罰し、資本主義の精神、アニマルスピリットを萎えさせる。またデフレは生産性上昇率格差をインフレで埋めることを困難にし、低生産性、内需セクターの停滞と賃金下落を引き起こす。つまり所得配分を歪め、格差を拡大させる。さらにデフレスライドの支給減が行われないために、年金受給者、公務員など非ビジネスセクターの相対所得を引き上げ不公平を拡大する。「失われた20年」を特徴づけた円高・デフレの悪循環終焉は、日本の経済と市場の風景を根底的に変化させる可能性が強い。

詳細は過去のレポート、日本のデフレ論、その1、その2、その3、および拙著「失われた20年の終わり」2011(東洋経済新報社)を参照されたい。

2010年2月17日 KSI287 日本のデフレ論その1 停滞の根源日本のデフレ、その最大要因は円高

2010年2月25日 KSI288 『日本のデフレ論その2日本を強くした「失われた20年」』

2010年3月2日 KSI289 日本のデフレ論 その3 日本デフレの経験と世界 ~需要創造が喫緊、消費が美徳not 貯蓄~