利潤率と利子率の乖離が示唆する歴史的投資チャンス~量的金融緩和がなぜ必須なのか、成功できるのか~

【投資ストラテジーの焦点(298号)】

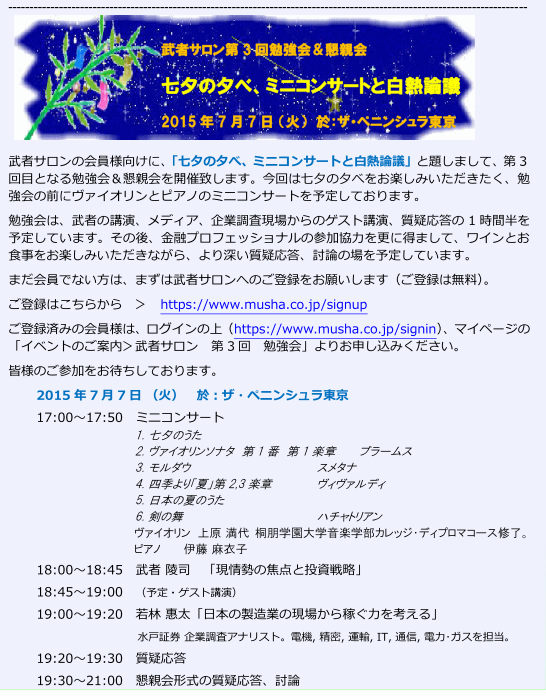

ブレティン137号(2015年4月7日付「ピケティ氏、水野氏を超える論点、r1>g>r2 をどう解くか」)、で利潤率がかつてなく上昇している一方、利子率が大きく低下し、両者の乖離が拡大し続けていることを指摘した。そしてこれが歴史的投資機会をもたらす可能性があると主張した。そこで本レポートで、なぜ本来同じ資本のリターンであるはずの利潤率と利子率が著しく乖離し、ここ十数年かけて乖離が一段と拡大してきたのか、それがなぜ投資チャンスと考えられるのか、の分析を試みる。

(1) 2000 年を境に米国で起こった不連続変化、経済面

企業利益、労働分配率、雇用減(情報、製造)、資金余剰、対外所得増加

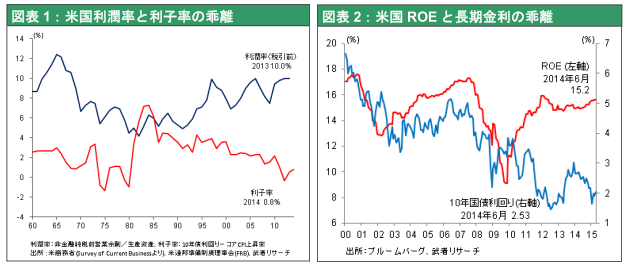

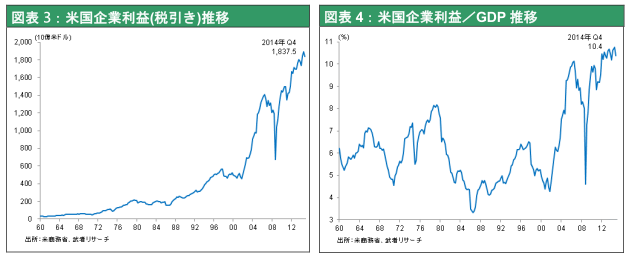

米国の経済と金融データを注意深く遡ってみると、2000年前後に大きな不連続的変化が起こっていることが分かる。2000 年に起こった第一の変化は、(税引き)企業収益の急激な向上である。絶対利益額で見ても(図表 3)、企業収益を名目GDPで割った企業収益率で見ても(図表 4)、2000 年を起点とした企業収益率の変化は極めて特徴的である。1960 年以降低下してきた米国企業の利潤率が、2000 年を大底に鋭角的に上昇していく。なぜこの劇的な変化が2000 年を起点に起こったのか。直接の原因は労働分配率の低下である(図表 5)。2000 年を転機として、米国の労働分配率のレベルが劇的に下がっているのだ。過去、福利厚生を含めた労働報酬のDP に対する比率は 1960 年代以降 62~65%の狭い範囲で変動してきたが、2000 年から大きく低下し始め、現在のレベルは 57%と歴史的低水準となっている。この大幅な労働分配率の低下が示す明らかな構造変化とは何か、それは生産性が大きく高まり、企業はビジネスをする為に必要な労働投入を節約できるようになったことである。従って労働分配率が低下し、他方で利潤率が大きく高まるということが起こっていると言える。

それと密接に関連して、2000 年頃には雇用情勢においても変化が観察される。セクター別雇用者数の推移(図表 6)をご覧いただくと、それまでずっと増えていた情報産業の雇用者数が 2000 年以降、傾向的に低下するようになったことがお分かりになろう。製造業や情報産業等、米国のリーディングカンパニーあるいはリーディングセクターの雇用が、継続的に低下する局面に入ったのである。

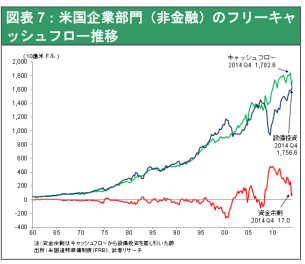

更に2000年前後に起こったもう一つの変化は、資金余剰の顕在化である。図表 7 により企業部門(非金融)のフリーキャッシュフロー(資金過不足状態)を見ると2000年頃から、それまでどちらかというと資金不足にあった米国の企業部門が、大幅な資金余剰になり、それがずっと続いていることがわかる。つまり2000年を境に、企業は著しく懐が豊かになったのである。それ以前は、企業は恒常的資金不足セクターで、家計の貯蓄余剰の受け皿であったが、それが2000年から大きく変わったのである。

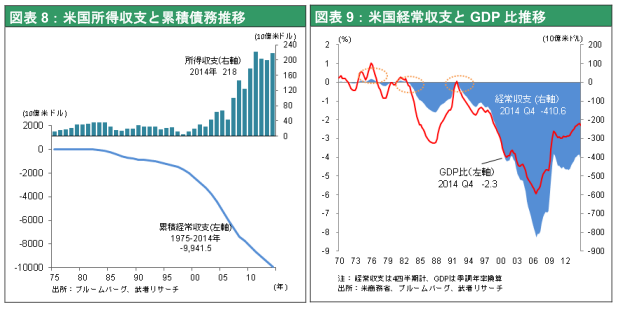

さらに図表8により米国の所得収支の推移を辿ると、2000年まで米国は累積債務国であり、その結果として純所得収支はごく低水準であったが、2000年以降所得収支が激増し、米国は巨大な債務国であるにもかかわらず、著しく巨大な対外所得を獲得するようになっていることが分かる。この収入は配当収入あるいは特許料など、企業の海外利益の親会社への送金などが含まれるわけだが、この所得収支が激増していることも2000年以降の大きな特徴である。図表9に見るように、米国が世界最大の経常収支赤字国であることは、過去30年間変わらない。その結果、累積債務(累積経常収支で見た)は増加の一歩を辿っているにもかかわらず、所得収支は激増しているのである。この所得収支の大幅な改善には、直接投資に伴う資本リターンの向上が寄与している。

(2) 2000年を境に米国で起こった不連続変化、金融面

これら一連の動きを見ると、2000年に大きな構造変化が起こったことは確かだが、この構造の変化とは米国における生産性革命、と言っていいのではないか。そしてこの構造の変化が、金融面においても様々な変化をもたらしているということを、これから説明したい。

バブルの形成

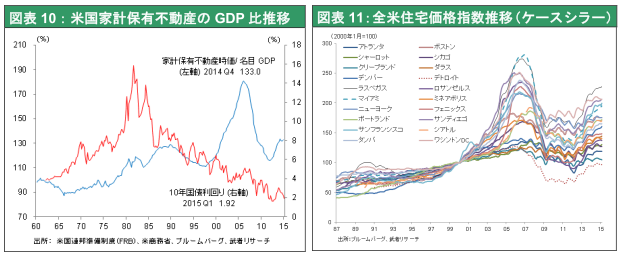

金融面における第一の変化は、2000年から米国の住宅バブルが大きく増大し始めたことである。図表10は家計保有不動産時価のGDPに対する割合であるが、これが2000年から大幅に上昇している。資金余剰が金融市場において、大きないたずらを始めたことが、このグラフからわかることである。2000年ごろからの米国の不動産価格の上昇は、全米20都市住宅価格指数(図表 11)を見ても明らかである。言うまでもなく2000年にはIT株式のバブルが生成、そして崩壊した。

長期金利低下の「謎」

それからあと一つ、2000年頃から米国に定着した変化として、元FRB議長であるグリーンスパン氏がかねてから主張していた「謎」がある。2000年代に入り、景気が良く金融も引き締めているのに、長期金利が上がらないということが定着し始めた。図表 12 の米国名目GDP成長率と長短金利推移を参照されたい。青い山グラフは米国の名目GDP成長率で、赤い折れ線グラフが10年国債利回り、緑の線が短期政策金利を表している。グリーンスパン元FRB議長が「謎」だと言ったのは、今から10年ほど前の2004~2005年頃に彼が短期政策金利を引上げ始めたにもかかわらず、そして米国の名目経済成長率が7%と極めて好調であったにもかかわらず、長期金利が長期に渡って上昇せずずっと低迷をしていた現象である。この現象はリーマンショックの一時期に解消されたが、ショックが終わると再度名目成長率が回復するのに長期金利が低迷するということが起こっている。グリーンスパンの「謎」は10数年にわたって続いているのである。

この長期金利の低迷を当時のFRB理事であったバーナンキ氏は、グローバル・セービング・グラット(世界的な過剰貯蓄)が米国に入ってきて米国の金利を押し下げている、と言っていた。確かにそれも一つだろうが、筆者は当時からこの説明には疑問があり、米国の企業部門が著しく貯蓄余剰になったこと(図表 7)が、このグローバル・セービング・グラットと同時に起こっていたのではないか、と度々レポートで主張してきた。そしてこれがリーマンショック後より顕著な形で顕在化してきているのである。つまり、グリーンスパン元FRB議長が「謎」だと言った、経済実態や政策とは無関係に低迷する金利の背景には、企業部門の著しい貯蓄余剰があるというのが、ひとつの解釈といっていいのではないか。

利潤率と利子率の乖離

同時に2000 年ごろから起こった顕著な変化に、利潤率と利子率の乖離がある。冒頭の図表1は、米国企業の利潤率(簿価ベース)と利子率の推移を見たものであるが、1995から2000年ごろまでは、この利潤率と利子率はある程度連動していた。しかし 2000年以降利潤率が上昇するのに対して利子率が低下し、両者の乖離が益々拡大している。特に最近は、図表2をご覧いただくとわかるように、米国の利潤率の代表であるROEが大きく上昇しているにもかかわらず、利子率の代表である国債利回りがずっと低下をし、リスクプレミアムともいえる両者のギャップが、空前の形で拡大したままとなっている。

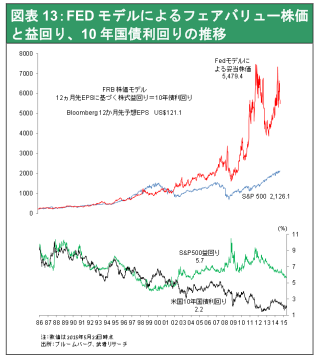

株価形成の変化、フェアバリューが見えなくなった

もう一つ 2000年に起こった大きな変化は、株価形成においてはFEDモデルが完全に機能しなくなったことである。図表13は米国株価のフェアバリューを示すFEDモデルのグラフである。FEDモデルとは、株式益回り=10年国債利回りとなる株価がフェアバリューであるとの想定に基づく単純なモデルであるが、2000年までは(1999年のITバブル形成時を除き)このFEDモデルがほとんど完全に機能していた。つまり、金利が上がって債券が下落すれば、同時に株価が下落して益回りが上昇するというように、債券市場と株式市場との間で完全な裁定関係が成立していた。債券市場と株式市場には常に資金移動、フィードバックが起こっていたのである。しかし2000年以降、米国の株価は利益と長期金利との裁定関係を完全に失ってしまった2000年以降、株式のフェアバリューの尺度がなくなるということが起きた。長期金利が低下を続けたにもかかわらず、株価は下落、益回りは上昇し続け、株式益回り>10年国債利回り、という不等式が長期にわたって続き、両者の乖離が2012年まで拡大の一途をたどった。

そうしたことの結果として、長期的な株価上昇が 2000 年に完全に止まってしまった。1999 年に 10,000 ドルをつけたダウ工業株平均株価は、その後十数年、2011 年ごろまで、10,000 ドル前後での停滞局面に入った。その入口が 2000 年だったのである。株式市場の劇的な変化の最も根本的な原因も、2000 年に起こった大きな経済構造の変化だったのである。

このようなことを逐一説明すると、2000 年を境にして起こった構造変化は、極めて顕著でありラディカルなものであるということがおわかりいただけるだろう。しかし、なぜこれが起こったかという解釈に関して定説は定まっていない。この 2000 年に起こった劇的な変化とはいったい何か、これがおそらく今のアカデミズムの最大の論点ではないだろうか。

(3) 2000年に起こった劇的変化の解釈~新産業革命がもたらした

新産業革命の成果、生産性上昇が捕捉されていない

昨年11月24日のウォール・ストリート・ジャーナルに、プリンストン大学のアラン・ブラインダー(Alan S. Blinder)教授による The Unsettling Mystery of Productivity という論文が掲載されていた。その論文の中で教授は、米国の労働生産性が上昇しないことは極めて大きなミステリーで、なぜこのようなことが起こっているのか、あるいはそれが事実であるのかもわからないと言っている。同様に、昨年11月20日の日経新聞には、ハーバード大学のマーティン・フェルドシュタイン(Martin Feldstein)教授のインタビュー記事が出ていた。フェルドシュタイン教授も、米国の生産性が上がっていないことに大きく疑問を呈し、そもそもコンピューターやバイオ技術によるイノベーションを政府の統計がうまくつかめていないのではないか、今起こっている新産業革命や、その結果として実現している生産性の上昇も、我々は統計的に捕捉できていないのではないかということを言っている。(実はこのような問題提起は、10年ほど前から筆者は何度となくレポートに書いていることである。)生産性が高まっているのにそれが統計的に捕捉されずに、生産性の上昇が(自動的に引き起こす)人余りと金余りだけが経済的災禍としてとらえられる、ということが起こっている。

新産業革命がもたらす労働と資本の余剰

これを説明するために、2014年初めに米国で出されたMITの教授であるエリク・ブリニョルフスソン(Erik Brynjolfsson)とアンドリュー・マカフィー(Andrew McAfee)による The Second Machine Age という著作を紹介、引用しよう。その本によると、人類は今、第二の機械革命に遭遇しているという。200年前の産業機械革命では、人々の筋肉労働が蒸気機関などの動力によって代替されたおかげで人々は筋肉を使う必要がなくなった。現在、人類で筋肉を使って働いている人々はスポーツ選手ぐらいのもので、それ以外は農民であろうと建設現場の従業員であろうと、全部機械のオペレーターなのである。農作業は鋤や鍬の代わりに耕運機・トラクターが、土木作業はシャベル・スコップの代わりにパワーシャベル・ブルーザーが使われるようになった。このようにして筋肉労働から人類は解放されたが(失業したが)、これが第一次機械革命なのだと述べている。それでは、第二の機械革命とは何か。それは、最近起こった人工知能、3Dプリンティング、インターネットなどデジタル・テクノロジーによって、 人間の知能労働が機械に代替されることである。そうすると、もはや経済は人間の知能労働・頭脳労働をも必要としなくなる。結論として、人間は筋肉を使う必要がない、頭を使う必要もない、全部機械・ロボットがやってくれる、人間は全部失業する、という時代が起こるということだ。

無策なら失業増加で経済は崩壊する

まさしく今起こっている我々の前にある現実は、空前のインターネット革命あるいは様々なバイオをはじめとした技術革新などによって、生産性が高まっている。その結果として、かつてない規模の余剰が生まれている。それが、労働余剰と資本余剰である。空前の技術発展と新産業革命、その結果として起こっている生産性の上昇、これが今起こっている構造上の大きな特徴なのだ。この生産性上昇はいったいどこで起こっているだろうか。その一つは労働生産性である。労働生産性が上昇すると、商売に必要な労働投入量が大きく圧縮できるので、人がどんどん余っていく。それからもう一つ起こっている生産性の上昇は、資本生産性の上昇、つまり設備やシステムの価格の著しい低下である。商売をするのに必要な資本の投入量があまりいらなくなり、その結果、金が余る。

よって、米国の企業部門で起こっている雇用の減少や資本の余剰は、明らかに生産性上昇つまり新産業革命の結果起こったものと断定していいのではないだろうか。このように考えると、このブリニョルフスソン教授が言っている第二の機械革命がもたらした経済と金融に与える影響は、衝撃的なものがある。これが起こったが故に、2000年ごろを境にして、経済の構造が劇的に変わっているのだと推察することができる。仮に生産性上昇の結果、人の投入も金の投入も不要となり、故に賃金は上がらずに金利は下がるのであれば、コスト圧縮の恩恵を受けて企業が儲かるのは当たり前である。しかし、そうした形での生産性上昇だけが進展すれば、金も人も大きく余剰化し、他方企業だけが繁栄するということになり、それは経済体制の崩壊をもたらすだろう。ブリニョルフスソン教授が The Second Machine Age で示唆していることは、そのような破局的な将来もありうるという現実で、場合によっては好業績企業であふれかえりながら、我々には職がないということも起こりうるということなのである。

(4) 政策対応が運命を分った歴史的経験

反成長主義のジョークのような誤り

実際、今米国で起こっている様々な問題‐雇用がなかなか増えないこと、そして資本が余って長期金利が史上最低まで低下している現在の経済情勢は、このようなことの結果と考える外はない。ではこの先いったい何が待っているのか、それを決めるのは政策に尽きると言っていいのではないか。無策であれば人の余剰や資本の余剰が放置されて、経済は崩壊するという悲観論が現実化する可能性もある。当然、今までと同じ仕事はコンピューターがやってくれるわけだから、経済の規模が今までと同じであれば、人間とお金の余剰は際限なく高まり経済は崩壊すると考えられる。

2012 年に民主党の経済産業大臣(現幹事長)の枝野幸男氏(私は潔い政治家だと思っている)が、東洋経済新報社から『叩かれても言わねばならないこと』という本を出版した。覚悟のある潔い政治家は、有権者がいやだと言っても耳に痛いことを言わなければいけない、という内容なのだが、その本で主張している中身は、『一生懸命働いて給料が上がり生活がよくなるなどという幻想を捨てなさい、成長に期待を持てない時代である』、ということだ。なんとなく日本人受けする議論だが、多くの基本的な点で大変な考え違いを犯している。どういうことかと言うと、枝野氏がどのように考えるかにかかわりなく、技術革新は進み生産性は自動的に高まるので、今のままの経済規模であれば人間と金の余剰はどんどん拡大し、最終的に我々の仕事はロボットに置き換えられて全員が失業するのだ。

つまり、経済が成長する必要がないという議論は、際限なく失業と資本の余剰が高まることを放置すべきという議論であり、究極の謬論、暴論であると考えられる。しかし多くの人々は、この枝野氏のような反成長あるいは成長否定の議論を、非常に耳に心地よく聞かされているのではないだろうか。

大恐慌の失敗から学ぶもの

反成長政策、経済無策を容認する心理は大きな悲劇をもたらす。そのような議論が今から80年前に米国で風靡し経済破局をもたらしたことを、我々は知っている。大恐慌である。1929年10月から始まった米国の株価下落は3年半で89%の大暴落となり、信じがたい富の破壊に帰結した。そしてその後長期における破局的な経済困難が続いた。

この大恐慌がなぜ起きたのか。枝野氏と同じようなメンタリティーの持ち主であった当時の米国フーバー大統領が、1929年に株価暴落が始まり労働と資本の余剰が著しく高まる中で4年間に渡って、金融引き締め政策を続けたからである。大したことにはならなくてもよかったはずの経済困難が、大恐慌になってしまった。米国で1929年に暴落が始まってから、金融緩和が始まったのは4年後の1933年ルーズベルト次期大統領の就任後であった。人と金が余っている時に、フーバー大統領による清算主義に基づく反成長政策がとられ、破局的な経済悪化がもたらされたのが大恐慌であった。2年前までの日本の民主党政権と白川総裁の下での日銀政策は、それと類似した政策を遂行していたと言える。

今回のリーマンショック時にも1930年代の大恐慌と類似の経済困難が起こった。技術革新による生産性の上昇、その結果としての労働と資本の余剰の増加という点で、大恐慌が吹き荒れた1920年代後半とリーマンショック以降の経済情勢はよく似ている。大恐慌当時もエネルギー源としての石油の台頭、電気の普及、鉄道網敷設による全米市場の統合など技術革新が起き、著しい生産性の高まりが進行していたのである。しかし、政策は当時と今回とでは180度異なっていた。バーナンキ前FRB議長は、2008年に株価の暴落が始まると直ちに量的金融緩和を行った。大恐慌の時のように4年間の政策無策がなかったことによって、この人と金が余る経済困難を、今回は見事に比較的軽いリセッションにとどめることができたのである。このよう考えると生産性の上昇の結果もたらされた労働と資本の余剰をどのように処理するかが経済と市場にとって決定的に大事な鍵なのだということが分るのではないか。2012年の11月以降の日本の株価急騰は、まさしく日本に於いてもそうした需要創造政策、アベノミクスと黒田日銀による量的金融緩和が打ち出されたおかげであった。このように見てくると、生産性の上昇によって人と金が余る時に、いったいどのような政策が必要なのかがよくわかると思うが、その失敗例が大恐慌なのである。

生産性上昇が人類の繁栄を引き起した成功例

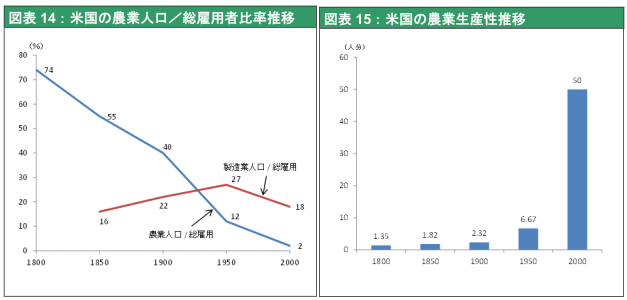

では、成功例は何かというと、日本に於いても米国に於いても人類の農業の歴史を振り返れば自明である。図表15、は米国の農業の生産性推移であるが、生産性が高まって人と金が余ることを、人類はもう200年前に経験していることを説明したい。図表14は米国における農業就業者の総就業者に占める割合であり、1800年には74%であつたが、1900年には40%となり、現在は2%まで低下した。劇的に農業就業者比率が低下したわけだが、なぜこんなことが起こったのかといえば、言うまでもなく農業生産性が劇的に上昇したからである。今から200年前には、74人が働くことによってようやく100人の飢えを満たすことができたが、今はたった2人が働けば100人が満腹になるのである(図表15)。ここから明らかなことは、現在100人のうち98人が農業から失業しているということである。では農業から失業して、人々は路頭に迷っているのかというと、そうではない。人々は農業以外の産業に従事し依然雇用についているのだ。

新たな雇用と産業が生まれた

人々は100年、200年前には存在しなかった新たな産業に就労している。新たな産業とは何かというと、人々の生活をよりよくする産業である。図表16を見ると、農業就業者数が劇的に下がり、それを代替する形で1950年ごろまで製造業就業者数が増加したがそれも今では大きく低下し、サービス産業従事者数がどんどん増えていることがわかる。いずれすべての産業はサービス産業となり、従来の我々の労働はほぼすべてが機械によって担われるのではないだろうか。ではいったい人間は何をすればいいのか。人間が営む必要のある産業は、人間の為の産業だと考えられる。つまり、我々が楽しむ産業や我々の人生を豊かにする産業、あるいは我々人類生活のレベルを上げる産業、教育産業、医療産業、娯楽産業などの人々の人生が豊かになる産業に人々はこれから従事していくということである。

生活水準向上=エンゲル係数低下、が鍵

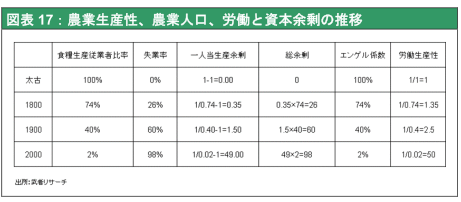

いったいこれは何を意味するかというと、エンゲル係数の低下である。図表17は、米国に於ける農業生産性の上昇と労働、資本余剰の発生の関係を示したものである。太古の時代、動物も含めて全ての人々は、四六時中24時間食糧生産の為に働いていた。しかし、今や100人のうちたった2人が働くだけで十分に食料需要は満たされる。、この結果農業の失業者が0から98人に高まった。農業における生産性の上昇は、農業における失業者を劇的に生み出したのだ。この雇用の余剰と同時に発生したのが、生産物の余剰であり、言葉を変えれば資本の余剰である。一人が作った食料をすべて自分で消費するという余剰がゼロという状況から、一人が作って49人分が余る状況となったが、この余剰が資本の余剰である。つまり生産性が高まると、資本の余剰と労働の余剰が同時に起こるのだ。新産業革命は生産性を高めることで、企業における資本余剰の増加、企業における労働余剰の増加をもたらしているのである。

しかしそれにもかかわらず、現代では資本の余剰はあまりなく失業者もわずかしか存在しなかった。なぜなら、新たな需要が従来の枠の外で生まれてきたからである。それは何かというと、エンゲル係数の低下に関係する。かつては食べるのみだった人類が、今やいい服を着て、いい家に住み、いいレジャーを楽しみ、いい医療を受け、いい教育を受ける、という素晴らしい人生を満喫する為に、例えば100ある収入のうち2だけを食料に費やし、残りの98を食料以外の楽しみの為に費やすことができるのだ。従って、この98を満たす産業に従事している人々が増える為、食べる為の産業ではなくてむしろ人生を豊かにする為の産業が発展する。これが人類の発展でありエンゲル係数の低下であり、その結果人々は100~200年前の王様や貴族以上の生活を享受しているのだ。それはまさしく、技術発展と生産性上昇がもたらした成果であり、人と金の余剰が際限なく高まった結果経済を崩壊せしめたという、大恐慌時のパターンとは明らかに違う。人と金を使って、更に高度な消費水準が高まりエンゲル係数がもっと下がるということが起これば、経済は発展し人々はより豊かな生活ができ、結果として株価も上がることができるのではないか。

このように考えると、生産性が高まって労働と資本の余剰が蓄積している以上、今必要なことは、余っている人とお金を使って需要創造をすることである。民主主義国における需要創造とは生活水準の上昇である。つまり消費が美徳であり生活水準をより高めるという人々の欲求を肯定して、それを支援することが大事なのである。人々が去年と同じ生活をしていたら、需要が高まるわけがない。去年よりも1割でも2割でも生活水準が高まれば、需要が1~2割高まるだろう。その結果として、人とお金はそこで活用される。これが需要創造政策である。

今日本で闘わされている論争は、反成長政策とリフレ政策であり、需要創造を無視する政策か、あるいは需要創造を促進する政策かという対決にある。今何が必要かを考えると、この需要創造政策、金融的にいえば量的金融緩和による人と資本の余剰を活用する政策、が大事なのだとおわかりになるのではないか。しかし残念ながら、そのような考えは依然として、多くの経済学者や市場参加者あるいは政策当局に共有されていない。リフレ政策あるいは財政による需要創造は不適切であり、むしろ財政赤字や不良債権の処理等後ろ向きのバランスシートの整理が大事だというような議論が多い。、本質である資本と労働の余剰を活用するところにフォーカスがなされず、資本と労働の余剰を放置して経済をますます悪化させてしまうような主張が横行している。これに関して、日本の論壇ではまだ議論の決着はついていないのである。

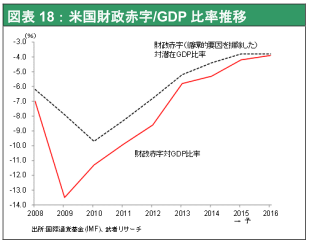

しかし、米国では決着がついている。今米国で、量的金融緩和を否定するような論者は、ほとんど皆無だと思われる。そして、指導的なエコノミストであるポール・クルーグマン(Paul Robin Krugman)やジョセフ・スティグリッツ(Joseph Eugene Stiglitz)あるいはローレンス・サマーズ(Lawrence Henry Summers)などは皆、今必要なのは財政出動による需要創造だと言っているのだ。米国の財政赤字は、ピークでGDPの13%あったものが、2.8%まで急速に縮小してきた(図表 18)。そろそろ需要を創る為に公共投資などの財政出動が必要なのではないかと、米国の指導的なエコノミスト達は強く主張を始めている。これが、今世界の最先端を走っている米国経済や政策を支えている経済学者の理念である。つまり後ろ向きの政策ではなくて、需要を増やし成長を促進するための金融財政政策が、米国のこれほどの回復と世界最高の株式パフォーマンスを可能にしている思考なのだと考えられる。

(5) 妥当な株価水準はどのように考えられるのか

妥当株価は弾力的に変化する

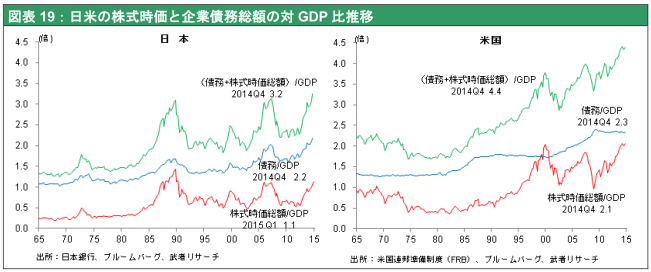

このように考えると、妥当な株価とはいったい何かということも考え直す必要が出てくる。妥当な株価に関しても、今や従来の常識を離れて考えるべきではないか。図表19は、日本と米国の株式と債務を足した時価総額のGDPに対する比率だが、例えば米国は、債務で見ても株式時価総額で見ても、ITバブル崩壊で大きく低下したこの比率が、過去最高の水準以上に高まっている事がわかる。このグラフを見る多くの人々は、米国の中央銀行は超金融緩和によって資産バブルを作ることで経済を押し上げており、それは不健全な政策だと思うかもしれない。これに対して、好対照なのが日本である。今から24年前のバブル崩壊以降、時価総額はずっと低下をしている。すなわち、資産価格を押し上げる金融政策こそが、米国の経済を復活させ完全雇用に近づいている政策なのだということを、我々は理解しなければいけないのだ。

ここでの第一のポイントは、株価は従属変数であり、株価のレベルそのものに絶対的根拠があるわけではないということである。大事なのは完全雇用であり、完全雇用を実現するための最適株価を考えることが大切なのである。もしも株価がもっと下落したら雇用はもっと悪くなり、もしも株価がもっと上がったら完全雇用が実現できるとしたら妥当株価はもっと上であることを意味する。そうだとすれば、完全雇用を実現する為の株価上昇は、正義であり合理性があるということになる。現在完全雇用が実現できていない裏側には、労働コストを節約して大儲けをしている企業がある。絶好調の企業収益というもう一つの現実があるとすれば、完全雇用を実現するための高株価を求めることは、極めて合理的なことだということがおわかりになるのではないか。

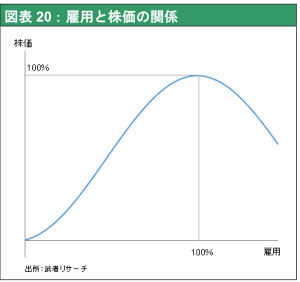

雇用と株価を二つの変数としてグラフを描いて示してみよう。100%完全雇用と100%最適サステイナブル(継続可能な)株価をグラフに描くと一体どうなるか。雇用が0の時には経済は崩壊しているということだから、株価も0に決まっている。完全雇用が実現し経済が最も望ましいサステイナブルな成長局面では、株価は100%だと考えられる。この因果関係を描くと際限なく雇用を拡大させるために株価を上げ、この100%のところで株価がピークに達するという放物線が描かれる。おそらくフェアバリューと株式時価とはこのような感じでいくのではないだろうか。しかし、完全雇用を超過して経済が過熱しインフレ的になれば、バブルとなる。一時的には株価が上昇しても、フェアバリューを上回ってバブル化した部分はいずれ消去され、サステイナブルな妥当株価に回帰することとなる。このように考えると、大事なことは完全雇用の実現である。その為の変数として、どの水準の株価が妥当かという観点から株を考えなければいけないというのが、第一の問題提起である。

金融市場の最適資本配分は、株価が利益と金利で決まる時に実現する

第二の問題提起は、株価のフェアバリューとはFEDモデルの復活ではないかと考えられることである。2000年以降にFEDモデルが大きく崩れ、フェアバリューに対して実際の株価が、半分以下の水準まで下落するような事態が起こっている。これが意味するところは何かというと、企業価値があるのに、そこに資本が流れていないということだ。資本が、現金や長期国債などの価値を生まない安全資産に吸収され、金利が低下している。教科書的な株式の価値とは、将来収益の総和の現在還元価値であり、将来収益を割引率でで割ったものと考えられる。FEDモデルとは、この収益を将来収益ではなしに現在の収益、そしてこの割引率を現在の金利に置き換えているにすぎない。将来の収益を予測することなど不可能であり、将来の割引率を予測することも不可能であるとすれば、より確かで実用的な妥当株価とは、足元の収益と足元の金利で現在の株価を説明する FRBモデルであると考えられる。

これが変わるかどうか。これを復元しようというのが、量的金融緩和の究極の目的ではないだろうか。バーナンキ元FRB議長は、リスクプレミアムをどう下げるかが量的金融緩和の目的だということを、量的金融緩和を導入した当初からしきりと言っていた。リスクプレミアムを下げるということは、債券と株、それから貨幣との間の裁定関係を作り出すことによって資本の循環を取り戻すすということである。これが機能していなかったのがリーマンショック直後であり、ようやく機能し始めているのが現在の米国の状況である。そして、今の日本では10数年間これが機能していない。

つまり、金利と利益で計算できない株価は嘘なのだ。従って金利が下がっているが、この金利の下落は異常なのであって、これを踏まえてバリュエーションを考えるのは間違い、という議論こそ誤りなのではないか。つまり低金利なら低株式益回り(=高PER)となるのが自然なのだ。低金利であっても株価が上がらないということは、金融市場ではいわゆる安全資産と株式などのリスク資産との間で裁定的投資が起きず、資本の最適配分機能が働いていないということなのではないか。米国は量的金融緩和によって、いちはやくFEDモデル復活の方向に向けて動き出している。これが今、米国経済のもっとも力強い推進力になっている。それに対して日本依然としては、この FEDモデルが機能しないという状況で対極にあると考えられる。

空前のミスプライシング

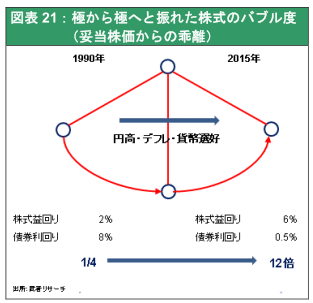

図表21の振り子は、かねてから筆者が説明している、いわばバブルの振り子もしくはリスクアペタイトの振り子である。1990年は値上がりしすぎのバブル、今は値下がりしすぎのバブルと言え、どちらも著しく妥当性を欠いた株価形成となっている。1990年には株式の益回りが2%、社債の利回りが8%で、株は社債の1/4しかリターンがなかった。明らかに、株は値上がりしすぎだったのだ。現在(2015年)は株式の益回りが6%、社債の利回りが0.5%で、株には12倍ものリターンがあり、値下がりしすぎと言えるのに株はそれほど買われていない。どちらのケースも、フェアバリューから著しく乖離していて、金融市場が適切な資本配分の場として機能していないことを示している。故に日本ではまさしく、2000年以降米国で起こった金融市場の機能停止である株式のミスプライシングが続き、いまだに変わっていないということがお分かりになるだろう。

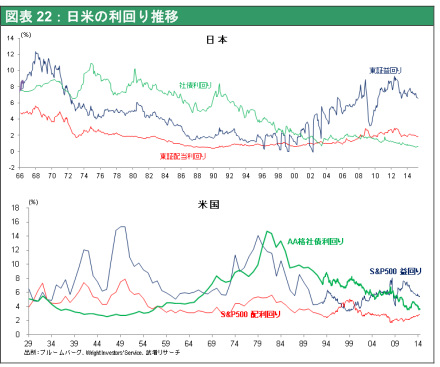

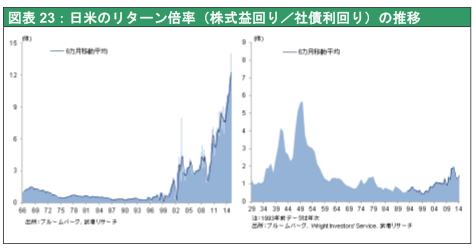

この益回りと社債利回りの歴史的データは、図表22の日米利回りの推移に示している。上が日本で 1966 年から今日までの期間、下が米国で1929年から今日までのそれぞれの株式益回りと社債利回りのグラフである。さらに図表23の株式の益回りの対社債利回り倍率(株式益回り÷社債利回り)のグラフから、株が割高か割安か、あるいはその結果として金融市場が望ましい金利裁定を実現しているかどうかが大雑把には把握できるだろう。現在の日本では金利が超低水準となり、同倍率はほぼ10倍以上である。バブルで株価がピークをつけた1990年、同倍率は0.25と異常な低水準であったが、現在の10倍強も異常だと考えられる。

米国で1929年以降の同倍率の推移をたどる、現在は2倍弱でまだ割安感があるのが現状である。歴史的に一番割安だった1949年に同倍率は5倍だったわけだが、その後米国でいったい何が起こったかと言えば、株価が10数年で10倍になるような劇的な資産の増加が始まった。その株価上昇の起点はまさしくこの1949年であり、ベンジャミン・グレアムが『賢明なる投資家』を書いた年である。ベンジャミン・グレアムの『賢明なる投資家』の最大の愛読者はウォーレン・バフェットで、彼は多くの著作で、他の章は読まなくてもいいから第20章を読むようにと薦めている。その第 20 章は、「安全域」(Safety Margin)に関する章である。グレアムはこの章で様々な例をあげながら、投資にどう転んでも安全といえるようなテリトリーがありえるのだというニュアンスのことを書いている。それがこの 1949 年の 5 倍という局面で著わされたことに意味があると考えられる。

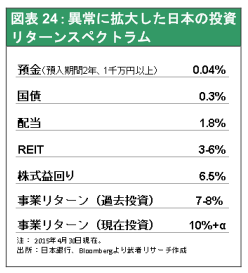

現在の日本の状況は、1949 年の米国に極めて類似している。ということはこの後、劇的な日本の株価上昇が起こるということではないか。預金金利が 0%、国債利回りが 0.4%、配当利回りが 1.4~1.5%、株式益回りが 6%というこの状況は、異常である。金融市場が最適な資本配分の場としては完全に機能不全に陥っていることを示している。

人々はこれまで 10 数年間、低金利は一時的でいずれ金利が上がるから、この低い株価状態は異常ではないと言い続けてきた。しかし今や世界的低金利状態の下で日本の長期金利が容易に上がらないのは明らかだ。この低金利を各国中央銀行による国債購入による人為的債券バブルだなどと評する人々もいる。しかし仮に QE が打ち出されず各国中銀の国債購入が無かったら長期金利は上昇していたであろうか。否、QE が無かったら世界は大恐慌に陥り、長期金利はさらに下落していたであろう。つまり低金利はファンダメンタルズがもたらしたフェアバリューなのであり、それに対して何がバランスを崩しているかというと、異常に低い株価なのではないか。株価の水準を上げることによって金融市場が機能し、いわゆる安全資産に眠っていた資本が循環を始める。そのようなことがこれから起ころうとしているというのが、筆者のかねてからの主張である。

日本の様々な資産の投資のリターンスペクトラムが、今とてつもなく広がっている。いくらリターンがあっても、人々はリスクをとらないことに専念してきた。しかし、これが今大きく変わろうとしている。この間違ったバリュエーションを是正し、金融市場を正常化し、そしてデフレ脱却を図っていくというアベノミクスが、日本で実現しようとしている局面である。今後 FED モデルの復活や金融市場における金利裁定の復活が、米国でもこれから起こると思うが、それがもっとも劇的に起こるのは日本であると考えられる。

となると、世界の投資家がこの日本の株式市場のミスプライシングを無視し続けることはできない。日本では、利息 0%で借金をしてレバレッジ 50 倍で株を買えば、2%の配当×50=100%となり、1 年間の配当だけで投資元本が回収できるという異様な事態である。従って値上がりの可能性を考えれば、信じがたいほどのレバレッジ投資チャンスがあるのが、今の日本なのだ。ましてこの円安なのだから外国人投資家は日本円ショートつまりライアビリティポジションの創造ができ、それは信じられないぐらいの投資リターンをもたらすと考えられるのである。筆者はここ数年間海外の投資家に一連の図表 21、22、23、24 を説明してきたが、多くの投資家は大変驚いていた。グローバル投資家は、こんなに異常なバリュエーションが日本に長期に亘って定着していることに気が付いていなかったのだ。実は、米国でも欧州でも先進国では同じようなことが起こっている。以上のように考えると、ここはとてつもない投資チャンスである。日経平均はいずれ 4 万円を超えていき、米国のダウもいずれ 10 万ドルを超えていく、という長期展望が視野に入ってきたと言えるだろう。

結論

日本、米国において空前に開いた利潤率と利子率の乖離は、経済成長率の高まり=新規資金需要の増加による長期金利の上昇と、株価の上昇による益回りの低下(=市場価格ベースで見た利潤率の低下)によって収斂していくだろう。それは新産業革命にふさわしい需要創造がなされた時(=完全雇用が実現した時)に実現するだろう。QEなどの諸政策は、そうしたゴールを目指して動員されているものである。かくして、今や先進国経済政策のスタンダードとなったQE(量的金融緩和)は、株高と長期金利の上昇を必然とすると考えられ、リスクプレミアム(=株式益回り-長期金利)の縮小に賭ける投資態度が望ましい、との結論となる。