Buy in May、好循環始動への萌芽が注目される

【ストラテジーブレティン(139号)】

(1)サマーラリーに向けて BuyinMay

日経平均2万円を前に足踏みが続いている。Sell in May と季節的にもっとも相場が荒れる5月に入り、ギリシャ・ユーロ問題、中国不安、米国利上げの可能性とその影響、一部新興国の国際収支不安などの悪材料がどれほど株式相場押し下げるのか、人々は身構えていると見られる。

しかし、上述の悪材料は大分前から指摘され、その都度相場に織り込まれてきたことである。またギリシャにしても中国にしても米利上げにしても、危機への深刻化を止めるサーキットブレーカーは敷設されている。唯一の懸念は、金利の急騰=債権価格の急落が起こり、一部投資家や金融機関に想定外の損失をもたらすことであろう。しかし、債券を売った資金が現金に向かえば金融不安が高まる可能性はあるが、よりリスクの高い株式などに向かうのであれば、市場全体としてはよりリスク許容度が高まるので、全く心配はいらない。そして(グローバル量的金融緩和政策の下で)現金に資金が向かう可能性は皆無と言っていい。つまり5 月に深刻な売り材料が見当たらないのである。また今年はそもそもいわゆる January Effect(1月効果)や、節分天井彼岸底などの季節性はことごとく現れてこなかった。過度の警戒はかえつて買いチャンスを逸する可能性があり、危険なのではないか。

好需給と好景気

それどころか日本株に関しては、二つの好材料がある。第一は実体経済の顕著な改善、green shoots どころか full blossom の兆しが表れている。安倍訪米の成功により、地政学的裏付けがより確かになっていることも日本株投資に安心感を与えるだろう。第二に好需給が継続すると想定される。2013年に15 兆円日本株をネットで買った外国人は、2014年は沈黙、2015年に入っても4月にようやく2兆円買い増したところであり、日本株は依然相当のアンダーウェイトになっている。個人も2013年12兆円、2014年5兆円、2015年1~4月3兆円の大幅売り越しとなっている。GPIF や年金、保険などでの組み入れ増加もあり、内外すべての投資家において日本株投資の待機資金は巨額になっていると推測される。若干の押し目があるとしても5月はむしろ来るべきサマーラリーに向けての買い場となのではないか。

(2)好循環に向けての萌芽

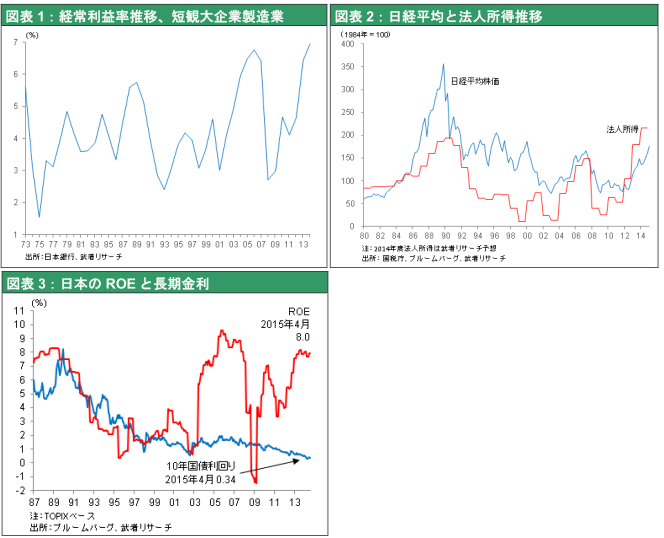

空前の高収益、ROE大幅上昇へ

本格的景気拡大を確信させる多くのシグナルが現れている。中でも最も注目すべきは企業収益である。2014年度、2015年度と15~20%近い増収増益が続いていこう。直近の日銀短観の大企業製造業の経常利益率は2014年度、2015年度見通しともに 7%と過去最高水準となった。バブル景気ピークの 1990 年ですら 5.8%であるから、顕著な体質改善がうかがわれる。また(2000年代初頭にはほぼ赤字すれすれに陥った)日本企業の申告所得総額は2013年度にほぼ過去ピークに並び、2014年度には過去ピークを大幅に上回るだろう。日本企業全体として、稼ぐ力が大きく高まってきた表れである。加えて、自社株買い、増配により日本企業の ROE は一段と上昇するだろう。

少し前の日本企業は、採算よりも量で勝負していた。シェアを拡大し売上数量を増やし、その結果、利益が少しは付いてきたということだった。しかし、今の日本企業は、価格競争から品質技術本位へとフォーカスを移し、採算重視のビジネス・モデルに転換した。それによる利益率の向上トレンドは、まだまだ続くと思われる。この高収益が好循環を引き起こしていくだろう。昨年までは企業は慎重で、稼いだ利益を貯め込んで、不測の事態に備えるという姿勢を崩していなかった。リーマンショックなど相次ぐ危機を経験したことにより、相当な財務クッションを必要とするという心理に陥っていた。儲けの多くを貯め込み、日本企業全体では200兆円(GDP比4割)を上回る現金をバランスシート上に蓄えてきた。つまり、稼ぐ力があるのに、需要創造に結び付かなかったのであるが、今年はそれが大きく変わってくるだろう。

設備投資、R&D などの企業の潤沢な資金を活用した財務活動は大きく活発化していこう。加えて M&A も増えていくだろう。日本企業は今、ROEを高めるという株主からの要請と、政府からの期待により、財務運用の改善を迫られている。ROE を高めるためには、持てる資本を有効に活用するということが必要である。いくら大量の資金があっても、それが利息ゼロの預金に寝ていたのでは、株主の支持は得られない。それを企業買収などによって新たな投資に振り向ければ、0%の預金のリターンが、場合によっては10%位のリターンに結び付く。それがM&A を大きく活発化させる要因となっている。

実質賃金の顕著な上昇

もっと重要な高収益がもたらす好循環は賃金上昇である。今年の春闘では1.7%位の定昇に0.6~0.7%のベアが加わり、全体として2.5%前後の賃金上昇で決着した模様である。1%強の物価上昇を差し引くと、概ね 1.5%前後の実質賃金の増加ということになる。これは2000年以降では最高の伸びであり、積極的な消費を後押しするだろう。企業がこれだけ賃金の上昇を負担しても尚、労働分配率は 61%台で過去最低水準に近い。ということは、もっと企業は労働者に報いることができる。恐らく、ボーナスも相当増えていくだろう。

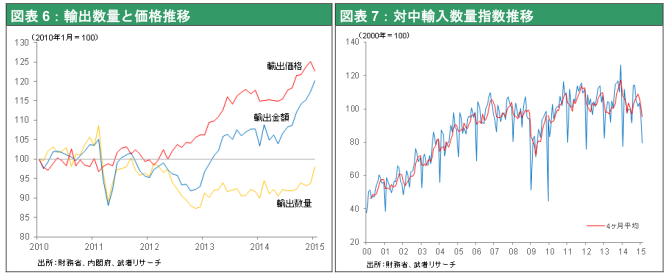

いよいよ始まった貿易数量の大幅改善

あと一つの顕著な萌芽は、貿易の顕著な改善である。3 月の輸出は前年比で 8.5%という大幅な増加、他方で原油価格の下落もあり輸入が 14.5%のマイナスだったので、貿易収支は三年ぶりで 2200 億円と黒字化した。注目すべきなのは長期に渡って停滞していた輸出数量が、3 月に前年比 3.3%、過去 4 か月の平均は 4%の増加となったことである。他方輸入数量は減少、特に中国からの輸入数量は 3 月は前年比 29%の大幅減となった。コスト高になった中国からの輸入を、国内の生産に代替しようという動きが表れている。このように輸出の数量は増え、輸入の数量が減るということは、国内のこれからの生産活動を大きく押し上げる要因になっていく。

企業収益と貿易という2つの決定要因の好転こそ、日経平均株価2万円を正当化するファンダメンタルズと言える。

(3) イエレン発言の背景、どう理解するべきか

イエレン発言の真意

5 月 6 日にイエレン FRB 議長は「現時点で株式市場のバリュエーションは全般的にかなり高くなっている」と発言。「潜在的な危険が存在している」との認識を示した。株が割高か、債券が割高か、両方とも割高か、イエレン議長は両方だと言っているようであるが、真意は何か。株価調整の始まりとなるのだろうか。

労働市場はほぼ完全雇用に近づき、賃金上昇率の強まりも確認され、9 月か年末かは分からないが、FRB はいよいよ最初の利上げの決意を固めているとみられる。そこで利上げをした時にマーケットが過剰反応をしないように、一体どのような市場価格が適正なのかをマーケットが十分に織り込むように、敢えてこの時期に株価と債券の妥当なレベルを問いかけたというのがイエレン発言の真意だろう。株式への影響はごく限定的であろう。

債券は割高だが株は割高とは言えない

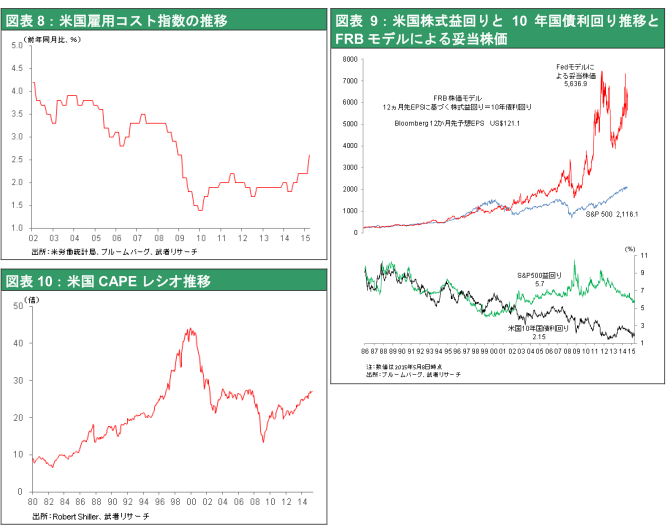

イエレン議長が主張しているように、株も債券も割高だと考えるべきなのか。筆者は、債券は割高で、これから金利が大きく上昇していくが、株価はむしろ依然として割安だと考える。

確かに割安感は大分薄れている。現在の米国株式 PER はほぼ 18 倍と 17.4 倍(リセッション前の 2003~2007 年の平均値)を超えてきた。また CAPE(景気変動を平準化した PER)は 27 倍前後と 1996 年から 2000 年にかけてのIT バブル膨張期ほどではないが、高水準となっている。しかし、株式が金融資産であるからには、妥当株価は競争する他の金融資産のリターン(預金金利や国債利回りなど)と無関係に決まるという想定は、理論的ではない。長期金利の水準、つまりビジネスにとっての資本コストが歴史的低水準であることを勘案すると、株式の妥当値(適正な PER 水準)は相当上昇すると考えるべきではないだろうか。

図表 9 は米国株価のフェアバリューを示す FRB モデルのグラフである。FRB モデルとは、益回り=10 年国債利回りとなる株価がフェアバリューであるとの想定に基づく単純なモデルであるが、2000 年までは(1999 年の IT バブル形成時を除き)この FRB モデルがほとんど完全に機能していた。つまり、金利が上がって債券が下落すれば、同時に株価が下落して益回りが上昇するというように、債券市場と株式市場との間で完全な裁定関係が成立していた。

債券市場と株式市場には常に資金移動、フィードバックが起こっていたのである。しかし 2000 年以降、米国の株価は利益と長期金利との裁定関係を完全に失ってしまった。2000 年以降、株式のフェアバリューの尺度がなくなるということが起きた。株価は長期金利が低下を続けたにもかかわらず下落、益回りは上昇し、株式益回り>10 年国債利回り、という不等式が長期にわたって続き、両者のかい離が 2012 年まで拡大の一途をたどったのである。つまり債券が著しく割高か、株式が著しく割安か、またはその双方か、が起きているのである。

根本原因は利潤率と利子率のかい離

今米国で起こっている最も基本的問題は雇用がなかなか増えないこと、そして資本が余って長期金利が史上最低まで低下していること、つまり労働と資本の余剰が著しく高まっていることである。その結果、利潤率がかつてなく上昇する一方で、利子率が大きく低下し、両者のかい離の拡大が続いているのである。何故、本来同じ資本のリターンであるはずの利潤率と利子率が著しくかい離し、ここ十数年かけて乖離が一段と拡大してきたのか。それは新産業革命によって資本の生産性が大きく上昇(設備コストが大きく低下)してきたからと考えられる。生産性が高まるのに経済の規模が今までと同じであれば、労働と資本の余剰は際限なく高まり経済は崩壊してしまう。よって

必要なのは労働と資本をフルに活用できる需要創造なのである。大恐慌時には資本と労働余剰が高まっている局面に、誤った政策によって需要収縮の悪循環が起き、経済危機が深刻化した。しかし、今回のリーマンショックではバーナンキ前 FRB 議長は、2008 年に株価の暴落が始まると直ちに量的金融緩和を行い、需要創造政策を打ち出した。大恐慌時のように 4 年間の政策の空白がなかったことによって、この経済困難を、今回は見事に比較的軽いリセッションにとどめることができたのである。 このように生産性の上昇の結果もたらされた労働と資本の余剰に対して政策がどのように対応するかということが、経済と市場にとって決定的に大事な鍵なのだということが分かる。

FRB は市場フレンドリーな政策を堅持

まさしく FRB が実施してきた量的金融緩和は、余っている労働と資本をフルに稼働させるための土俵作りである。イエレン議長も需要創造を政策の最重点においてきたバーナンキ前 FRB 議長の路線を完全に踏襲している。こう考えると、FRB が金融引き締めによって市場を混乱させ、本来起ころうとしている需要創造に冷や水を浴びせようなどということをする訳はないことが分かる。また 1937 年の回復初期の引き締め政策が再度リセッションを引き起した経験に鑑み、早すぎる引き締めを警戒していることも明らかである。 結論として FRB は資本と労働余剰がある局面で、需要を抑制するような政策、過度の利上げと引き締めはやらない、FRB の金融政策は当分フレンドリーであると想定できる。イエレン議長は 2013 年 5 月にバーナンキ議長がテーパリング開始を示唆した時の市場混乱に言及しているが、その時にも長期金利は一時的に急反発したものの、株価の上昇基調が続いたことを想起されたい(その前 6 か月で 8 割の急騰を遂げていた日本株だけは大幅な調整とはなったが米国株式への影響は軽微であった)。