超金融緩和の目指すもの~BRICsの数量から先進国の質へ~

【ストラテジーブレティン(99号)】

一時的と考えられるものの、急騰を続けた日本株式が波乱含みとなっている。何故株価急落が起こったのか、その背景には不安定要因が垣間見られる。(a)中国の失速、(b)先進国の成長不安、である。(a)はますます確かになりつつある。(b)は量的金融緩和の懐疑論の蒸し返しである。今回はバーナンキFRB議長の発言にQEの出口が見え始めたと報道された事がきっかけとなり、懐疑論が蒸し返された。QE終了により潤沢なマネー供給が終焉すれば、金利の急騰を招き株価と景気を冷やすという懸念である(もっとも米国株の下落はごく限定的なのでQEに対する懐疑論は今のところ、日本株調整の口実に過ぎないと考えられる)。

筆者はその懸念は薄極めていと考えるが、QEの先に本当に果実があるのかという疑問は、完全に解消されてはいない。中国の失速と先進国の停滞で牽引車の大空位時代が来るのか、それとも世界経済の牽引役交代が果たされるのか、次なる主役は何かが、問われる。

主役交代、米国等中核先進国の復活

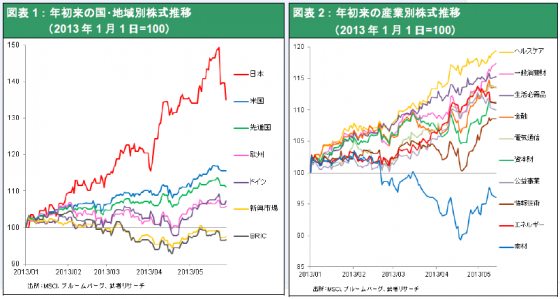

世界の金融市場に主役の交代が起きている。今年年初来の各国株価を比較すると、疑う余地がないほどの歴史的トレンドと昨年まで見られていた「先進国時代の終わり、BRICsへ」が、今や過去の話となっている。BRICs、つまり中国、ブラジル、ロシアの株式が軒並みマイナスとなる一方、日本の40%上昇を筆頭に、スイス20%、米国16%、イギリス13%、ドイツ6%と、中核先進国の株価が好調である。日本株式は5月23日以降、一日で数百円から1000円の急落を見せる調整局面にあるものの、基調は不変との見方が多数である。

また先進国では、市況関連やハイテクなど景気敏感株ではなく、消費関連、ヘルスケア、サービス等のディフェンシブ関連のパフォーマンスが良好である。中国等新興国の物量成長から、先進国の生活の質向上を牽引力とする成長へ、世界経済の機関車が変わりつつある。それに伴って株式市場の焦点がシフトしつつあるのである。その牽引国は米国、次いで日本、ドイツとなる事を予想しておきたい。

BRICsの躓き

今振り返ると、BRICsの時代とは、2000年のITバブル崩壊から2007年のサブプライムショック、2008年のリーマンショックと続いた米国経済危機の時代の幕間劇にすぎなかったと言えるのではないか。BRICsの中核国、中国は、国家資本主義の異質性とともに、成長持続性の困難さが鮮明になってきた。成長率を高めるための便法として極端な投資偏重が行われ、2005年以降は投資が消費を上回る状態が続いてきたが、これが明らかに行き詰っている。投資すれば直ちに経済規模を大きくすることはできるが、出来上がったものがガラクタなら膨大な不良債権を抱えることになる。中国の投資は不動産、企業設備、公共投資の三分野だが、いずれも経済計算ではなく共産党の事情によって推進されており、不良投資化している公算が大きい。そこで投資に代わって消費を盛り上げる必要が出てきているが、労働分配率は40%台と異常に低く、消費をする力が高まっていない。中国経済はいよいよ構造的袋小路に入り込んでしまったとみられ、今後減速、失速は免れないであろう。

ロシア、ブラジルの隆盛も中国の暴食経済の反映、という面が強かった。中国経済の衰弱とともに起こりつつある資源価格の下落により、経済プレゼンスの低下は避けられないであろう。シェールガス革命による天然ガス価格の急落はロシア経済に大きな打撃を与えよう。中国依存度が低く、通貨安と金融緩和により製造業の成長が見込まれるインドを除けば、BRICsは困難な時代に入っていると言えよう。今後成長率を高める新興国は、BRICsのような世界秩序を主張する大国ではなく、西欧民主主義のグローバル秩序と親和性のある、メキシコ、ASEANなど中小新興国となるのではないか。

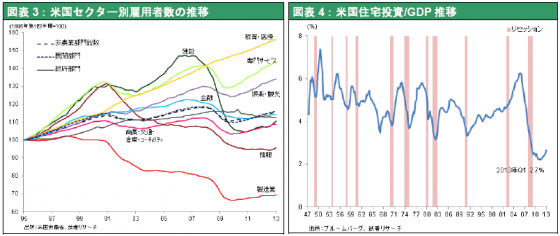

米国で復活する内需、高度消費

それではBRICsに代わって世界経済を引っ張る、新規需要センターはどこになるだろうか。新興国による物量成長が世界を引っ張り上げた時代が終わったとすると、次は何か。それは先進国の生活の質、内需の深堀りになるのではないか。特に米国経済はリーマンショック後の調整を終えて、本格的経済拡大が見えつつある。住宅価格はピークから3割下落後、回復に転じ、再び割安化した住宅投資ブームが起きようとしている。また教育、娯楽、医療などサービス分野での需要拡大、雇用拡大も続いている。米国など先進国では有り余る人と金を活用して一段と豊かな生活水準を楽しむ時代へと移っていくのではないか。バーナンキ議長による米国の量的金融緩和は、余っている人と金を活用して新たな需要を創造し、経済の長期成長軌道敷設に成功しつつあると言えよう。アベノミクス、黒田日銀の新次元の金融緩和も、その延長線上にある。超金融緩和による円安は輸出企業を支えてはいるが、その結果起きるデフレ脱却は日本人の生活の質の向上を支える内需産業にとって、大いなる追い風になるだろう。

量的金融緩和の歴史的意義

量的金融緩和は、リーマンショックによって陥った米国経済の病の根本的治癒を可能にする政策と考えられる。以下その根拠を説明する。

何故バブルが崩壊し、世界的金融危機が起きたのだろうか。リーマンショックの原因は重層的である。直接的な原因は市場の崩壊・ミスプライシングの発生であったが、その元の原因は、住宅バブルの生成とそれを支えたモラルなき金融であった。しかし更なる底流には、より重要な根本原因、2000年ITバブル崩壊以降の人余り(失業の増加)、金余り(空前の金利低下)があったと考えられる。ITバブル崩壊は大規模な労働と資本の余剰を発生させたが、それは2007年まで、住宅バブルに吸収され、更に経済を成長させていた(図表3参照)。しかし、住宅バブル崩壊が起こり、住宅部門に一時的に吸収されていた余剰労働力、余剰資本が再度顕在化した、というのが危機の本質である。つまりリーマンショックの根源は、資本と労働の余りにあったのである。

そして人余り、金余りをもたらしたものは、新産業革命とグローバリゼーションによる空前の生産性の上昇である。1時間で、より多くのものが作り出せるようになったのだから、それだけ省力化でき、製造コストも下がる。つまり、企業利益が増大する一方で「人手と資金が余る」ことになる。資本主義のみならず人類の歴史においては、生産性の向上こそが経済を発展させる原動力であった。だとすれば、バブルの生成と崩壊は、生産性が高まっていることの傍証とも言え、経済がさらに発展していくうえでの一里塚とも考えられるのである。

ここで大きな問題が浮上する。それは、生産性が向上しているセクターほど需要限界が存在しているということである。スマートフォン、あるいはテレビなどの製造業製品の多くは、1人で2台、3台も持つ必要がない。生産性が向上して価格がどんどん安くなったとしても、一定水準以上の新たな需要が生まれない。これに対して、教育、医療、娯楽、観光などの内需サービスセクターは、消費者に購買力さえあれば、青天井で需要が高まっていく。人々は購買力がありさえすればより良い医療、より贅沢な娯楽、より高度な教育を際限なく求めるはずである。しかし生産性が上がらないので需要増に対応するためには雇用を青天井で増加させなければならない。

不可欠な「所得移転」、量的金融緩和はその為の触媒である

ここで必要なのは、生産性が向上しているセクターから、生産性が向上していないセクターに、うまく所得移転を進めることである。需要に限界があるセクターに労働力や余剰資本が大量投入されても、経済にとってプラスにはならない。単に過剰生産につながるだけだ。しかし、潜在需要があるセクターに労働や資本を適切に配分するメカニズムが存在し、機能していれば過剰生産を回避し、より高次元の経済拡大が可能となる。その所得移転を推進する力こそ、市場メカニズム=プライスメカニズム、そのものである。市場の機能によって人やカネが適切に配分されていく。多くの人が必要としているものであれば価格は上昇し、誰も必要としないものであれば価格は下がるといった価格変動を通じて、資源が最適に配分されていく。生産性が向上している製造業、あるいは情報産業では今後、人が余っていくので、余剰人員や余剰資金を医療や専門サービス、娯楽、観光といった内需型のサービス産業にシフトさせる必要がある。そのためには、製造業や情報産業の販売価格が下落する一方、内需型サービス産業の販売価格が上昇しなければならない。そうなって初めて製造業や情報産業から、内需型サービス産業に人やカネがシフトしていくのである。

量的金融緩和によるサービス価格インフレの維持は、そうした所得移転を可能にする唯一のチャンネルである。このように考えると、一見錬金術に見える量的金融緩和は、

余剰労働(LS)+余剰資本(CS)⇒ 新規需要創造(⊿D)

という化学反応を促進する触媒としての大きな意義があると言える。金融緩和それ自体は富を生まないのは、周知のとおりである。しかし富を生む化学反応を大いに促進するのである。