アート市場の光と陰 ~トリクルダウン効果の誘発と金融メルトダウン再来~

今、コロナ不況にもかかわらず、高級品投資が過熱している。英国の不動産コンサルタント会社Knight Frankが毎年発表している「高級品投資指数(Luxury Investment Index)」(参考)では、高級品投資としてクラシックカー、ワイン、ウィスキー、アートなどが掲げられているが、ほかにも高級時計や別荘などが次々と売れ、価格も軒並み高騰し、バブルの様相を呈しているのだ。

背景として、今次パンデミックにより先行き不透明な今、一部の富裕層のみならず幅広い世帯において投資が注目されているという点があげられる(参考)。貯金ではなく投資なのである。巨額の金融緩和マネーが世界のマーケットに流入しているが、市場にカネがあふれるとカネの価値は下がり、逆にモノの値段が上がりインフレとなっていく。そうすると、貯金でカネを寝かせたままにするより、カネ以外のものに投資しようという普遍的な心理が働き、その流れの中で、我が国を含め世界的に高級品投資が過熱しているのだ。

そうした中、今最も注目されているのがアート(絵画、彫刻など)である。アートへの投資の歴史は大変古い。例えば、16世紀後半、神聖ローマ皇帝に仕えたリヒテンシュタイン侯爵家は初代のカール1世以来、何世代にもわたって美術品を収集しており、現在ではアートと金融を国家戦略の要として、ヨーロッパ君主の中で最大の資産家となっている(参考)。

(図表:リヒテンシュタイン家第一の居城ファドゥーツ城)

(参考:Wikipedia)

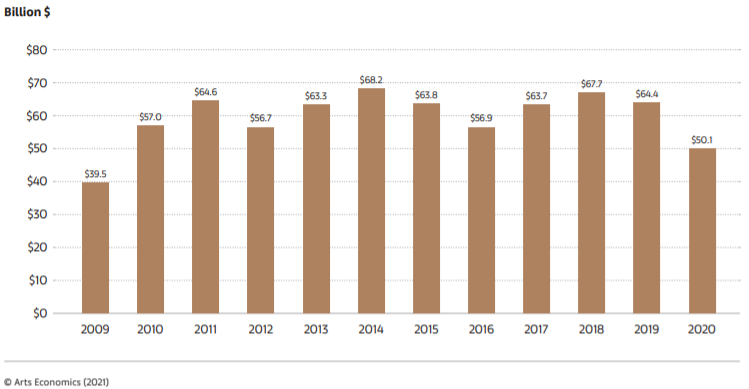

近年、アートの市場規模は伸び悩んでいるようにもみえるが、それでも世界全体で約501億ドル(約5.4兆円)と巨大な市場となっている。2017年にはZOZO(3092)の創業者前澤友作氏によりバスキアの作品『Untitled』が1億1,050万ドル(約120億円)で落札されたり、レオナルド・ダ・ヴィンチの『サルバトール・ムンディ』がサウジアラビアの皇太子によって4億5,030万ドル(約508憶円)で落札されたりと、その金額のスケールからも市場の過熱感が伝わってくる。

(図表:アート市場規模の推移)

(出典:The-Art-Market_2021)

これはアート市場の構造、すなわち資金をもっている「コレクター」、作品の評論をコントロールする「批評家」、価格を形成する「オークション」の3つが一体となって価格が吊り上げられるゆえの現象であり、これはヴィンテージ・ワインの市場でも同じような構造がみられる。これは、アート市場の歴史的展開として、「文化芸術のパトロン」としてのロスチャイルド家、美術品取引で成功をおさめ「評論をコントロール」する地位を確立したウェルデンスタイン家、さらに英ロンドンに本社をおくクリスティーズ(1766年創立)とサザビーズ(1744年創立)という「オークションの二大巨頭」の存在が大きく寄与している。

アートへの投資の特徴として、第一に、作品数に限りがあるため単位質量当たりの価値が極めて高く、金融危機のような場面でも株式のように紙くずになる心配がないオルタナティブ(代替)資産である点があげられる。また数億円というアート投資となると、富裕層にしか手を出せないというイメージもあるが、最近では高級絵画の共同保有をつうじた分散投資という方法もある。株式の一部を少額で購入できる人気投資アプリ「ロビンフッド」のアート市場版のようなものである。これにより、少額投資やリスクヘッジも可能となる(参考)。

第二に、利回りが魅力的という点だ。フランスの美術品価格情報会社「アートプライス・ドットコム」の調査によると、現代アートの分野は2000年以降、年間リターンは平均8.9%で上昇し続けているという。8.9%の年間リターンとは、日本株式(0.3%)、日本債券(1.79%)、日本REIT(2.11%)などをはるかに超えるパフォーマンスである(参考)。

第三に、運びやすく保管しやすい上、リヒテンシュタイン侯爵家の例を持ち出すまでもなく何世代にわたって承継しやすいという利点もある(参考)。もっとも「保管」という点ではアート市場の闇も垣間見られる。

2016年、「タックス・ヘイブン」(租税回避地)を介した巨額の金融取引が、日常的に、多くの企業、政治家、富裕層によって行われているという事実が「パナマ文書」によって暴露されたことは記憶に新しい。これにより、ナチスにより略奪され行方不明となっていた約27億円相当のモディリアーニの絵画がユダヤ系の大富豪ナーマド家によってスイスのフリーポート(保税倉庫)に保管されていることが判明し、スイス司法当局により押収されたのだ(参考)。このように、昨今のアート市場の活況の裏には、金融資本主義の“死角”を突いたオフショア取引の存在もあり、そこでは実体経済とは乖離した形で富が増幅されているともいえよう。

(図表:パナマ文書問題を揶揄した絵)

(参考:Wikipedia)

高級品市場の活況は、ともすれば経済の最下層まで富がしたたり落ちる「トリクルダウン理論」が想起されるが、むしろ今次パンデミックによる経済危機は、全世界的な富裕と貧困の二極化と、投資バブルの崩壊による「金融メルトダウン」を誘発しかねない。まずは二極化の分水嶺の一つとして高級品投資を検討してみるのはどうだろうか。

グローバル・インテリジェンス・ユニット リサーチャー

原田 大靖 記す

・本レポートは、特定の金融商品の売買を推奨するものではありません。金融商品の売買は購読者ご自身の責任に基づいて慎重に行ってください。弊研究所 は購読者が行った金融商品の売買についていかなる責任も負うものではありません。