FOMC~予想通り利上げ、今後のドル・円相場は?

- FF金利誘導水準を0.25%引き上げ、1.25-1.5%としました。18年は3回の利上げが想定されています。

- 実質GDP成長率上方修正に対し、インフレ率は据え置きと、緩やかな利上げに反映されています。

- 利上げに沿った緩やかなドル高傾向が考えられますが、ドル投資のコスト増も意識されると思われます。

市場との予想の差は小さい

12-13日にFOMC(米連邦公開市場委員会)が開かれ、FF金利の誘導水準が0.25%引き上げられ、1.25-1.5%とされました。改善が続く雇用環境、目標を下回りながらも底堅いインフレ率に鑑み、事前の市場の予想通り、今年3回目の利上げに踏み切りました。

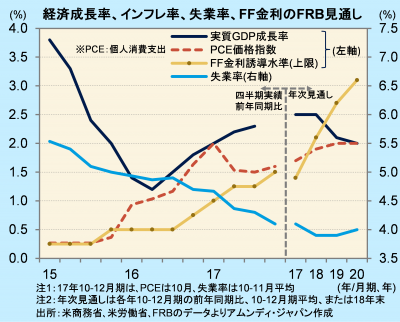

FOMCメンバーの経済見通しが発表されました(3、6、9、12月発表)。18年見通しの前回見通しとの違いは、実質GDP成長率が+2.1%から+2.5%へ上方修正、失業率が4.1%から3.9%へ下方修正され、景気はより良くなるとの見方です。一方、インフレ指標であるPCE価格指数は+1.9%に据え置かれました。小幅ながらも目標(+2%)を下回る低インフレが続くとの見通しです。

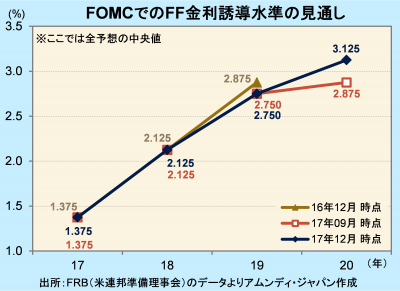

以上を踏まえたFF金利誘導水準の見通しで、FOMCメンバーが最も多く挙げた18年末の水準は2.125%でした。これは、0.25%ずつの利上げならば年3回実施され、年末には2.0-2.25%となる想定であり、今年並みの利上げペースが続くという見方です。一方、市場の予想は3回の利上げを40%程度織り込んでいると見られ、FOMCメンバーの予想と大きな差は見られませんでした。これは、予想通りの動きなら、市場の波乱は想定しにくいことを示唆しています。

ドル高傾向ながら動きはより鈍く

ドル・円相場は、目先の金融政策に対する見方を反映しやすい米2年国債利回りと、中長期的な景気やインフレ率に対する見方を反映しやすい米10年国債利回りを折衷したような動きです。

利上げに沿って2年国債利回りは上昇が見込まれ、これはドル高要因です。しかし一方、低インフレ持続によって10年国債利回りの上昇は限定的となり、こちらはドル高抑制要因となりそうです。加えて、利上げによる短期金利の上昇は、ドル資産投資に際してのコストの増加を意味し、こちらもドル高抑制要因になりやすいと見られます。

これらを考慮すると、米金利上昇で基本的にはドル高傾向ながら、動きはより鈍くなりそうです。その反面、実際の景気動向で金融政策スタンスへの思惑が変化した場合、短期的には神経質な動きになる局面も考えられます。なお、リスク要因としては日本側の金融政策スタンスの変化が考えられます。現行の強力な金融緩和が後退するとの見方が強まると、一時的としても、ドル安・円高に振れる局面が否定できません。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会