(3979)株式会社うるる 増収も人員強化などにより減益

|

星 知也 代表取締役社長 |

株式会社うるる(3979) |

|

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

情報・通信 |

|

代表者 |

星 知也 |

|

所在地 |

東京都中央区晴海3丁目12-1 KDX晴海ビル9F |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,563円 |

3,416,599株 |

5,340百万円 |

12.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

– |

– |

– |

– |

671.90円 |

2.3倍 |

*株価は12/09終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2016年3月(実) |

1,409 |

-288 |

-289 |

-314 |

– |

– |

|

2017年3月(実) |

1,722 |

241 |

214 |

241 |

85.98 |

– |

|

2018年3月(実) |

1,906 |

390 |

389 |

287 |

88.72 |

– |

|

2019年3月(実) |

2,243 |

429 |

428 |

257 |

79.05 |

– |

|

2020年3月(予) |

2,314 |

-366 |

-367 |

-389 |

– |

– |

* 予想は会社予想。単位は百万円、円。

株式会社うるるの2020年3月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2020年3月期第2四半期決算概要

3.2020年3月期業績予想

4.中期経営計画(20/3期~24/3期)

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

<参考:CSR活動>

今回のポイント

- 20/3期上期は前年同期比16.5%の増収、同79.6%の営業減益。SaaS型サブスクリプションモデルのNJSSの売上が同9.1%増加する中、大口案件の獲得が進んだBPO事業の売上が同27.2%増と伸びた。採用が計画通りに進捗した事による人件費の増加や積極的な広告宣伝費の投下で減益となったが想定の範囲内。同社が重視するEBITDA(営業利益+減価償却費+のれん償却費)も72.6%減少した。

- 通期予想に変更はなく、前期比3.1%の増収、3億66百万円の営業損失(前期は4億29百万円の利益)。下期も人員増に伴う人件費や広告宣伝費(TVCM等を織り込んだ)を中心とした販管費の増加が見込まれる。人員体制強化により、NJSSの営業プロセス最適化やプロダクトリニューアルといった中期経営計画における重要施策を進めていく考えだ。

- 同社は、「人のチカラで世界を便利に」というビジョンを掲げて、2005年にマンションの1室から創業した。2040年の日本の生産年齢人口は今よりも20%減少し、2065年には40%の減少が見込まれると言う。日本政府は労働人口の減少を生産性の向上でカバーするべく働き方改革を進めている。こうした中、同社は強みである在宅ワーカー活用のノウハウを活かしたCGSの展開により労働力を供給する事で社会貢献していく考えだ。インターネットやパソコン、スマートフォンが普及しているため、場所や時間にとらわれない就業のインフラも整ってきている。中期経営計画の進捗に期待したい。

1.会社概要

入札情報サービスを提供する「NJSS」、幼稚園・保育園向け写真販売システム運営の「えんフォト」、コール代行サービス「fondesk」等のCGS(Crowd Generated Service)事業、データ入力代行やスキャニング(文書の電子化)等のアウトソーシングを提供するBPO事業、及び仕事を発注したい人(クライアント)と仕事を受注したい人(クラウドワーカー)のマッチング・プラットフォーム「シェフティ」を運営するクラウドソーシング事業を展開している。

グループは、同社の他、BPO事業を手掛ける(株)うるるBPO(出資比率100%)、クラウドワーカー管理業務のPT.ULURU BALI(インドネシア共和国、同99%)の連結子会社2社。

【ビジョン : 人のチカラで世界を便利に】

同社は「人のチカラで世界を便利に」というビジョンを掲げ、2005年に創業した。同社が考える「人のチカラ」とは、“Web上にネットワークされた世界中の人の英知・マンパワー”。昨今、インターネットやパソコンの普及によって、クラウドワーカー、子供が小さくて外に働きに出られない主婦、あるいは家族に介護が必要で外に出られない方や障害を抱えている方等が、場所や時間に捕らわれる事なく働く機会を得られるようになってきた。企業も、こうした新しい労働力を活用する事で人手不足の解消につなげる事ができる。

こうした「人のチカラ」を活用できる仕組みをつくり、今までにない便利なサービスを世の中に提供する事で社会に貢献していきたい、という思いがビジョンに込められている。

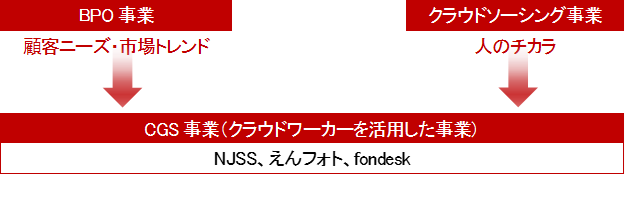

1-1 事業内容

事業はCGS事業、BPO事業、及びクラウドソーシング事業に分かれる。クラウドワーカーを活用した「CGS事業」は、クラウドワーカーという新しい労働力を活用して、今までにない価値を提供している。CGS事業を支えているのが、CGSを創出するクラウドワーカーのプラットフォーム「クラウドソーシング事業」、CGSを生み出すために顧客ニーズ・市場トレンドをつかむアンテナ役「BPO事業」であり、この3事業がシナジーを生み出している。

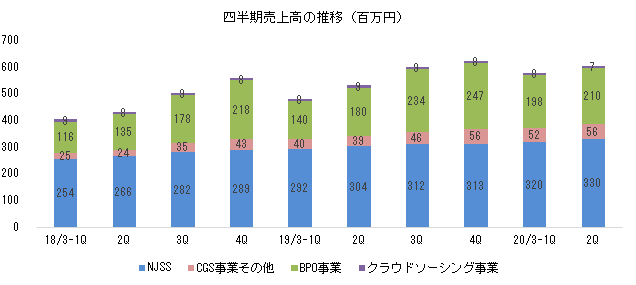

CGS事業については、「NJSS(エヌジェス)」と「CGS事業その他」に分けてセグメント情報を開示しており、19/3期の売上構成比は、NJSS54.5%、CGS事業その他8.2%、BPO事業35.8%、及びクラウドソーシング事業1.6%。

(同社資料を基に作成)

NJSS

同社がクラウドワーカーへインターネット上に公示される約7,600の官公庁・自治体・外郭団体の入札・落札案件情報の収集を発注。この情報を集約して入札・落札案件情報のデータベースを構築し、クライアントへ提供している。継続課金型のストックビジネスで、高い限界利益率を誇るB2B向けSaaS型ビジネスである。

巨大マーケット「入札市場」の動向

中小企業庁「官公需契約の手引き」を基にした同社の資料によると、全国の官公庁や自治体からは、毎年約100万件の入札案件が発注されており、契約金額にすると22兆円超。その6割超が中小企業との契約で成立していると言う。ただ、国の各機関及び自治体は合わせて約7,600機関あり、その入札情報は、それぞれのWebサイトにばらばらに公示されている。毎日7,600のWebサイトを確認する事は物理的に難しいため、ほとんどの企業は機会損失を起こしている。同社は、そこに着目し、約7,600のWebサイトに公示される入札情報を全て収集して、一つのデータベースにして企業に提供している。

尚、入札と言うと、建設・土木工事のイメージが強いが、入札市場での建設・土木等の工事案件は金額ベースで全体の約4割にとどまり、残りの6割は物品・役務の案件であると言う。

NJSSの強み

同社以外にも、入札・落札案件情報を提供している企業はあるようだが、システムクローラー(Webサイト情報を収集するための自動巡回ロボット)によるテキスト情報の収集が主であり、この場合、スキャナーで読み込み画像化されたPDFデータ等の入札・落札情報については対応できない。一方、「NJSS」では、クラウドソーシング・プラットフォーム「シュフティ」のクラウドワーカーが手作業で収集を行うため画像情報の収集(テキスト化)が可能。収集した情報は企業にリアルタイムで通知され、検索もできる。

また、入札情報と共に落札情報も集めているため、過去情報のデータベースも充実している。入札は毎年同じ時期に同じような案件が出るが、去年はどの企業がいくらで落札したのか等を調べる事ができ、入札価格を検討する際の判断材料にもなる。

クラウドワーカーが自宅で自分のパソコンで仕事をするため投資負担が軽い事も強み。クラウドワーカーに対しては、クラウドソーシング業界の平均的な報酬よりも高い報酬を継続的に提供している。

NJSSのポテンシャル

19/3期末のNJSSの有料契約件数は3,028件。落札実績のある企業は全国で約40万社(2019年NJSSデータベース)あり、NJSSの有料契約件数はこの約0.8%に過ぎない。また、全省庁統一資格保有企業数約7万社(総務省「平成30年度行政事業レビューシート」)に対しても約4%にとどまり、有料契約件数の拡大余地は大きい。

(同社資料を基に作成)

CGS事業 その他

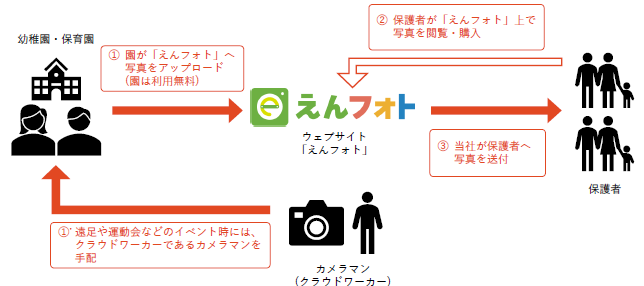

保育園・幼稚園向けの写真販売管理システム「えんフォト」やコール代行サービス「fondesk」等、クラウドワーカーを活用した新規事業の創出・育成を行っている。「えんフォト」では、同社がクライアントからオーダーを受けて「シュフティ」のカメラマンを保育園・幼稚園に派遣し写真を撮影。撮影した写真をオンラインで販売している。

一方、「fondesk」は、月1万円から使えるスマートな電話番サービス。同社がクライアントからのオーダーを受けて「シュフティ」のクラウドワーカーに在宅でのコール受電・架電業務を発注する。土地代等の固定費を抱える事がなくコストを抑えられるため(コールセンター投資が不要)、比較的安価でクライアントに受電・架電サービスを提供できる。Feasibility Studyとして行っていた「フレックスコール」(2017年5月、サービス開始)の名称を「fondesk」に変更し、2019年2月にサービスを開始した。中小企業やスタートアップ企業、税理士事務所等の士業を中心に契約が増加している。

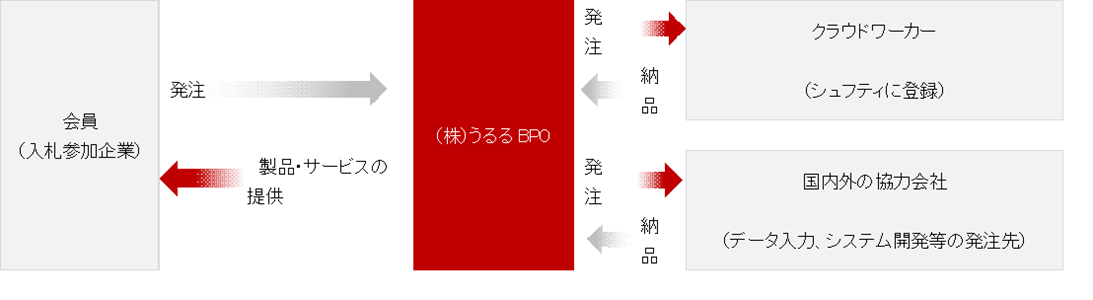

BPO事業

一部をクラウドワーカーに発注し、それ以外は国内外約100社のパートナー企業を活用して、クライアントのアウトソーシング・ニーズに対応している。業務内容は、データ入力・集計、スキャン、データクレンジング、データ収集、OCR処理、DM発送代行、コールセンター代行、事務局運営代行、ECサイト運営代行、システム開発等。特に、紙面情報の電子化を行うスキャンやデータ入力に強みを有する。スキャン業務のみ自社センターで実施しており、それ以外の業務は国内外の協力会社やクラウドワーカーが対応している。

|

業務内容 データ入力、スキャン、データクレンジング、データ収集、OCR処理、DM発送代行、コールセンター業務、事務局運営代行、ECサイト運営代行、システム提供 |

|

・スキャン業務のみ自社センターにて実施 ・そのほかの業務国内外の協力会社やクラウドワーカーのディレクションに特化 |

(同社資料を基に作成)

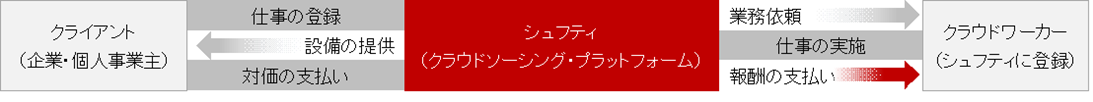

クラウドソーシング事業

業務をアウトソーシングしたいクライアントと、在宅等で時間や場所の制約なく仕事をしたいクラウドワーカーをマッチングするサービスとして、クラウドソーシング・プラットフォーム「シュフティ」を運営。同事業はCGS事業を展開する上での基盤事業として位置付けられている。自社でクラウドソーシングサイトを運営している事はCGS事業における大きな強みとなっている。40 万人超のクラウドワーカーを有する。

(同社資料を基に作成)

2.2020年3月期第2四半期決算概要

2-1 上期連結業績

|

|

19/3期 上期 |

構成比 |

20/3期 上期 |

構成比 |

前年同期比 |

|

売上高 |

1,016 |

100.0% |

1,184 |

100.0% |

+16.5% |

|

売上総利益 |

717 |

70.6% |

803 |

67.8% |

+12.0% |

|

販管費 |

514 |

50.6% |

761 |

64.3% |

+48.2% |

|

営業利益 |

203 |

20.0% |

41 |

3.5% |

-79.6% |

|

経常利益 |

202 |

20.0% |

40 |

3.4% |

-80.3% |

|

親会社株主帰属利益 |

142 |

14.0% |

12 |

1.1% |

-90.9% |

* 単位:百万円

前年同期比16.5%の増収、同79.6%の営業減益

売上高は前年同期比16.5%増の11億84百万円。SaaS型サブスクリプションモデルのNJSSが同9.1%増加し、BPO事業は大口案件の獲得が進み同27.2%増と伸び、両事業の売上が計画を上回った。

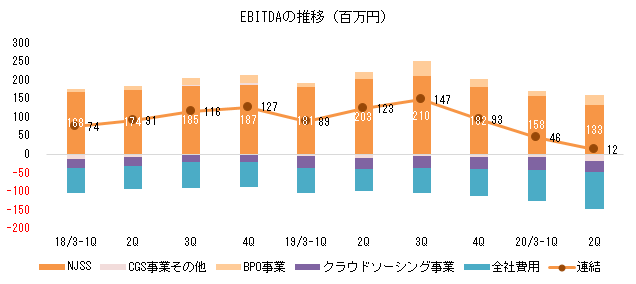

利益面では、同社が重視しているEBITDAが57百万円と同72.6%減少し、営業利益も41百万円と同79.6%減少した。売上構成比の変化による原価率の上昇を吸収して売上総利益が8億03百万円と同12.0%増加したものの、中期経営計画の下、採用が計画通りに進んだ事による人件費の増加や広告宣伝費の増加で販管費が7億61百万円と同48.2%増加した。上期末の従業員数は164名と前年同期末(117名)との比較で47名増加した。

BPO徳島センターが稼働開始

契約書等のスキャン案件の伸びに対応すべく、2019年4月に徳島県小松島市にスキャン専門のセンターを稼働させた。スキャン業務を東京勝どきセンターから徳島県小松島市へ移管したもので、利益率向上に向け効率化を図ると共にコスト削減を進めていく考え。

2-2 四半期業績

|

|

19/3-1Q |

2Q |

3Q |

4Q |

20/3-1Q |

2Q |

前年同期比 |

前四半期比 |

|

売上高 |

482 |

533 |

602 |

625 |

579 |

604 |

+13.4% |

+4.4% |

|

売上総利益 |

347 |

369 |

407 |

404 |

385 |

417 |

+13.1% |

+8.4% |

|

販管費 |

262 |

251 |

267 |

318 |

347 |

414 |

+64.7% |

+19.4% |

|

営業利益 |

85 |

117 |

140 |

85 |

38 |

3 |

-97.2% |

-91.3% |

|

EBITDA |

89 |

123 |

147 |

93 |

46 |

12 |

– |

– |

|

売上総利益率 |

72.0% |

69.3% |

67.7% |

64.7% |

66.5% |

69.1% |

– |

– |

|

販管費率 |

54.4% |

47.2% |

44.3% |

51.0% |

60.0% |

68.5% |

– |

– |

* 単位:百万円

第2四半期(7-9月)は前年同期との比較で13.4%の増収。サブスクリプションモデルであるNJSS(9%増)が順調に成長する中、大口案件の寄与でBPO事業(17%増)が伸びた。

前四半期との比較では4.4%の増収。期初計画では横ばいを想定していたNJSSの売上がARPUの上昇で3%増加した他、大口案件の獲得が想定以上に進んだBPO事業の売上も6%増加した。

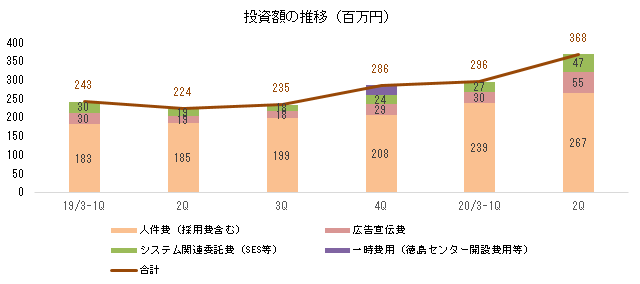

利益面では、NJSSを中心に、期初計画に沿って投資が実施された事で、営業利益、EBITDA共に、前年同期比・前四半期比で減少した。投資の大半は、採用費を含む人件費であり、次いで広告宣伝費、SES(常駐型の業務委託契約エンジニア)等のシステム関連委託費。NJSSのシステムリニューアルを行っており、社内のエンジニアに加え、SESや外注エンジニアを活用している。開発は順調だ。

下期も、人員増に伴う人件費、広告宣伝費を中心とした販管費の増加を見込んでいる。

2-3 事業別の動向

NJSS

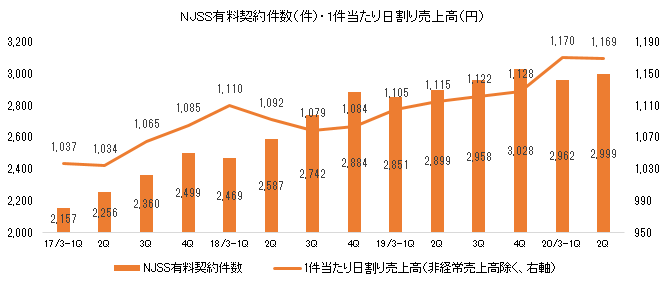

NJSSのサブスクリプション売上高は、有料契約件数×ARPU(一件当たり日割り売上高)。例年通り第1四半期は有料契約件数が前四半期比で減少したものの第2四半期には増加に転じ、前期から取り組んでいる顧客単価向上施策の成果でARPUも向上した。同社は客単価の引き上げ、言い換えると、優良なユーザーの獲得に注力しており、下のグラフの通り、前年同期は1,115円だった1件当たり日割り売上高(単価)が1,169円に上昇した。有料契約件数も2,899件から2,999件に増加した。

尚、下期の施策となるが、10月下旬から12月初旬にかけて、タレントを起用した映像プロモーション施策を試験的に実施する(30秒と15秒のCMを制作し、タクシー広告、トレインチャンネル、テレビ東京で放映する)。

|

媒体 |

メニュー |

出稿期間(予定) |

|

タクシー広告 |

GROWTH (国際自動車、大和自動車交通、グリーンキャブ、チェッカーキャブ、寿交通、東京都個人タクシー協同組合) |

10月下旬から12月初旬 |

|

電車広告 |

Tokyo Metro Vision (東京メトロのドア・窓上部のサイネージ:銀座線、東西線、千代田線、南北線、丸ノ内線、日比谷線、有楽町線、副都心線、半蔵門線) |

11月初旬から中旬 |

|

テレビCM |

テレビ東京CM枠(ワールドビジネスサテライト、ガイアの夜明け、カンブリア宮殿、モーニングサテライト、その他テレビ東京番組内) |

11月中旬 |

(同社資料より)

えんフォト

えんフォトは幼稚園・保育園と保護者の手間を大幅に削減する写真販売システム。園のイベント時にクラウドワーカーをカメラマンとして手配する事で付加価値を提供している。この上期は前年同期比38%の増収となる等、高い成長が続いており、同社は手応えを感じている。

成長を加速させるため、卒園アルバムやフォトブック製作機能付加といったプロダクトの開発投資を行っており、下期入りした10月21日に卒園アルバム制作サービス「えんアルバム」をリリースした。フォトブック製作機能の新規開発といったプロダクトの開発投資と共に、「えんアルバム」のブラッシュアップに取り組んでいく考え。

(同社資料より)

Fondesk(フォンデスク)

Fondeskはクラウドワーカーを活用した「月1万円から使えるスマートな電話番サービス」として、企業の代表電話の一次受電をクラウドワーカーが代行している。スタートアップ段階の事業であり、プロダクトマーケットフィットも途上にある他、単価のフィックスもこれからだが、SNS等を通じた口コミにより、スタートアップやベンチャー企業を中心に順調に契約が増加している。

(同社資料より)

2-4 財政状態及びキャッシュ・フロー(CF)

財政状態

|

|

19年3月 |

19年9月 |

|

19年3月 |

19年9月 |

|

現預金 |

3,065 |

3,105 |

未払法人税等 |

118 |

38 |

|

売上債権 |

160 |

140 |

前受金 |

541 |

680 |

|

流動資産 |

3,326 |

3,386 |

有利子負債合計 |

202 |

179 |

|

有形固定資産 |

119 |

121 |

負債 |

1,315 |

1,317 |

|

投資その他 |

44 |

155 |

純資産 |

2,204 |

2,374 |

|

固定資産 |

192 |

304 |

負債・純資産合計 |

3,519 |

3,691 |

* 単位:百万円

第2四半期末の総資産は前期末との比較で1億72百万円増の36億91百万円。借方では長期前払費用の増加(44百万円→1億10百万円)で投資その他が増加し、貸方では未払法人税等が減少する一方、前受金や純資産が増加した。前受金の増加はNJSSの契約件数及び契約当たりの契約期間増加によるもの。NJSSでは、原則として、契約時に利用代金を前受金として受領し、利用期間に応じて日割りで売上を計上している。自己資本比率64.3%(前期末62.6%)。

キャッシュ・フロー(CF)

|

|

19/3期 上期 |

20/3期 上期 |

前年同期比 |

|

|

営業キャッシュ・フロー(A) |

86 |

112 |

+25 |

+30.1% |

|

投資キャッシュ・フロー(B) |

-38 |

-49 |

-11 |

– |

|

財務キャッシュ・フロー |

-1 |

-22 |

-20 |

– |

|

現金及び現金同等物期末残高 |

2,554 |

3,080 |

+525 |

+20.6% |

* 単位:百万円

税引前利益(2億02百万円→40百万円)が減少する一方で法人税等の支払い(△20百万円→△1億07百万円)が増加したものの、前受金が増加した事に加え、前年同期は一時的な支出(1億70百万円)があった事等もあり、営業減益ながら、営業CFは1億12百万円と前年同期の実績を上回った。前年同期はクラウドソーシング事業における決済代行業者変更に伴う預け金の増加による一時的な支出があった(1億70百万円のCFのマイナス要因)。

3.2020年3月期業績予想

3-1連結業績

|

|

19/3期実績 |

構成比 |

20/3期予想 |

構成比 |

前期比 |

|

売上高 |

2,243 |

100.0% |

2,314 |

100.0% |

+3.1% |

|

営業利益 |

429 |

19.1% |

-366 |

– |

– |

|

経常利益 |

428 |

19.1% |

-367 |

– |

– |

|

親会社株主帰属利益 |

257 |

11.5% |

-389 |

– |

– |

*単位:百万円

前期比3.1%の増収、3億66百万円の営業損失(前期は4億29百万円の利益)予想

通期の業績予想に変更はなかった。大規模な体制変更に着手するため売上高を保守的な予想にとどめており、CGS事業その他の売上増を見込むものの、NJSSやBPO事業の売上の見通しを前期並みにとどめた。損益面では、BPO事業で原価率の高い案件が増加するため、売上総利益が前期比微増にとどまる中、人件費、システム開発のための業務委託費、NJSSのデータベース構築に伴う業務委託費、新体制構築費用、及び広告宣伝費等で販管費が前期比74~75%増加する見込み。広告宣伝費については、既に説明した通りCMの放映が計画されている。

4.中期経営計画(20/3期~24/3期)

【コンセプト : 短期的な利益追求ではなく、積極的に投資を実行し、さらなる成長と中長期的な企業価値の向上】

3つの課題を解決する事で、企業価値の向上を図る。3つの課題とは、高いチャーンレート(解約率)によるNJSS契約純増数の鈍化、「NJSS」への売上・利益依存、及び低利益率になりがちなBPO市場。高いチャーンレートはSaaS事業の宿命であり、同社に限った事ではないが、チャーンレートが一定の場合、順調に新規契約を獲得できても、いずれ解約数が獲得数と等しくなる時期が来る。純増を続けるためには、チャーンレートを下げていく必要がある。また、「NJSS」の売上・利益への依存度の高さも課題であり、「NJSS」以外のCGSの育成を急ぐ必要がある。加えて、BPO市場が低利益率になりがちであるという点。通常、BPOの利益率は1桁台前半。同社は10数%の高い利益率を維持しているが、収益性改善の努力を惜しめば、いずれ利益率が低下するリスクがある。

これらの課題に取り組む事で、「NJSS」の継続成長、ストックビジネスとなる新規CGSの創出・育成、BPOの高利益率化につなげていく考えで、最終の24/3期に売上高48億円(19/3期22.4億円)、EBITDA15億円(同4.5億円)の達成を目指している。

4-1 NJSSの継続成長

17/9期以降、チャーンレートが一定の中、累積契約数の増加に伴う解約の増加で純増数が鈍化する傾向が出てきた。SaaSの宿命でもある課題に直面している事が要因であり、次の成長期に向けた変革が必要と考えている。チャーンレートの高止まりの原因は営業体制とプロダクトにある、というのが同社の考え。営業体制の面では、新規契約数を追求した結果、契約数は増加したが既存顧客に対するフォローが手薄になった。一方、プロダクトの面では、2008年のリリースから抜本的なシステムの回収がなされず、顧客の要望に応えたタイムリーなサービスの改善ができていなかった。このため、営業プロセスの最適化とプロダクトのリニューアルという2つの施策を実施する。

営業プロセスの最適化とプロダクトのリニューアル

営業プロセスの面では、SaaSビジネスにより適した営業プロセスを導入し、総受注額の増加とレベニューチャーンの改善を図る。一方、プロダクトの面では、リニューアルにより、顧客にとってより依存度の高いサービスを実現し顧客への提供価値を高める。

これまでは、各部門が自部門のKPIに注力し継続的に改善してきたが、結果として部分最適となっていた。加えて、人員不足で課題解決も先送りになっていた。今後は中期経営計画での取り組みを通して、組織とKPIを改変する事で営業プロセスを全体最適化し事業価値の向上を図ると共に、人員を増強して営業プロセス最適化のPDCAを継続的に行っていく。具体的には、部門間で関連するKPIを設定する事で全体最適化を図り、契約総受注額の最大化につなげる。また、付加価値の提供が可能な高単価顧客を優先的にサポートし、継続化とアップセルを進め、レベニューチャーンの改善を図る。

4-2 ストックビジネスとなる新規CGSの創出・育成

「えんフォト」と「fondesk」の2事業を新規CGSの柱として投資を行い、ストックビジネスとして育成する(「fondesk」は立ち上げたばかりであり、現状は「えんフォト」が売上の大半を占めている)。「えんフォト」は既に黒字体質が定着しているが、今後の成長のために先行投資を実施する。一つは、保育園の運営管理システムの開発である。今、保育園では写真だけでなくICT(情報通信技術)のニーズが高まっており、ICT関連の投資には国から補助金を受ける事もできる。また、卒園アルバム制作サービスやフォトブック制作機能の開発を進め、売上の幅・チャネルを広げていく。

一方、本格的な立ち上げから日が浅い「fondesk」に関しては、ユーザー獲得のためのマーケティング施策のトライアル、サービス運営におけるオペレーション体制の充実、及びサービス改善のためのシステム投資等を実施し、マーケティング費用やシステム開発費用が発生する。

4-3 BPOの高利益率化

BPO市場は巨大市場であり、収益を考えなければ、売上を伸ばす事は難しくない。しかし、中期経営計画においては、トップラインの引き上げよりも、営業体制とサービス提供体制の見直しによる利益率の改善に力を入れる。営業体制の見直しでは、スキャン業務時のOCRによる検索用データ付加等、見積を提示する際のアップセル提案を強化する。サービス提供体制の見直しでは、メイン業務の1つであるスキャン業務を、東京勝どきセンターから2019年4月に稼働した徳島スキャンセンターに移管し効率化とコスト削減を図る他、外注の発注先選定時の基準を明確化しディレクション・フローを改善する事で効率化を図る。

4-4 数値目標

全社

|

|

19/3期実績 |

20/3期予想 |

21/3期目標 |

22/3期目標 |

|

24/3期目標 |

|

売上高 |

22.4億円 |

23.0億円 |

– |

33.0億円 |

|

48.0億円 |

|

EBITDA |

4.5億円 |

-3.0億円 |

0 |

4.0億円 |

|

15.0億円 |

|

EBITDA倍率 |

20% |

|

– |

12% |

|

32% |

|

期末従業員数 |

130名 |

177名 |

– |

– |

|

196名 |

20/3期の売上高は23億円と、ほぼ横ばい。1年間を要する大規模な体制変更に着手する。24/3期目標の48億円の達成に向け、トップラインの引き上げよりも、体制変更の確実な完了を最優先する。

一方、20/3期のEBITDAは諸々の体制強化・投資によって3億円の赤字となる見込み。21/3期はプラスマイナスゼロ、22/3期は4億円を計上し、24/3期は15億円を目指す。「NJSS」において、セールス部門、カスタマーサクセス部門、及びプロダクトリニューアルを行うエンジニア部門を中心に増員を計画している他、データベース設計やCRM・SFA連携投資、更には、検索・案件管理分析機能のアップデートを行う。また、「えんフォト」において、卒園アルバム制作サービスやフォトブック制作機能の開発を進める他、「fondesk」において、ユーザー獲得のためのマーケティング施策、サービス運営におけるオペレーション体制の充実(人員増強)、及びサービス改善のためのシステム投資等を行う(マーケティング費用やシステム開発費用が発生)。

従業員数については20/3期に47名の増員を行う予定だが、その後は、緩やかな増員にとどまり、21/3期から24期末にかけては20名程度の増員にとどまる。

NJSS

|

|

19/3期実績 |

20/3期予想 |

21/3期目標 |

22/3期目標 |

23/3期目標 |

24/3期目標 |

|

売上高 |

12.0億円 |

12.0億円 |

14.0億円 |

17.0億円 |

19.0億円 |

21.5億円 |

|

EBITDA |

7.8億円 |

3.0億円 |

6.5億円 |

9.0億円 |

11.0億円 |

13.5億円 |

|

期末従業員数 |

33名 |

61名 |

– |

– |

– |

54名 |

CGSその他

|

|

19/3期実績 |

20/3期予想 |

|

22/3期目標 |

|

24/3期目標 |

|

売上高 |

1.8億円 |

2.0億円 |

|

6.0億円 |

|

13.0億円 |

|

EBITDA |

-0.2億円 |

-1.0億円 |

|

0.0億円 |

|

5.0億円 |

|

期末従業員数 |

20名 |

21名 |

|

– |

|

31名 |

BPO

|

|

19/3期実績 |

20/3期予想 |

|

22/3期目標 |

|

24/3期目標 |

|

売上高 |

8.0億円 |

8.0億円 |

|

9.0億円 |

|

12.0億円 |

|

EBITDA |

0.9億円 |

1.0億円 |

|

1.5億円 |

|

3.0億円 |

|

期末従業員数 |

50名 |

54名 |

|

– |

|

70名 |

クラウドソーシング事業はCGS事業のためのプラットフォームとしての位置付けであり、中期経営計画の5年間で大きな動きはない。基本的には19/3期(売上高0.4億円、EBITDA△1.2億円)比で横ばいと考えている。

4-5 株主還元

現状では、主力事業である「NJSS」及び新規CGSの投資余地が大きいうえ、会社法上の同社単体配当可能利益が19/3期末時点で約1億円にとどまる。このため、中期経営計画を達成し、24/3期以降に配当を目指したい考え。中期経営計画達成時には、「NJSS」の安定成長と、「えんフォト」・「fondesk」の第2、第3の柱への成長により、他の新規CGSやクラウドソーシングへの投資を行ってもなお、配当可能利益が相当程度蓄積されている、としている。

5.今後の注目点

同社は、「人のチカラで世界を便利に」というビジョンを掲げて、2005年にマンションの1室から創業した。20年後の2040年の日本の生産年齢人口は今よりも20%減少すると試算されており、45年後の2065年には40%の減少が見込まれると言う。日本政府は労働人口の減少を生産性の向上でカバーするべく働き方改革を進めている。こうした中、同社が取り組もうとしているのが、育児で外に働きに出られない主婦の労働力やすき間時間を使った労働力の活用。インターネットやパソコン、スマートフォンが普及しているため、場所や時間にとらわれない就業のインフラも整ってきている。強みである在宅ワーカー活用のノウハウを活かしてCGSの展開により労働力を供給する事で、収益を拡大させると共に社会貢献していく考えだ。中期経営計画の進捗に期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

8名、うち社外2名 |

|

監査役 |

3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2019年06月26日)

基本的な考え方

当社を含むうるるグループは、「人のチカラで 世界を便利に」をコーポレート・ビジョンとしており、コーポレート・ガバナンスを「コーポレート・ビジョンの達成を通じ、持続的な成長を実現するための基盤」と位置づけています。

コーポレート・ガバナンスの実践・強化により経営の透明性・公正性・迅速性の維持・向上を図り、「お客さま」「取引先」「社員」「株主」「社会・地球」という全てのステークホルダーとの対話を通じて、中長期的な企業価値および株主価値の最大化に努めます。併せて、社会の公器としての責任を果たし、各ステークホルダーへの価値の分配の最適化をめざします。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの「基本原則」を全て実施しております。

<参考:CSR活動>

うるるグループCSR基本方針

うるるグループ(以下、うるる)は企業理念である『世界に期待され 応援される企業であれ』に基づき、企業ビジョンである『人のチカラで世界を便利に』の実現のために、今までに無い新たな価値を提供し、クラウドワーカー・お客様・社員・社会その誰もが笑顔でいられるような世の中を目指しています。このような世の中を実現するために、うるるの社員一人ひとりが社会の課題に真摯に向き合い、社会貢献活動に積極的に関わってまいります。

クラウドワーカーに対し、時間や場所に捉われない新たな働き方を通じ、報酬の提供だけでなく、生きがいややりがいを届けることで、物・心ともに豊かな生活を実現いたします。

お客様に対し、クラウドワーカーという新たな労働力を活用し、今までにない価値を提供することで、すべてのお客様の課題の解決に貢献いたします。

社員に対し、うるるを自己実現の場として活用してもらい、社員とその家族の生活を豊かにします。また、雇用を生み出すことで、社会や経済の発展に寄与いたします。

社会に対し、『人のチカラ』を活用できる仕組みをつくり、今までにない便利なサービスを世の中に提供することで、社会に貢献していきます。また、責任ある社会の一員として、健全な経営と事業活動、また社会貢献活動を実施することで、社会や経済の発展に寄与いたします。