(4634:東証1部) 東洋インキSCHD 増収増益予想 積極的投資へ

| 今回のポイント |

|

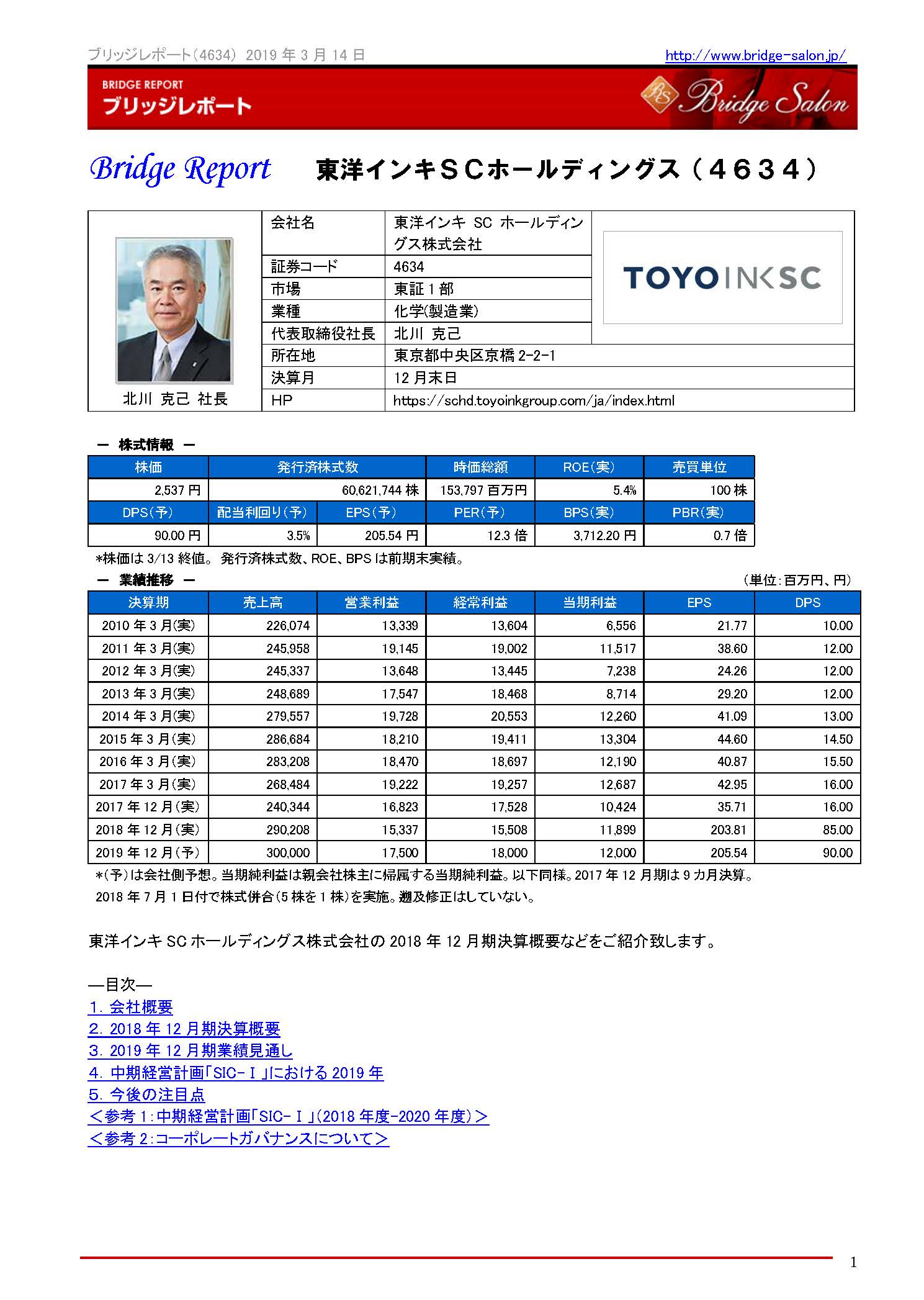

・18年12月期の売上高は前年同期間比3.6%増の2,902億円。色材・機能材、ポリマー・塗加工、パッケージが堅調。アジア中心に海外販売が拡大し、出荷数量が増加した。ただ、年後半にかけ中国市場およびスマートフォン市場減速の影響を受けた。営業利益は同25.3%減の153億円。販売数量増、価格改定のプラス要因はあったが、ナフサ価格上昇に伴う溶剤など原材料価格高騰、販売価格下落が影響し減益となった。・19年12月期の売上高は前期比3.4%増の3,000億円の予想。今期も色材・機能材、ポリマー・塗加工、パッケージは増収。営業利益は同14.1%増の175億円の予想。引続き原材料価格高騰の影響はあるが、販売数量増、価格改定の浸透、コストダウンなどでカバーし増益へ。全セグメント増益を見込んでいる。配当は5円増配の90.00円/株を予定。予想配当性向は43.8%。

・18年12月期の営業利益増減要因予測では、原材料価格高騰による影響はマイナス20億円という予想であったが、実際にはマイナス55億円と前期減益の最大の要因となってしまった。販売数量の増大や価格改定の浸透は堅調に進めることができているだけに、短期的には今期はマイナス16億円と見込んでいる原材料価格高騰をどうやって吸収していくのかをウォッチしていきたい。一方中期的には、前期十分に実行できなかった各種投資を積極的に進め、IoT、5G、環境といった成長キーワードに関連する製品をどれだけスピーディーに市場投入していくことができるのかを注目したい。 |

| 会社概要 |

|

国内印刷インキ首位。インキ製造の原材料である顔料や樹脂加工技術を活かし、液晶用カラーフィルター材料、電磁波シールドフィルムなど多角的に製品を展開。国内外66社の連結子会社、9社の持分法適用関連会社でグループを構成。世界22か国の拠点を基盤に様々な国や地域で事業を展開(2017年12月末)。

社員一人一人が革新的に発想し、科学的に実行、加えてそれぞれの活動を連鎖させることで生活者・生命・地球環境の持続可能性向上に貢献していくことをコンセプトとした長期構想「Scientific Innovation Chain 2027 (SIC27)」の下、2027年に向け持続的成長を可能にする企業体質への変革を目指している。【沿革】 1896年(明治29年)、創業者 小林鎌太郎が東京日本橋で個人経営の「小林インキ店」を開業したのが始まり。1907年(明治40年)に東洋インキ製造株式会社に改組。明治期に入り、読売新聞(1874年創刊)、朝日新聞(1879年創刊)を始めとした多数の新聞や雑誌が創刊されたほか、富国強兵の下、教育水準向上のための教科書の制作を始めとした政府関係の印刷物も増加し印刷用インキの需要は急拡大していった。 当初は輸入品が中心であったが、良質な国産インキへの転換が国策として推し進められる中、高い技術力を持った同社は、民間印刷会社に加え、大蔵省印刷局を始めとした政府機関への納入も拡大し、輸出も増加した。また、原材料の顔料・樹脂から印刷用インキまでの一貫製造にもいち早く取り組んだこと、創業時から、印刷会社最大手の1社となった凸版印刷株式会社との関係が深かったことなども成長の背景として挙げられる。関東大震災、太平洋戦争といった困難な時期を切り抜け、戦後高度経済成長期に再び急成長を遂げ、1961年(昭和36年)東証2部上場を経て、1967年(昭和42年)、東証1部に上場した。 印刷インキにとどまらず、顔料、樹脂など原材料の生産・加工で培った多様な技術を活かし、液晶フィルム部材など他分野に事業領域を拡大している。グループ力の拡大とさらなる成長のため2011年(平成23年)持株会社制度に移行し、社名を東洋インキSCホールディングス株式会社とした。 【経営理念など】

この理念体系は理念カード(クレド)として全社員が常に携帯し、毎週部単位で行われる5分間ミーティングで読み合わせ、ディスカッションを行うなどして繰り返し確認し、より深い理解、実践を図っている。 【市場環境】

一方、海外、特に新興国では、紙を対象物とした印刷(オフセット印刷)、食品パッケージなど主にフィルムを対象物とした印刷(グラビア印刷・フレキソ印刷)、共に今後の成長が予想されており、同社もその需要取り込みに注力している。 (印刷会社と印刷インキ会社)

同社の顧客である印刷会社は印刷インキを購入して印刷を行うが、単純に印刷インキと紙をセットして機械を動かせば印刷できるというものではない。印刷会社が直面する「初めての紙を使用する際のインキの選択」、「特別な色を出す」、「今まで以上の高級感を出す」といったニーズや、印刷効率の向上や環境対策といった課題に対し、印刷インキ会社は顧客ニーズに合致した新製品の紹介や、様々なアドバイスを印刷会社に提供している。 ◎同業他社

【事業内容】

この3つの原材料を混ぜ合わせて各種インキを製造する際に高度な分散技術が必要となる。

◎事業セグメント

印刷インキの主たる原材料である有機顔料を母体として、色材技術、有機化学合成技術、高度な分散技術との融合によって様々な分野で使用される材料を提供している。中でもインキや塗料の製造で蓄積された技術の結集によるナノレベルの分散加工技術から、さらに機能を高めた液晶カラーフィルター材料を生み出した。

中核素材の機能性樹脂にさまざまな機能を付与した製品を開発している。長年にわたって培われた独自技術を用いて新たな機能を創造し、エレクトロニクス、エネルギー、ヘルスケア関連などの分野において、新たな需要の開拓、市場の創造を目指している。

グラビア印刷、フレキソ印刷、スクリーン印刷などの、パッケージ向け印刷用インキおよび機器を取り扱っている。

創業以来の中心セグメント。紙への印刷に使用する印刷インキが中心製品。 ◎海外展開

一般的に日本企業が目標とすべきと言われている8%へ達するために一段の収益性および効率性の改善が望まれる。 【特徴と強み】 ②優れた課題解決能力 ③環境に対する取り組み ④経営戦略の独自性 |

| 2018年12月期決算概要 |

増収減益 増収減益売上高は前年同期間比3.6%増の2,902億円。色材・機能材、ポリマー・塗加工、パッケージが堅調。アジア中心に海外販売が拡大し、出荷数量が増加した。ただ、年後半にかけ中国市場およびスマートフォン市場減速の影響を受けた。 営業利益は同25.3%減の153億円。販売数量増(+17億円)、価格改定(+12億円)のプラス要因はあったが、ナフサ価格上昇に伴う溶剤など原材料価格高騰(-55億円)、販売価格下落(‐14億円)が影響した。

☆色材・機能材関連事業 (化成品) (表示材料) (着色剤) ☆ポリマー・塗加工関連事業 (塗工材料) (接着剤) (塗料樹脂) ☆パッケージ関連事業 (軟包装材) (建材) ☆印刷・情報関連事業 (オフセットインキ) (機能材インキ)

現預金増などで流動資産は前期末に比べ94億円増加。株価下落による投資有価証券の減少などで固定資産は同146億円減少し、資産合計は同51億円減少の3,745億円となった。買入債務の増加等で負債合計は同21億円増加の1,507億円。利益剰余金は増加したが円高により為替換算調整勘定がマイナスに転じたことなどから純資産は同72億円減少の2,238億円となった。

17/12期は9カ月決算であるため単純な増減比較はできないが、フリーCFはプラスを継続し、キャッシュポジションは上昇した。 (4)トピックス 低環境負荷にとどまらない、環境と長期的に調和できる技術・製品・サービスの開発を通じて持続可能な社会の実現に貢献していくという考えの下、下記のような具体的な取り組みを進めている。

また、SDGs(持続可能な開発目標)に関しては、特に事業活動と関わりの深い12の目標について、CSR の重要課題と関連づけて取り組んでいく。

|

| 2019年12月期業績見通し |

増収増益 増収増益売上高は前期比3.4%増の3,000億円の予想。今期も色材・機能材、ポリマー・塗加工、パッケージは増収。 営業利益は同14.1%増の175億円の予想。引続き原材料価格高騰の影響(16億円)はあるが、販売数量増(37億円)、価格改定の浸透(14億円)、コストダウン(10億円)などでカバーし増益へ。全セグメント増益を見込んでいる。 配当は5円増配の90.00円/株を予定。予想配当性向は43.8%。 為替は1USD=110円(前期平均110.4円)、1EURO=130円(同130.0円)、1RMB=17.円(同16.5円)の前提。

(3)新規事業創出へ向けた投資

今期は、国内においてはラミネート接着剤やヘルスケア関連、欧州地区では機能材インキ関連、中南米ではメキシコ新工場建設、中国においては江門工場の移設等を計画している。 |

| 中期経営計画「SIC-Ⅰ」における2019年 |

|

中期経営計画SIC-Iは東洋インキグループの持続的成長の礎を創り上げる期間であり、 2年目にあたる2019年は既存事業の変革と新事業領域の拡大を推進する年と位置付けている。

◎新事業領域の拡大 (製品例) 事業セグメント全般を通して、IoTやモビリティ、エネルギー・環境関連などの成長市場に事業領域を拡大するとともに、データサイエンス活用による生産や管理体制の見直しも含め、グループ全体でサイエンス・カンパニーとしての飛躍を目指す。 |

|

| <参考1:中期経営計画「SIC-Ⅰ」(2018年度‐2020年度)> |

|

持続的な成長を実現する2027年に向けた10年の長期構想「Scientific Innovation Chain 2027 (SIC27)」の下、3年ごと3段階の中期経営計画に落とし込み、課題と役割を明確にし、目指す未来に向けて着実に行動していこうと考えている同社は、第1段階である「中期経営計画SIC-Ⅰ(2018-2020年度)」を今期スタートさせた。<基本方針>

テーマは「挑戦を繰り返す。」 更なる100年レンジでの持続的成長の礎を創り上げる期間と位置付け、変革のための施策を立て続けに打つ。 ① 成長に向けた既存事業の変革と新事業への挑戦 ② 持続可能性向上に向けたモノづくり革新の推進 ③ 経営基盤の刷新 <数値目標>

◎投資計画

戦略的投資枠とは、後述する重点ドメイン拡大や新規事業創出のための変革に向けた投資枠で、計画達成に向けた、人材・技術投資など各種取組みをこの枠内で実行していく。 <主要施策> ■新製品の拡大 【1-2新事業への挑戦】

以下、4つのビジネスに注力する。 [センサー関連ビジネス] [生活余熱関連ビジネス] [ヘルスケア関連ビジネス] [天然素材関連ビジネス] ②持続可能性向上に向けたモノづくり革新の推進 ③経営基盤の刷新 |

| <参考2:コーポレートガバナンスについて> |

◎コーポレートガバナンス報告書 ◎コーポレートガバナンス報告書最終更新日:2018年12月26日 <基本的な考え方> この実現のために、 <実施しない主な原則とその理由>

|

パートナーとの共存共栄によるグローバル・サプライチェーンの構築

パートナーとの共存共栄によるグローバル・サプライチェーンの構築