主要アセットクラスのパフォーマンスを検証する

市川レポート(No.634)主要アセットクラスのパフォーマンスを検証する

- 2018年の主要アセットクラスのパフォーマンスは通年で低調だったが、9月末まではリスクオンの動き。

- その後、世界的な景気減速への強い懸念が生じ、12月末までの3カ月で一気にリスクオフへ転換。

- 2019年の年初はリートが好調、世界景気への警戒が残るなか、配当収入重視の投資家が増加。

2018年の主要アセットクラスのパフォーマンスは通年で低調だったが、9月末まではリスクオンの動き

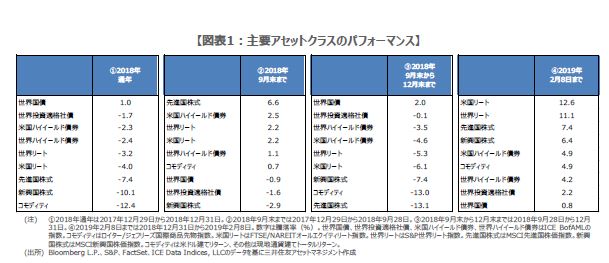

今回のレポートでは、主要アセットクラスのパフォーマンスについて、2018年と2019年の年初の実績を検証します。まず、2018年通年の動きをみると、パフォーマンスの高い順に、国債、投資適格社債、ハイイールド債券、リート、株式、コモディティとなっており、明確なリスクオフ(回避)の傾向が確認できます(図表1の①)。国債以外のアセットクラスは通年で下落しており、2018年は厳しい運用環境でした。

しかしながら、9月末までの騰落率に目を向けると、先進国株式が+6.6%、米国ハイイールド債券が+2.5%、世界リートが+2.2%となる一方、世界国債は-0.9%、世界投資適格社債は-1.6%となっており、おおむねリスクオン(選好)の傾向にあったことが分かります(図表1の②)。したがって、主要アセットクラスのパフォーマンスの悪化は、年末の3カ月に集中したことになります。

その後、世界的な景気減速への強い懸念が生じ、12月末までの3カ月で一気にリスクオフへ転換

そこで、2018年の9月末から12月末までの期間において、主要アセットクラスのパフォーマンスを確認すると、高い順に、国債、投資適格社債、ハイイールド債券、リートなどとなっています(図表1の③)。つまり、通年とほぼ同じ順序となり、一気にリスクオフの動きに転じたことが分かります。特に先進国株式は、9月末まで+6.6%で推移していましたが、9月末から12月末までの3カ月間で-13.1%となり、急落しました。

この3カ月で、世界の株式市場が大きく下落した背景には、世界的な景気減速への強い懸念があったと推測されます。具体的には、米国で財政刺激効果が剥落し、景気循環がピークアウトするという不安や、米国による制裁関税の影響で、中国経済が減速に向かうという不安などです。ここに、原油価格の下落も加わり、投資家心理が急速に冷え込んでしまったとみられます。

2019年の年初はリートが好調、世界景気への警戒が残るなか、配当収入重視の投資家が増加

ただ、2019年に入り、金融市場は落ち着きを取り戻しつつあります。2月8日までの動きをみると、パフォーマンスの高い順に、リート、株式、ハイイールド債券などとなっており、リスクオンの傾向が確認できます(図表1の④)。また、投資適格社債や国債の低調なパフォーマンスは、世界的な景気減速に対する過度な悲観論が幾分修正されたことを示唆していると思われます。

リートが相対的に選好されているのは、世界景気への警戒が依然残るなかで、株式の値上がり益(キャピタルゲイン)よりも、配当収入(インカムゲイン)を重視する投資家が増えたためとみられます。また、先進国や新興国の株式が一段高となるには、米中貿易摩擦問題や、英国の欧州連合(EU)離脱問題が進展し、世界景気の先行きが見通しやすくなることが必要で、それまではリート優位の状況が続きやすいと考えられます。

(2019年2月12日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会