日経平均株価がPBR1倍割れとなる状況とは?

市川レポート 日経平均株価がPBR1倍割れとなる状況とは?

- PBR1倍未満の株価は1株当たり純資産よりも株価が安い状況だが個別銘柄ではめずらしくない。

- 日経平均のPBR1倍割れはまれだが、2008~2009年、2011~2012年では長期間みられた。

- 1倍割れは金融危機が背景なら長期化も、単に景気先行き懸念によるものなら一時的の可能性。

PBR1倍未満の株価は1株当たり純資産よりも株価が安い状況だが個別銘柄ではめずらしくない

今回のレポートでは、日経平均株価と株価純資産倍率(PBR)との関係について考えます。PBRとは、株価が1株あたり純資産の何倍かを示す指標で、数値が小さいほど株価は割安とみなされます。1株あたり純資産は、企業の総資産から負債を差し引いた正味の財産である純資産(通常は前期の実績値)を、企業の発行済み株式数で割ることによって求められます。

したがって、PBRが1倍に満たない株価は、企業が解散して負債を返済した後に残る正味の財産よりも株価が安いということになります。本来は異常な状態といえますが、日本株でPBR1倍割れの銘柄はめずらしくありません。一般的には、企業規模が大きく、また純資産も厚い一方、産業としては成熟している銘柄に、PBRの1倍割れが多いように思われます。

日経平均のPBR1倍割れはまれだが、2008~2009年、2011~2012年では長期間みられた

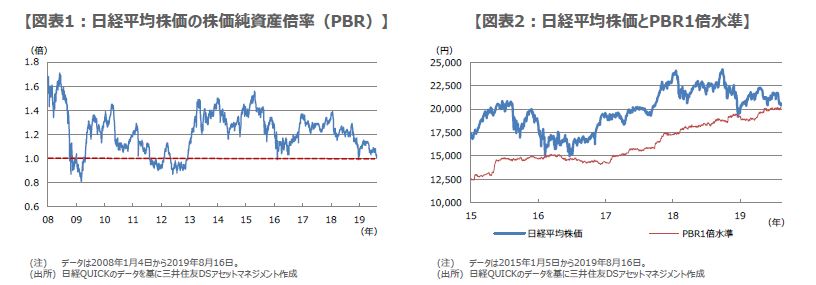

ただ、個別銘柄と異なり、225社で構成される日経平均株価のPBRが1倍を割り込むのはまれなことで、ここ数年では2016年2月12日と2018年12月25日の2回だけです。いずれも0.99倍をつけましたが、1倍割れは長期化せず、一時的な動きにとどまりました。しかしながら、時期をもう少しさかのぼると、PBR1倍割れが比較的長く続いた期間があります(図表1)。

具体的には、①2008年10月10日から2009年4月28日までの期間、②2011年8月9日から2012年2月7日までの期間、③2012年5月7日から12月11日までの期間です。それぞれにおいて、日経平均株価のPBRが1倍を割り込んだ営業日数を合計すると、①は103営業日、②は117営業日、③は150営業日となります。これをみる限り、日経平均株価のPBR1倍割れは、長期にわたって起こり得るということになります。

1倍割れは金融危機が背景なら長期化も、単に景気先行き懸念によるものなら一時的の可能性

①の背景には「リーマン・ショック」があり、サブプライムと呼ばれる信用力の低い層向けのローンが証券化されて金融機関に拡散し、世界的に信用収縮と景気後退の波が広がった時期でした。また、②と③の背景には「欧州債務危機」があり、南欧諸国の財政赤字が深刻化し、それらの国々の国債を保有する金融機関への懸念が急速に高まった時期でした。(②は東日本大震災によるセンチメントの悪化も影響したとみられます。)

一方、2016年の1倍割れは中国の景気減速と原油安への懸念、2018年は米中貿易摩擦問題への懸念が、それぞれ主因でした。つまり、PBRの1倍割れは、金融危機によるものなら長期化し、景気先行き懸念によるものなら一時的にとどまる傾向があると考えられます。今回は後者の要素が強いため、日経平均株価のPBR1倍水準(現状20,000円近辺)は、比較的強いサポートラインになると思われます(図表2)。なお、PBR1倍水準は緩やかな上昇過程にありますが、これは日本株の評価が少しずつ改善していることを意味しています。

(2019年8月19日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会