アムンディ・米国経済レポート 2017年6月 景気の行方と金融政策の影響について

- 金融緩和が徐々に修正される中、米国景気は緩やかながらも息の長い拡大が続くと見込まれます。

- 低インフレが長引く中で、連銀の資産が圧縮される一方、利上げは慎重が期されることも有り得ます。

- 市場の利上げ見通しはやや慎重に過ぎ、FOMCメンバー見通しとの間に落ち着くと予想されます。

景気拡大は先行きペースアップし長期化の様相?

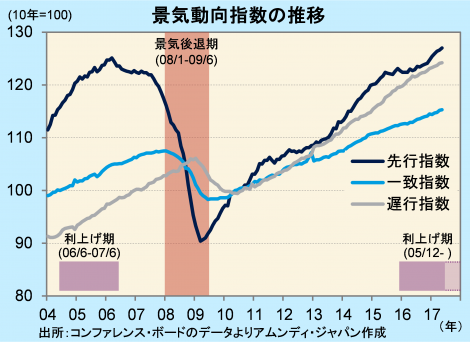

米国景気は、個々の経済指標の単月の動きで楽観的な見方、慎重な見方が様々に出ています。しかし、景気拡大のトレンドは揺らいでいません。景気動向指数(景気循環に対して先行、一致、遅行する傾向のある複数の経済指標を合成し、景気の全体的な方向性を見る指標)によると、先行指数(景気循環に対して半年程度先行)は、16年秋以降加速し、むしろ、景気拡大は先行きペースアップし、長期化することが示唆されています。

こうした状況を受け、6月13-14日に開かれたFOMC(米連邦公開市場委員会)では、今年2回目の利上げが実施され、加えて連銀(米連邦準備銀行)の国債、機関MBS(政府機関発行のモーゲージ証券)保有残高の圧縮を年内にも開始することが表明されました。

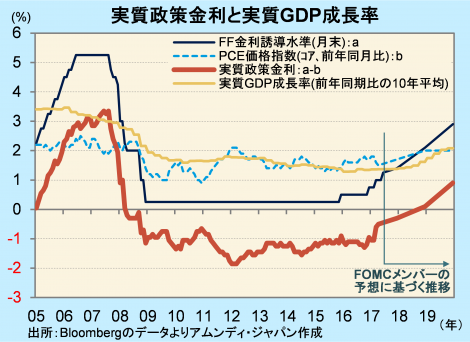

金融政策と景気との関係は、政策金利からインフレ率を差し引いた実質政策金利と、実質GDP成長率との関係から推測できると考えられます。実質政策金利が実質GDP成長率のトレンド(ここでは実質GDP成長率の10年平均。以下、成長トレンド)近辺に達すると、1~2年内には景気がピークアウトする傾向があります。

FOMCメンバーの見通しによると、17~19年の実質GDP成長率は+2%程度(a)、インフレ率は18年に目標近辺に到達し、FF金利は19年末までに3%程度(b)まで引き上げられるとされています。これに基づくと、実質政策金利は19年末で約1%(b-a:3-2=1)になります。同時点の成長トレンド(+2.1%)を大きく下回り、景気失速リスクは小さく、むしろ景気拡大の長期化が示唆されます。

資産圧縮と対米債券投資の影響:米ドル中立&米金利上昇?

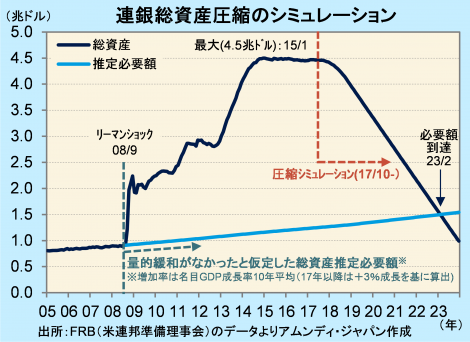

一方、金融政策の景気や市場に対する影響として、連銀の総資産圧縮を考慮する必要があると思われます。連銀の総資産は、最初の3カ月は国債+機関MBSで毎月100億ドル圧縮、その後3カ月毎に100億ドル増やし、最終的には毎月500億ドル圧縮と予定されています。

10月から総資産圧縮を開始した場合、23年2月に必要総資産額とほぼ一致し、圧縮は終了すると試算されました。開始から約5年半後です。必要総資産額は、金融危機を背景に大量の資金供給を始めた直前の08年8月を基準とし、名目成長トレンド(名目GDP成長率の10年平均)を増加率として算出しました。

約5年半という期間は、量的金融緩和によって総資産が増加した期間(08年8月~15年1月〔総資産額が最大となった月〕)より短く、債券市場への供給圧力(金利上昇要因)や、資金供給の縮小(ドル高要因)が気になるところです。

加えて、考慮すべきことは、海外投資家の対米債券投資に対するスタンスの変化です。民間部門による、09年以降の対米債券投資は17年4月までの累計で約2.8兆ドルでした。海外投資家は、日本とユーロ圏の中長期金利がマイナスに落ち込む中、利回り獲得のため、米ドル建て債券への投資を増やしました。ところが、年明け後にはユーロ圏で金融緩和縮小が始まる可能性が出てきており、欧州投資家が投資資金の一部をユーロ建て債券へシフトさせることが考えられます。これは、ドル安および米金利上昇の要因と考えられます。FRBの総資産圧縮が市場に与える影響も合わせて考えると、ここ数年連動性を高めている米ドル相場と米長期金利の方向性が異なってくることも考えられます。

市場は利上げ見通しに慎重過ぎ?

連銀の総資産圧縮の動きや、低インフレから抜け出せない状況から、市場は今後の利上げに対して慎重な見方をしています。FF金利先物市場、国債利回りを基にした、19年末までのFF金利に対する市場のコンセンサスを見ると、19年12月時点はそれぞれ1.6%、1.7%となっており、現在の誘導水準1.0-1.25%を基準にすると、せいぜい年1回の利上げにとどまるとの見方です。

しかし、FOMCメンバーのFF金利見通しは、総資産圧縮を表明した声明文と共に発表されたものであり、総資産圧縮を前提としたものと思われます。インフレ率の見通しにある程度開きがあるとしても、19年末の水準が両者で1%超開いていることは、今後この見方がどこかに収れんしていく過程で、市場が何らかの影響が出ることを想定する必要がありそうです。

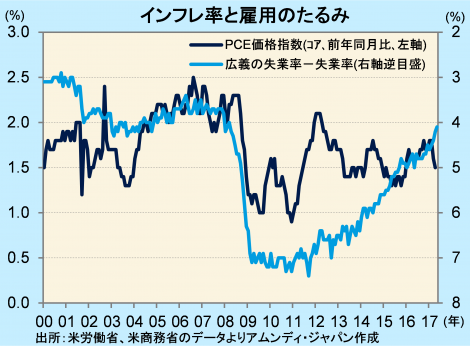

確かに、インフレ率は当局の目標である+2%を前に足踏み状態であり、総資産圧縮開始の影響も踏まえると、利上げに慎重になるのもうなずけます。一方、イエレンFRB議長が注目していた、長期失業や高いパートタイム比率などがなかなか解消しない状態を指す「雇用のたるみ」は、今やほぼなくなり、足元の雇用環境は賃金、ひいてはインフレ率をいつ押し上げてもおかしくない状況です。この状態で、利上げに慎重になれば、逆に景気を刺激することにつながり、労働需給がさらにひっ迫し、インフレ圧力を結果的に高めることも考えられます。

FRBの執行部レベル(イエレン議長、フィッシャー副議長、ダドリーNY連銀総裁)では、正常化を着実に進めることが適切との発言が最近目立っています。冒頭で触れた、FF金利を2%超まで引き上げても、成長トレンドに対してまだ余裕があることを前提にした発言と思われます。ちなみに、アムンディでは、今年中にもインフレ率は目標水準を達成すると予想しており、1年後のFF金利誘導水準は1.5-1.75%、FOMCメンバー見通しと市場コンセンサスとの中間辺りです。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会