ECB理事会について~今後の市場展望

- 政策金利は据え置きでしたが、資産購入額を6000億ユーロ拡大し、購入期間も半年延長しました。

- 2020年後半以降は景気急回復も、「コロナ前」に戻るのは2022年末で、金融緩和は長期化しそうです。

- ユーロ、長期金利は経済正常化を織り込んで「コロナ前」を回復し、動きが落ち着いていくと見込まれます。

金融緩和は長期化

4日、ECB(欧州中央銀行)は定例理事会を開き、政策金利を据え置きました(主要オペ金利:0%)。一方、現在実施しているPEPP(パンデミック緊急購入プログラム)については、現行の7500億ユーロから6000億ユーロ増額し、1兆3500億ユーロとしました。また、これまで年内としていた購入期間を半年間延長し、2021年6月末までとしました。

ECBは今後、月1000億ユーロのペースで残高を積み上げるとしており、今後予想される、各国の国債発行増加に対する需給の下支えとなることが期待されます。ECBは今後の経済情勢次第で、さらに増額することも示唆しています。

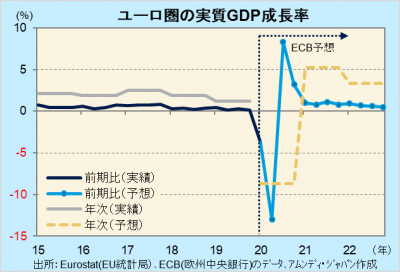

同日、ECBは経済見通しを発表しました(四半期毎)。実質GDP成長率は、2020年-8.7%(3月時点+0.8%)、2021年+5.2%(同+1.3%)、2022年+3.3%(同+1.4%)でした。この見通しに基づくと、ユーロ圏の経済規模が「コロナ前」である2019年末の水準に戻るのは2022年末と計算されます。この間、雇用環境の悪化やインフレ率の低下などが避けられず、金融政策は、量的な部分の縮小はあっても、緩和的なスタンスは基本的に変わらないと見込まれます。

大きな反動の後は?

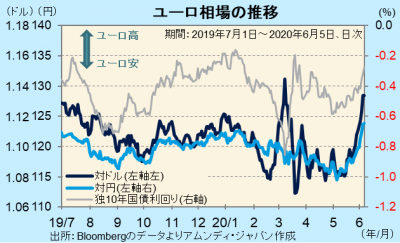

ユーロ相場は、5月最終週に入って、上昇傾向を強めました。景気の先行き対する安心感が世界的に高まったため、「有事のドル高」が剥落し、ドルが全面安になったことが影響しました。ユーロが上昇すると同時に、債券市場ではドイツ国債の利回りが上昇する一方、リスク環境の改善で、イタリアやスペインなどの周辺国国債の利回りは低下し、両者の差が縮小しています。

市場は、経済正常化を急速に織り込む展開となりましたが、ユーロ相場も長期金利も「コロナ前」水準をほぼ取り戻しており、上昇余地はさすがに狭まってきたのではないか考えます。今後は、米国との金融政策や景気動向と対比しつつ、少し落ち着いた相場展開になっていくと予想されます。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会