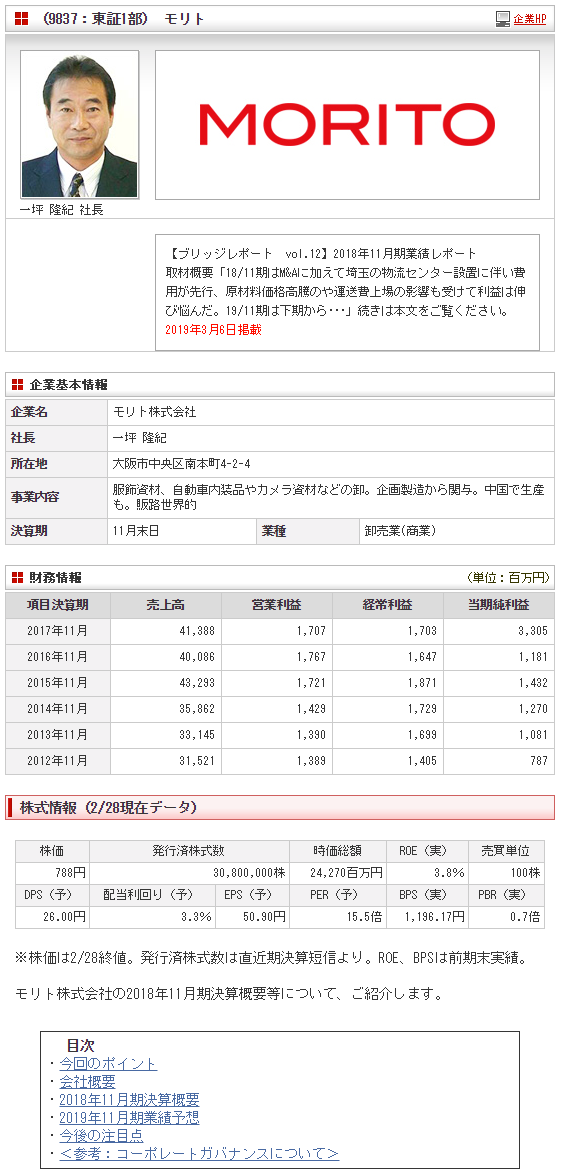

(9837:東証1部) モリト 原材料費・運送費増も、営業・経常益は堅調

| 今回のポイント |

|

・18年11月期の売上高は前期比6.2%増の439億43百万円。日本、欧米は増収もアジアが減収。粗利額は同6.0%増加、原材料価格高騰などの影響を受けて売上総利益率は若干の低下。運送費を中心とした販管費が6.9%増加し、営業利益は同1.0%増の17億25百万円。経常利益は同5.1%増の17億90百万円。為替差損が拡大したものの持分法による投資利益が拡大した。

・19年11月期は売上高が前期比7.0%増、営業利益は同10.1%増の予想。19年6月1日を目途に持株会社体制への移行を予定している。新体制の下、20年11月期を初年度とする次期中期経営計画を策定し、よりスピード感を持って積極的な事業拡大を目指す。為替レートは111.88円/USDの前提。「配当性向50%以上(普通配当)、DOE1.5%維持」の基本方針の下、19年11月期の配当は、年間合計26.00円/株の予想。予想配当性向は51.1%。 ・18年11月期は運送各社の運賃の値上げによる運送費の増加および持株会社体制への移行に伴う準備費用が先行、原材料価格高騰の影響も受けて利益は伸び悩んだ。19年11月期は下期から持株会社へ移行する。新たなグループ体制は、より経営戦略機能を強化させ、経営の意思決定を迅速化させ、グループシナジーも最大化出来るようになるだろう。株価は全体の株式市場にあわせて軟調な展開。PBRは0.6倍となっている。世界景気の減速感が漂う中、安定して黒字を確保、ディフェンシブ性を兼ね備えた同社だけに割安感の強い水準といえるだろう。 |

| 会社概要 |

|

靴・衣類などに紐を通す穴に取り付ける環状の金具である「ハトメ」をはじめとし、ホック、マジックテープ®などの服飾の付属品や、自動車の内装品等の企画・開発から製造に加え、卸・流通までを一貫して手掛ける専門商社。

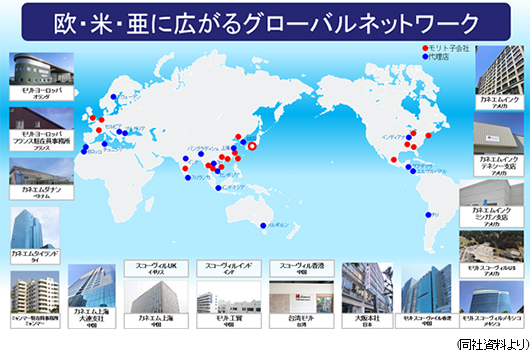

創業100年を超す歴史の中で培われた高い信頼性、高シェア、グローバルネットワークなどが強み。 2018年11月末現在、連結子会社は国内7社、海外13社の合計20社、持分法適用関連会社は国内に1社。【沿革】 大阪の呉服商で奉公人として働いていた創業者・森藤寿吉氏が、1908年(明治41年)に独立し、ハトメ、ホックの仲買商「森藤商店」を一人で開業。大正時代に入りファッションの洋装化が進むのに伴い、靴の需要も拡大し、急成長を遂げる。1937年にはホックをスマトラ、ジャワへ、靴ひもをヨハネスブルグ(南アフリカ)、イギリスへ輸出するなど国際化も進めた。太平洋戦争後は、カラーナイロンファスナーやマジックテープ®の販売を開始したほか、1990年代に入り汎用資材の拡販を目指し、自動車の内装品、カメラのストラップなど生活産業資材関連事業にも進出し事業ドメインを拡大した。海外事業も積極的に展開。1989年、大阪証券取引所第2部に上場し、2013年7月の東証・大証の統合に伴い東京証券取引所第2部に移行。2016年12月、東証1部に上場した。

【ビジョンなど】 2.経営理念

3.経営ビジョン 4.企業行動指針 【事業内容】

2018年11月期の売上構成比44%。

2018年11月期の売上構成比42%。

2018年11月期の売上構成比14%。 【特長と強み】 ②多くのアイテムで高いシェア

③グローバルネットワーク

同社ではグローバル成長企業を目指しグローバルな生産拠点、販売網の拡充とグローバル経営を支える内部体制の構築を進めている。これが計画通りに進捗し、より強固なグローバルネットワークが構築されれば、同社の競争優位性は一段と強固なものとなるだろう。 【ROE分析】 17年11月期のROEが大幅に上昇したのは、土地売却による特別利益の計上で当期純利益が大きく増加したため。 |

| 2018年11月期決算概要 |

増収、原材料高騰の影響や輸送費増などを吸収し営業・経常増益を確保 増収、原材料高騰の影響や輸送費増などを吸収し営業・経常増益を確保売上高は前期比6.2%増の439億43百万円。日本、欧米は増収もアジアが減収。粗利額は同6.0%増加、原材料価格高騰などの影響を受けて売上総利益率は若干の低下。運送費を中心とした販管費が6.9%増加し、営業利益は同1.0%増の17億25百万円。経常利益は同5.1%増の17億90百万円。為替差損が拡大したものの持分法による投資利益が拡大した。 四半期純利益は同62.0%減の12億57百万円。前期32億92百万円を計上した固定資産売却益が縮小した。

◎日本 ◎アジア ◎欧米

資産合計は前期末比45億86百万円増加の480億59百万円。

営業CFは、6億26百万円の収支プラス(前期は18億2百万円の収支プラス)となった。これは主に、税金等調整前当期純利益の獲得によるもの。 (4)トピックス 同社の100%子会社であるモリトジャパン株式会社(分割準備会社)との間で吸収分割契約を締結し、会社分割の方式により持株会社体制へ移行する。 <持株会社体制への移行目的> ① グループ経営戦略機能の強化 ② 権限と責任の明確化による意思決定の迅速化 ③ グループシナジーの最大化 |

| 2019年11月期業績予想 |

19/11期も増収増益予想 19/11期も増収増益予想売上高が前期比7.0%増の470億円、営業利益は同10.1%増の19億円を見込む。19年6月1日を目途に持株会社体制への移行を予定している。新体制の下、20年11月期を初年度とする次期中期経営計画を策定し、よりスピード感を持って積極的な事業拡大を目指す。為替レートは111.88円/USDの前提。 「配当性向50%以上(普通配当)、DOE1.5%維持」の基本方針の下、配当は、中間・期末共に13.00円/株の年間26.00円/株の予想。予想配当性向は51.1%。 |

|

| <参考:コーポレートガバナンスについて> |

◎コーポレートガバナンス報告書 ◎コーポレートガバナンス報告書更新日:2019年2月28日 <基本的な考え方>

|