循環回復力を強める米国経済、蔓延する構造悲観論とは裏腹に~QEの有効性を主張するFRBに説得力あり~

【投資ストラテジーの焦点(297号)】

(1) 高値恐怖心こそ相場が若い証拠

蔓延する警戒論、高値恐怖症

米国株式が史上最高値を更新し続け、債券利回りが大きく低下し、リスクテイク地合いが強まっている。ボラティリティ指数(VIX)は空前の水準まで低下し、絶好の投資環境が現出している。企業は余剰資金と低金利を活用し空前のM&Aブームが起きつつある。その追い風を受けモルガン・スタンレー、ゴールドマン・サックスなどの投資銀行の好決算が相次いでいる。しかしそれにしては市場参加者は著しく警戒的である。経済と市場にネガティブシ ョックを与えるブラックスワン待望論が強く、地政学不安、新興国特に中国経済不安、QE出口の不安、などネガティブニュースが喧伝されるが、それらはこれまでのところ、空振りに終わっている。

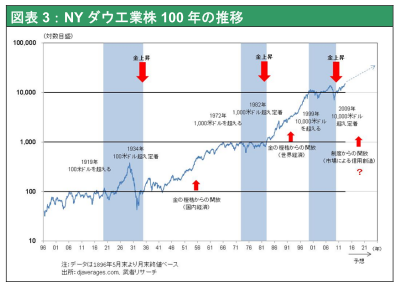

悲観するのは尚早、というより的外れであろう。図表1に見るボラティリティ(VIX)指数は直近 1995-96年、2005-06年に匹敵する最低水準まで低下しているが、両期間ともに強気相場の入り口であり、ピーク形成と暴落が起きたのはその3~5年後のことであった。VIX 指数が過去最低水準まで低下したということは、危機シグナルではなく強気相場が始まった兆しと考えるべきではないだろうか。確かに図表2に見るように米国株式は2009年3月以降5年、上昇を続けている。殊にQE3が開始された2012年11月以降は全くの調整なしの棒立ちに近い上昇であり、高所恐怖症にかられるのは当然である。しかし、図表3の対数目盛による110年間の長期トレンド(傾斜が成長率を示している)を見ると、今の動きが過去の強気相場と比べて決して極端でないことが分かる。警戒心が異常に強いことそのものが、 強気相場がまだまだ若いことを示唆している。

(2) 長期停滞論が懸念する現実

悲観材料にされる経済構造論の噴出

高値恐怖心を正当化するかのような経済悲観論が論壇を徘徊している。トマ・ピケティ氏の資本主義は格差拡大を必然とするという「21世紀の資本論」や、ローレンス・サマーズ氏の「長期停滞論(Secular stagnation)」が、著者の本意から離れて、悲観主義正当化の材料にされている。筆者はそうした構造的認識は、問題点はあるものの、 正当で意義のある議論だと考えている。筆者は両氏の主張する「格差」と「需要不足」というに現状認識に同意するが、それこそが株式強気相場の条件を作っていると考える。そしてもし数年後に空前の株高が実現したとしたら、 その先は想像がつかない将来が待っているだろう。バブル形成と崩壊、大繁栄の両方が可能であり、その運命は間違いなく政策が分岐を分かつと考える。しかしいずれにせよしばし、株高が続く可能性が高いと思われる。

リーマン・ショック後の成長屈折は解決できるのか

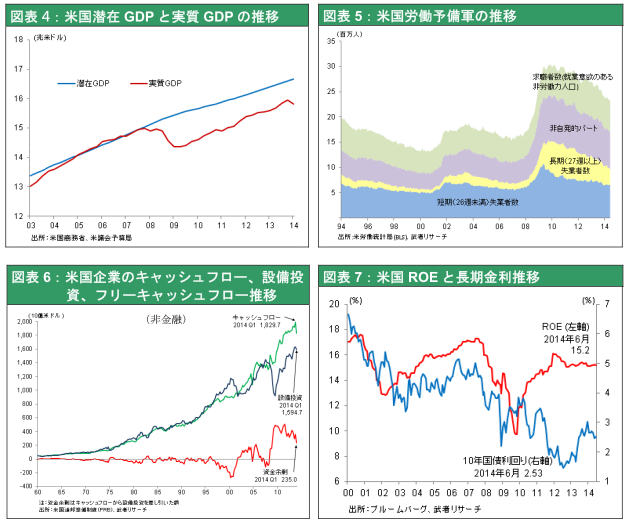

図表4に見るようにリーマン・ショック以降、米国経済はそれまでの成長軌道を下回り続けている。それが労働と 資本における大幅な余剰発生と同時に進行している(図表5米国での広義の失業者=労働予備軍推移参照)。その原 因は何か、それがどれほど深刻なものかを巡って議論が分かれている。この成長率の下方屈折に対する評価は大きく以下の4つに分かれるだろう。

① 金融政策によって治癒できるとする評価、

② 非金融政策(財政政策、税制、制度改革)によって治癒できるとする評価、

③ 当分治せない構造的なものとする評価、

④ 治癒が不可能な宿命的なものとする評価、

である。①、②であれば、適切な政策によって完全雇用と高成長が復元できるので、明るい展望が描ける。③であ れば、市場は当分不安定であろう。④であればいずれ更なる経済金融危機に見舞われることになる。サマーズ氏の 主張は金融政策のみでは困難だが、財政、税制改革、規制緩和などによる民間の投資促進が行われれば「長期停滞」 からの脱却が可能だとする②の見方であり、株式悲観論に与する議論ではない。

構造論が問題とする「需要不足」「格差」は正当な懸念

ピケティ氏の主張、「資本主義の下では資本のリーターン(r)が経済成長(g)より大きくなり格差拡大に帰結する」 という議論は常に正しいかどうかは疑問が多いところであるが、米国経済の現状はまさにそのとおりである。企業部門と富裕層に使いきれない資本余剰が蓄積され、需要創造の好循環に結び付いていていない。図表6によって米国の企業部門のフリーキャッシュフローを見ると、2000年以降、恒常的な余剰が定着していることが分かる。また 図表7で利潤率の代表としてのROEと利子率の代表としての長期金利(10年国債利回り)を見ると、リーマン・ ショック以降、両者のかい離が顕著となっている。企業が高収益を上げているのに投資・消費需要が十分に高まらず、資金需要を喚起できず低金利が続いていると言う現実が如実に示されている。

ピケティ氏は、長期的には資本に対する累進課税による所得の再配分によって現状の是正が可能とする、②、③の立場のようである。しかし、短期的にはピケティ氏の見る現実、つまり資本の余剰と高利潤の共存は、投資のリターンが高く、投資のコストが著しく低いのであるから株高材料と言うほかはない。

(3) FRB が主張する金融政策の有効性に説得力あり

サプライサイドに働きかける新たな金融政策 QE

それらの構造論に対する米国中央銀行FRB(イエレン議長)の立場は、①である。困難の原因が何であるかの特定はできないにしても、対症療法としてのQE(量的金融緩和)は大きな成果をもたらし続けてきたし、現在も更なる改善が進行している。FRBの最近の見解はリーマン・ショックという需要ショックが供給サイドに履歴効果を与え、潜在成長率を引き下げた。つまり金融危機と需要の急収縮が、①設備投資下落、②生産性低下、③労働(求職) 意欲の喪失、④自然失業率の引き上げなどにより、供給力に打撃を与えた。故に、金融政策は本来需要政策ではあっても、現在は供給力を押し上げる効果が期待でき、それは潜在成長率を押し上げる、という主張である。

景気は若い、循環回復で金余り・人余りは解消できる

そこで米国経済の現状を分析すると、FRBの主張に説得力があることが分かる。以下に見るように米国経済は、リ ーマン・ショック後の後遺症により循環的回復が極めてスローであり、本来の景気回復が実現していない。いわば、 景気サイクルがいまだに4~5インニングにとどまっており、経済拡大がピークを迎える9インニングまではまだ相当の時間的余地があると考えられる。それは、①住宅、設備投資において大きな未充足の潜在需要を抱えていること、②賃金上昇がピックアップし始めたところであり、家計所得を押し上げる好循環はむしろこれからであること、着実に進む雇用拡大も家計所得を押し上げること、③信用循環(クレジットサイクル)面でも、景気年齢は極めて若いこと、の3つの側面から明らかである。サマーズ氏が主張するような政府の関与と劇的なイノベーションが無くても、ペントアップ需要だけで経済拡大の余地が十分に大きい局面と言える。

(4) 景気サイクルはまだ若い、住宅・設備投資、労働所得(雇用+賃金)に アップサイド大

住宅需要にアップサイドの余地

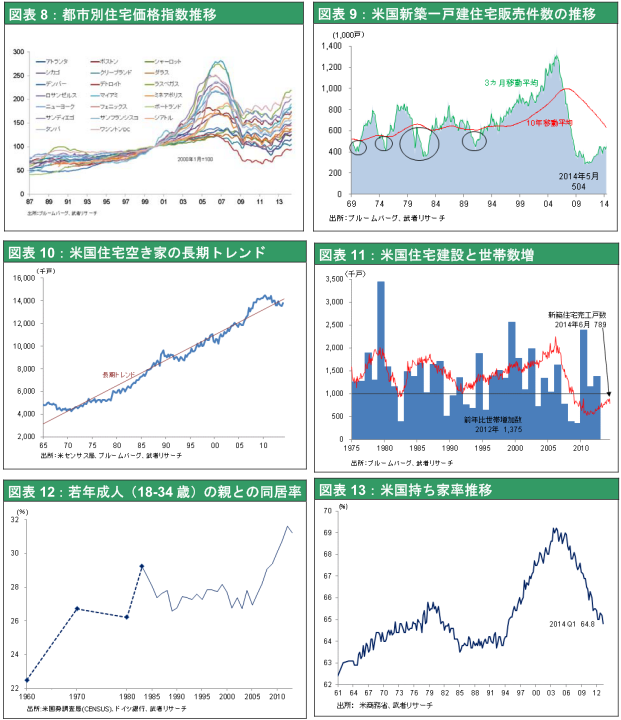

2011 年以降、住宅価格が底入れ回復に転じているにもかかわらず(図表 8)、新築一戸建住宅販売は極めてスローである(図表 9)。この新規供給不足が住宅ストックの需給を大きく改善している。①空き家の減少と長期トレンドからの下方かい離(図表 10)、②世帯増加を下回り続ける新規供給(図表 11)、③親との同居比率の増加(18-34 歳の若年成人)(図表 12)、④持ち家比率の急低下→潜在的持ち家需要の高まり(図表 13)、などのすべては住宅新 設需要が十分蓄積されていることを示している。

設備投資にもアップサイドの余地

設備投資対GDP比率も回復しているとはいえ、過去と比較すると依然低水準にとどまっている。しかし、①稼働率が回復してきたこと(図表 14)、②設備の老朽化が進み更新需要が高まっていること(図表15)、③製造業の国内回帰が見られていること(長期減少傾向にあった製造業雇用が2011年から拡大に転じている)、など需要要因は大きく積み上がっている。すでに設備投資の先行指標非国防資本財受注(航空機除く)は過去ピークを越えてきた(図表16)。

図表17は米国の景気循環とそれに連動して動いてきた裁量的支出対GDP比率である。裁量的支出(耐久財消費+住宅投資+民間設備投資)は不要不急の支出であるので、景気が落ち込んだり先行き見通し難の時には大きく絞られ、逆に好況場面では大きく拡大するという形で、景気循環の波を作っている。この裁量的支出GDP比率がリー マン・ショック後、戦後最低まで低下し、戦後最大のリセッションをもたらした。今それが回復に転じてはいるものの、その水準はなお過去の景気のボトムレベルにあることが分かる。特に、大幅に低下した住宅投資対GDP比率はその後の低迷も顕著であり、住宅バブル崩壊の後遺症が深刻であることがうかがわれる。以上より、裁量的支出はようやく回復の緒についたばかりであり、循環的回復の余地は十分に大きいと言える。

雇用と賃金に大幅な改善の余地→家計所得の加速へ

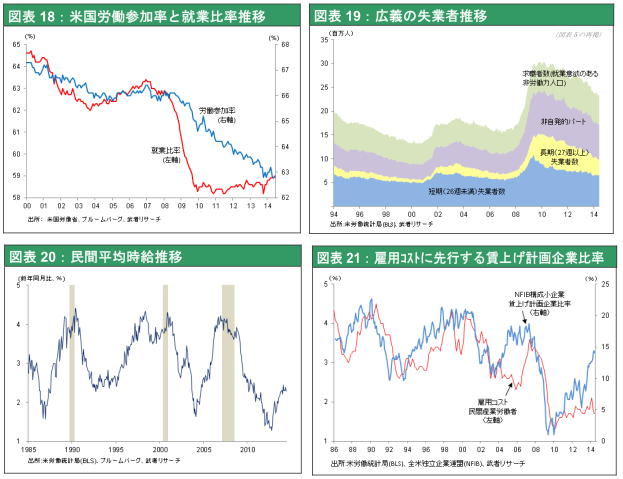

次に雇用拡大、賃金上昇が家計所得を浮揚させる経路について見てみよう。失業率はリーマン・ショック後、ピー クの10.2%から2014年6月には6.1%まで低下したものの、雇用回復は依然緩慢である。失業率の改善は主として労働参加率の低下によってもたらされたものであり、就業人口比率は依然低迷している(図表18)。図表19により広義の失業者を推計すると着実に減少してはいるものの、過去の好況局面には程遠いことが明らかである。FRBの注目するSlack(余剰)が依然極めて大きいのである。また賃金もようやく上昇が始まったばかりの局面であるこ とが分かる(図表20)。しかし賃金に対して先行性があると言われる全米独立企業連盟(NFIB)による賃上げ計画 企業比率を見ると2014年に入り大きく上昇しており、今後の賃金上昇加速が示唆されている(図表21)。今は着実な雇用増加と賃金上昇加速より、家計労働所得の増加に弾みがつきつつある場面と言える。

(5) 所得分配転換、企業余剰は減少に

労働分配率の長期低下トレンドに潮目到来

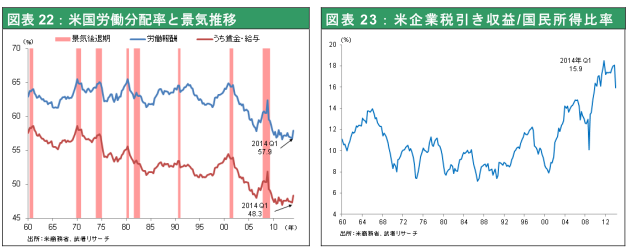

家計の労働所得の増加は、国民所得の分配構造を変化させ、消費と住宅投資を一段と押し上げていくだろう。図表22により米国の労働分配率と景気循環の推移をたどると、景気拡大の前半で労働分配率が低下し、中ごろから景気 のピークにかけて労働分配率が上昇するという規則性がうかがわれる。そして現状は2000年から続いた世紀の長 期労働分配率低下がほぼ終焉し、上昇に転ずる場面にあることが観察できる。それはいずれ大きく高まった企業収益/国民所得比率を引き下げることに結び付いていくのではないか(図表23参照)。

巨額な企業の資金余剰も減少し始めた

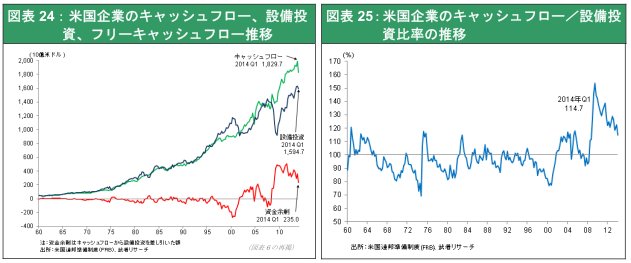

労働分配率の上昇はキャッシュフローを引き下げ、企業に著しく蓄積された資本余剰を押し下げることとなるだろ う。図表24、25は米国企業部門のキャッシュフローと設備投資、フリーキャッシュフロー(資金余剰)の推移で あるが、2000年以降の労働分配率低下と軌を一にして、企業部門に大きな資金余剰が発生していることが顕著であ る。ITネット革命とグローバリゼーションによる超過利潤が企業に使い道のない資本余剰をもたらした。この資本余剰は労働の余剰と同根であり、2000年以降の米国経済にバブル形成と破裂というかく乱を与える原因となってきた。またピケティ氏が主張する格差を拡大させる原因にもなってきた。しかし、今この企業部門の資本余剰がはっきりと減少する傾向を見せ始めている。

今後、企業の余剰資本は、①設備投資増加、②自社株買い・配当の増加と③空前の水準まで盛り上がるM&Aなど により、急速に減少に転ずると見込まれる。それは滞留していたSlackが経済循環過程に還流し、有効に活用されていくことを意味する。米国経済の需要不足は着実に解消されていく目途が立ちつつあると言える。

良好な信用環境、信用循環も若い、バブル懸念は当たらない

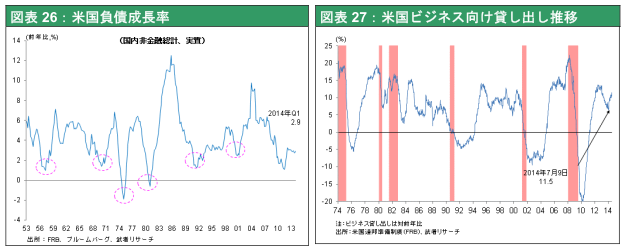

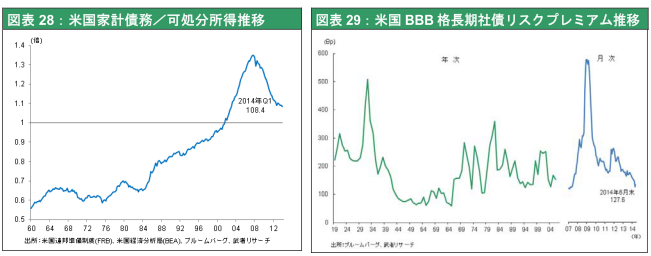

信用循環という観点でも、現在の景気局面は循環の初期と言える。つまりレバレッジは大きく圧縮された局面にあ り、懸念されるバブルや信用不安が高まる心配は全くない。図表26は長期経済変動を規定する信用サイクル(実質 負債成長率)であるが、それは2011年に底入れして間もないことが分かる。家計債務の対可処分所得比率は大きく低下し、企業債務の対GDP比率も全く上昇していない。図表27は米国のビジネス向け貸し出し推移であるが、 大きく減少した後の回復初期にあることが明らかである。イエレンFRB議長が議会で説明したように、①債務は総体として圧縮された状態にあり、②金利は低下し、③企業の利益は増加し、④資産価格が上昇している。つまり債務/資本倍率は大きく低下し、利払い前利益/利息倍率(債務保有の負担力=インタレスト・カバレッジ)は大き く上昇しているのであるから、信用面でのリスクは大きく軽減された状態にあると言える。リーマン・ショック後 に史上最高水準まで上昇したクレジットリスクプレミアム(債券市場が織り込む倒産確率)が、過去最低水準まで低下しているのも(図表 29)、この信用状況からは当然と言える。

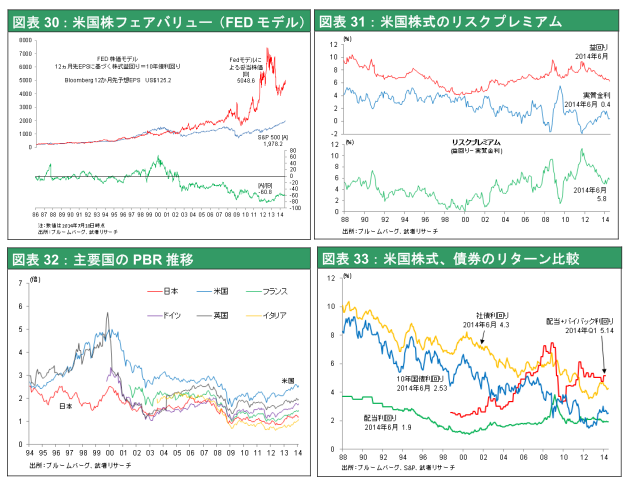

株高がバブルであるという批判も当たらない。空前の企業収益、低金利から正当化される株式のフェアバリューは、 FEDモデル(予想益回り=10年国債利回り)に照らせば、S&P500指数で5,048ポイントと計算される。現状はフェアバリューに対して 60%のディスカウントになっている。最も確かな基本的な株価評価尺度であるPBRで見れば、米国株式はITバブルピークの5倍から低下してはいるものの、3倍弱と主要国ではもっとも高くなっている。 しかしそれは米国企業の収益性(ROE)が高いからであり、過大とは言えない。なぜなら図表33に見るように、 株式は配当1.9%、自社株買い3.2%、合計時価総額の5.1%の巨額の資金還元を株主に行っており、それは長期国債利回りの2倍に相当する高リターンである。米国企業の健全な価値創造のもとで、十分な株式価値が存在している証、と言っていいであろう。

以上よりここ当分、数年間の米国株価上昇トレンドは変わらないであろう。積極的リスクテイクが望まれる。