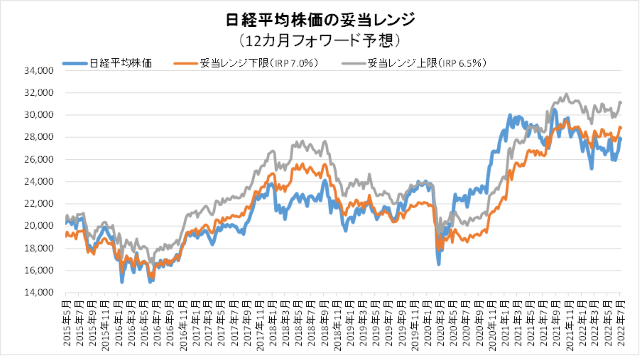

7月29日妥当レンジ 28,817円~31,099円

台湾情勢緊迫化と中国不動産・金融問題からリスク上昇

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<足もとの企業業績は思っていたほどは悪くはないが>

■7月26-27日の米連邦公開市場委員会(FOMC)において、事前の市場予想通り0.75%の利上げを行った。パウエル議長が「金融政策のスタンスがさらに引き締まるにつれて、引き上げペースを緩めることが適切になる可能性が高い」と述べたことから、市場では引き上げペースが緩やかになるとの観測が台頭。27~29日の3日間合計でダウ平均は1,083ドルの上昇となった。

■週明け月曜日(1日)の東京市場でもこの流れを受け継いだ。 1日発表のISM製造業景気指数(7月)は52.8と前月(53.0)から低下したものの、市場予想(52.0)は上回った。しかし、1日の米国株式市場は小幅下落であったが、米国債利回りは大きく低下し(10年債は2.5%台)、ドル円は132円台まで円高が進んだ(東京市場では130円台/ドルまで下落)。■急激に警戒感が高まったのは、アジア訪問中のペロシ下院議長が2日(日本時間11時20分)に台湾を訪問することを明らかにしたことによる。これに対して中国は中国人民解放軍は積極的な対応を取ると示唆しており、軍事衝突が生じなかったとしても、今後の米中の対立が深まることが予想される。

■中国では住宅ローンの不払い運動が生じているなど不動産セクターの流動性危機に陥っている。中国地方政府の土地収入は1-6月で前年同期比▲31%の減収(6月単月は▲39.7%)となった。ゼロコロナ政策による消費の停滞やサプライチェーンの混乱も景気減速に追い打ちをかけている。内政面の危機が高まることは、台湾問題への先端化に繋がる危惧もある。

■7月中の決算発表を見る限りでは、ソニーグループ(6758)など一部企業の業績下方修正もあったが、企業業績は事前に想像していたほどは悪くはない(概ね堅調)。上方修正企業が下方修正企業を上回り、アナリストコンセンスも若干ながら上向き傾向にある。ただ、欧州経済の停滞、米国のインフレ鎮静化がまだ手探りであることなどに加えて、中国経済の減速と金融不安の強まり、台湾問題の緊迫化などからリスクプレミアムは上昇していると考えられ、上値を追う展開は期待しづらい。目先のリスク回避的下落が一巡した後もニッチや小型成長など個別物色の展開が続くと考える。

◇日経平均妥当水準(レンジ)

| 28,817円~31,099円 | (前回28,938円~31,177円) |

「IFIS/TIWコンセンサス225」(7月29日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(7月29日)

| 今期予想EPS | 1787.90円 | (前週1776.98円) |

| 来期予想EPS | 1892.64円 | (前週1890.30円) |

| 再来期予想EPS | 2044.32円 | (前週2043.37円) |

| 今期予想PER | 15.55倍 | (前週15.71倍) |

| 来期予想PER | 14.69倍 | (前週14.77倍) |

| 再来期予想PER | 13.60倍 | (前週13.66倍) |

| 来期予想PBR | 1.13倍 | (前週1.14倍) |

| 来期予想ROE | 7.67% | (前週 7.75%) |

| 来期予想 インプライド・リスク・プレミアム |

7.17% | (前週 7.18%) |

7月29日 日経平均終値より、PER、PBR、ROE等を算出

ペロシ氏訪台から急激に緊迫化した台湾情勢、再びリスク要因として浮上してきた中国不動産問題、低下傾向が見えない欧州のインフレなどから株価が浮揚する展開を描きにくい。ただし、国内企業業績が堅調なことから日経平均株価の26,000円割れの可能性は低いと考える。

来期予想ベースのプラス企業比率は、 53.8%→50.5%→57.0%→52.7%→46.1%→56.2%。

再来期予想ベースのプラス企業比率は、51.9%→49.5%→55.4%→52.9%→53.8%→63.3%。

プラス比率は一転、強含みに!

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |