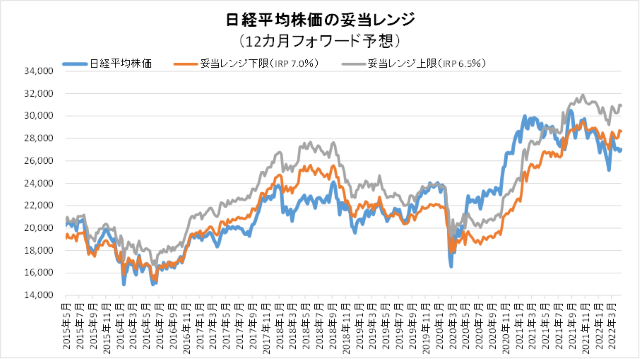

5月6日妥当レンジ 28,637円~30,934円

企業業績ガイダンスは思ったほどは悲観的ではないが

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<投資家の不安心理の深層には出口の見えない戦闘がある>

■9日のロシア「ドイツ戦勝記念日」においてプーチン大統領は従前通り正当性を主張する講演を行ったが、一部の観測にあった「戦争状態の宣言」は行わなかった。ただ今後の軍事作戦についての不透明感は増したようにも思われる。ロシアに対する経済制裁の強化やウクライナへの武器供与拡大から、ロシアの戦闘方法が先端化する可能性も考えられる。市場の不安心理の底流には、インフレや米国の利上げ・量的引き締めの強化による不況リスクに加えて、世界で最も核を保有するロシアの動静への不安も強いと考えられる。そのため、戦闘終結の方向性が見えてくるまでは、リスクプレミアムの高止まりが予想され、株価は乱高下しやすい下地にあると考える。

■3-4日の米FOMCにおいて、0.5%の利上げと6月からのQT(量的引き締め)の開始が決定された。事前に0.75%の利上げが懸念されていたが、パウエル議長は「次の2会合において0.5%の利上げを議論すべきだとの認識が広くみられる」と述べ一旦は市場を安堵させた(4日の米国株大幅高)。しかしながら、6日発表予定の雇用統計に対する雇用鈍化と賃金上昇への懸念から5日の米国株は一転大幅安となった。今週も4月の米消費者物価(11日)、米生産者物価(12日)の発表前後に株式市場は揺れる可能性も考えられる。

■6日の米雇用統計(4月)において非農業部門雇用者数は42.8万人増であった(3月改定値も同じ)。失業率も3.6%と前月比横ばいであったが、労働参加率が低下したことが影響している。平均時給は前年比+5.5%と3月(+5.6%)からやや鈍化したが高水準が続いている。

■9日発表の4月の中国貿易統計(ドル建)において、輸出は+3.9%に留まった。上海市のロックダウンに伴うサプライチェーンの混乱が影響している。上海日本商工クラブは5日、上海市に工場を擁する日系企業の内63%が操業停止、28%が「稼働率3割以下」であると発表した。

■国内企業の業績見通し(ガイダンス)は6日時点までは予想したほどは悪くないとの見方も多い。22年度は増益見通しが維持されそうだが、それでも3月末時点のコンセンサスには届かない可能性が強いだろう。

◇日経平均妥当水準(レンジ)

| 28,637円~30,934円 | (前回28,717円~31,012円) |

「IFIS/TIWコンセンサス225」(5月6日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(5月6日)

| 今期予想EPS | 1650.84円 | (前週1655.34円) |

| 来期予想EPS | 1839.68円 | (前週1840.92円) |

| 再来期予想EPS | 1942.53円 | (前週1951.06円) |

| 今期予想PER | 16.36倍 | (前週16.22倍) |

| 来期予想PER | 14.68倍 | (前週14.58倍) |

| 再来期予想PER | 13.90倍 | (前週13.76倍) |

| 来期予想PBR | 1.16倍 | (前週1.15倍) |

| 来期予想ROE | 7.88% | (前週 7.87%) |

| 来期予想 インプライド・リスク・プレミアム |

7.24% | (前週 7.27%) |

5月6日 日経平均終値より、PER、PBR、ROE等を算出

妥当レンジは上昇トレンドにあるが、対象決算期の移行に伴う予想EPSの増加を反映しているもの(移行過程では21年度と22年度が混在する状況があることから、ややイレギュラーな値になっている点は否めない)。年末に向けて日本株の上昇を見込む方はこのギャップを前提にしているものと思われる。しかし、ウクライナ戦争の継続によるリスクプレミアムの上昇や中国経済減速の影響などを考慮すると、単純に割安とは言い難い局面が続くと考える。

来期予想ベースのプラス企業比率は、 46.2%→51.0%→48.8%→44.2%→66.3%→52.4%。

再来期予想ベースのプラス企業比率は、47.6%→56.4%→49.5%→50.0%→65.6%→46.7%。

前々週に来期・再来期ベースともに60%超に跳ねたのは対象決算期移行の影響(イレギュラー)。決算の多い今週も跳ねる可能性はあるが、額面通りには受け取れない。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |