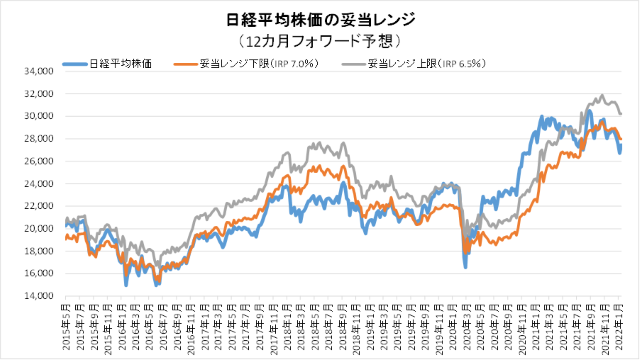

2月4日妥当レンジ 27,975円~30,235円

インフレ圧力と地政学リスクから上値は引き続き重い

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<世界的に金利引き上げ観測高まる>

■先週は週半ばまでは株価のリバウンド局面が続いたものの、3日の英イングランド銀行の利上げ、ECB理事会が金融引き締めへの警戒感から大きく崩れた。メタ(旧フェイスブック)の決算が期待外れだったこと(3日)、米雇用統計における雇用者増(4日)なども影響した。

■英イングランド銀行の0.25%の利上げは市場予想の範囲であったが、投票権のある理事9人中4人が0.5%の利上げを主張したことがサプライズであった。ECB理事会は現状の金融政策を維持したものの、ラガルド総裁がこれまで一貫して否定してきた22年内の利上げについて「データ次第」としたことからタカ派に傾いていると市場では認識された。

■4日発表の米雇用統計は季節調整モデルの変更が大きく影響し、非農業部門雇用者数は12月分が19.9万人増から51.0万人増へ上方修正、1月分は46.7万人増であった。12月から1月は若干減少しているように見えるが、ADP雇用統計でみられたようにオミクロン型の影響も考えられる。失業率は4.0%とほぼ前月(3.9%)横ばい。平均賃金は前年同月比+5.7%(12月は同+4.9%)と上昇しており、労働市場からのインフレ圧力は依然として強まっているという見方ができそうだ。

■原油市場は3日にWTI原油先物(期近物)が1バレル90ドルを超えた(4日に93ドル超)。2日のOPECプラスの会合で毎月日量40万バレルの増産を行うという現行の減産縮小ペースの確認に留まったことや、ウクライナ情勢の緊迫が継続していることがある。ただ、他方でイラン核合意再建に向けた同国と米国との協議が決着に近づいているとの観測もあるようだ(6日)。

■今週は、10日:米消費者物価指数(1月)、11日:ミシガン大学消費者態度指数(2月)が注目されよう。

■北京オリンピック開催後はウクライナ情勢に対する報道が減少しているように見えるが、6日にサリバン大統領補佐官がロシアが再侵攻する可能性が「非常に明確にある」と述べるなど緊迫感が薄らいだわけではない。10-12月期の米企業決算が一巡するなかで再びインフレや利上げに対する市場の感度が高まる可能性もあり、上値は引き続き重い展開が続くだろう。

◇日経平均妥当水準(レンジ)

| 27,975円~30,235円 | (前回28,013円~30,234円) |

「IFIS/TIWコンセンサス225」(2月4日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(2月4日)

| 今期予想EPS | 1662.27円 | (前週1649.53円) |

| 来期予想EPS | 1781.01円 | (前週1791.26円) |

| 再来期予想EPS | 1879.12円 | (前週1889.22円) |

| 今期予想PER | 16.51倍 | (前週16.20倍) |

| 来期予想PER | 15.41倍 | (前週14.92倍) |

| 再来期予想PER | 14.60倍 | (前週14.14倍) |

| 来期予想PBR | 1.17倍 | (前週1.15倍) |

| 来期予想ROE | 7.63% | (前週 7.74%) |

| 来期予想 インプライド・リスク・プレミアム |

7.01% | (前週 7.21%) |

2月4日 日経平均終値より、PER、PBR、ROE等を算出

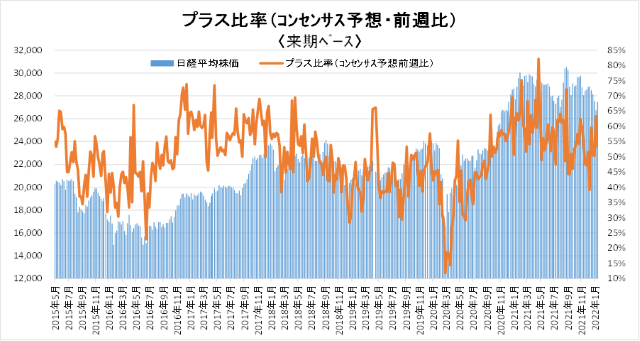

前週は日経平均株価と妥当レンジ(下限)との乖離が大きくなってきたので一旦リバウンドした。しかし、妥当レンジそのものの水準が下方に向かっている点には留意が必要だ(長期金利上昇の影響か?)。コンセンサスDI(前週比予想EPSのプラス比率は来期・再来期ベースともに50%を上回っているが、決算発表によって今期ベースが60%台に上振れた点を考慮するならば、先行きに慎重なスタンスが伺える。

来期予想ベースのプラス企業比率は、 39.1%→59.6%→50.5%→50.4%→63.3%→53.3%。

再来期予想ベースのプラス企業比率は、31.7%→52.7%→46.4%→49.2%→54.9%→52.2%。

来期・再来期ベースは50%台であるが、力強さに欠ける。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |