12月3日妥当レンジ 28,780円~31,113円

オミクロン脅威低下もFRBのタカ派傾向が市場を揺らす

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<8日発表の米雇用動態調査(JOLT:10月分)に注目>

■30日のパウエルFRB議長の米上院委員会での議会証言を受けてテーパリングの加速と利上げ時期の予想の前倒しから米株式市場は売り優勢であった。議長は次回(12/14-15)のFOMCでの議論の意向を示すとともに、(物価上昇に関して)一時的との表現を封印した。

■また、3日発表の11月の米雇用統計では、失業率は4.2%と前月比0.4ポイント改善したにもかかわらず、非農業部門雇用者数は21万人増に留まった(10月54.6万人増、予測53万人増)。求人が多いのにも関わらず、早期リタイアの増加や感染に対する恐れなどから労働者が戻ってこない状態にあると推察される。サプライチェーンの回復の遅れや賃金上昇など物価上昇圧力の高止まりが予想される。8日発表の米雇用動態調査(JOLT:10月)、10日発表の米消費者物価指数(11月)に注目が集まりそうだ。他方でオミクロン型への脅威は薄らぎつつある。オミクロン型に対するワクチンが比較的早期に供給されるとの報道(2日)や、米国立アレルギー感染症研究所のファウチ所長が「オミクロン型の重症度はこれまでのところ高くない」と述べたこと(6日)に対して米株は大きく反応している。オミクロン型の脅威が薄らぐことによって、経済回復の加速期待から足元では世界的な株価の反騰につながると考えられる。しかし、脅威低減が労働者不足の解消につながるのかはまだ不明である。供給力不足による物価上昇が加速するようであれば米利上げ観測が前倒しされることによる株式市場へのマイナスの影響も考えられる。

■中国に関しては、滴滴出行(ディディ)がNY市場からの上場廃止を発表(3日)、中国恒大集団が外貨建て債務の再編協議に入ることを発表(3日)しており、中国国外からの投資が冷え込むことも予想される。また、6日に米バイデン政権が北京五輪に外交使節団を送らないことを決定しており、西側諸国との間での緊張が高まることが懸念される。

■日本株は景気敏感株を中心に今週は回復局面が予想される。オミクロンの脅威低下と米利上げ時期の前倒しなどから為替が円安に回帰することも鑑みれば自動車など輸出関連への注目が高まると考える。

◇日経平均妥当水準(レンジ)

| 28,780円~31,113円 | (前回28,862円~31,192円) |

「IFIS/TIWコンセンサス225」(12月3日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(12月3日)

| 今期予想EPS | 1645.24円 | (前週1637.54円) |

| 来期予想EPS | 1780.57円 | (前週1771.28円) |

| 再来期予想EPS | 1893.34円 | (前週1886.46円) |

| 今期予想PER | 17.04倍 | (前週17.56倍) |

| 来期予想PER | 15.74倍 | (前週16.23倍) |

| 再来期予想PER | 14.80倍 | (前週15.24倍) |

| 来期予想PBR | 1.18倍 | (前週1.21倍) |

| 来期予想ROE | 7.53% | (前週 7.43%) |

| 来期予想 インプライド・リスク・プレミアム |

7.05% | (前週 6.90%) |

12月3日 日経平均終値より、PER、PBR、ROE等を算出

妥当レンジは(株価下落に引っ張られた部分を除けば)比較的しっかりしている。短期的にはセンチメント悪化からまだ愚図つく可能性もあるが、8月安値を下回る可能性は低いだろう。オミクロン型の致死率が高いことが明らかになれば反騰(底打ち?)の可能性も高い。

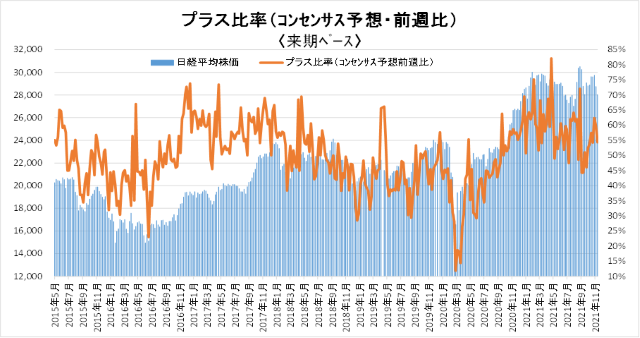

来期予想ベースのプラス企業比率は、 53.7%→57.5%→54.2%→62.4%→59.6%→54.4%。

再来期予想ベースのプラス企業比率は、58.3%→51.8%→53.2%→65.4%→60.0%→54.3%。

プラス比率はやや鈍化傾向。オミクロン型の影響次第か。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |