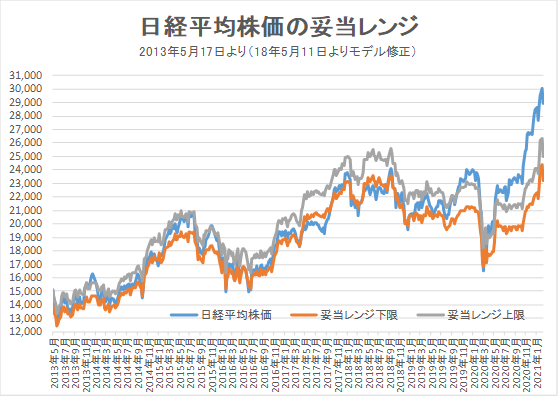

2月26日妥当レンジ 23,200円~25,000円

振幅が激しい展開も、企業業績を評価する流れへ !!

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<米長期金利の動向に敏感な相場展開続く>

■23日、24日の米議会公聴会においてパウエルFRB議長は、「(金利上昇は)底堅い景気回復に市場が自信を持っている証しだ」、「(物価上昇は2020年のインフレ率低下の反動であり)広範な物価上昇にはつながらず、長続きしないだろう」と金利上昇による懸念の沈静化に努めた。これを受けて、24日にダウ工業株30種平均は、過去最高値を更新した。しかしながら、巨額の債券の持ち高解消などの動きから、25日の米長期金利は一時1.61%にまで上昇。翌日(26日)の日経平均株価は1,202.26円下落する大幅安となった。

■26日の米国市場では金利が低下したことからナスダック総合指数が上昇(ダウは下落)。週明けの日本株市場も落ち着きを取り戻している。

■他方で、27日に米下院が1兆9,000億ドルの新型コロナウイルス対策法案を可決したことから巨額な財政支出による景気過熱懸念が強まっている。上院では一部修正が行われる可能性はあるものの3月中旬には成立する見通しである。今後は、強い米国経済指標の発表に対して金利が(上に)振れる可能性があり、その結果として上下の振幅が激しい相場展開が今しばらく続くことが予想される。

■1日発表の米ISM製造業景気指数(2月)は60.8(予想58.9:前回58.7)と3年ぶりの高水準であった。今週は、3日:ADP雇用統計(2月)、ISM非製造業景気指数(2月)、4日:米新規失業保険申請件数(2/27終了週)、5日:米雇用統計(2月)が注目される。

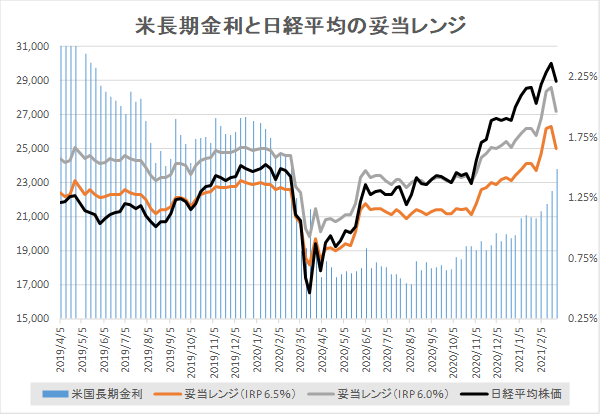

■2019年の米長期金利は2.7~1.5%(年後半に向けて低下傾向)。この間の日経平均株価は概ねインプライド・リスク・プレミアムを6.5~7.0%で推移。現在のコンセンサス予想からこのレンジを算出すると25,000円~27,200円(2/26現在)である。新年度(3月決算企業の年度替り)を迎えてコンセンサス予想が10%程度は上方にシフトすることを勘案するならば現株価水準は十分に許容できるだろう。振幅の激しい市場環境にあるが押し目には強気で臨みたい。

◇日経平均妥当水準(レンジ)

| 23,200円~25,000円 | (前回24,400円~26,300円) |

*「IFIS/TIWコンセンサス225」(2月26日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(2月26日)

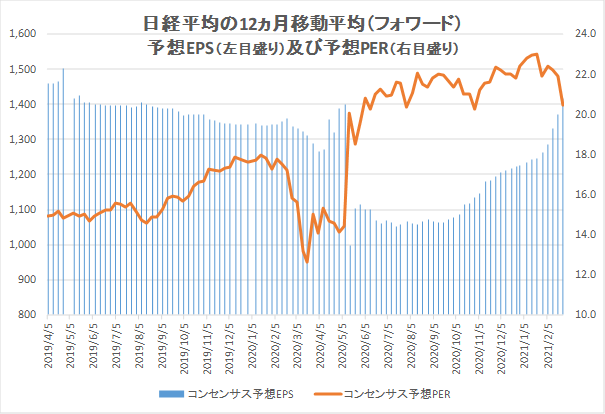

| 今期予想EPS | 1267.29円 | (前週1224.29円) |

| 来期予想EPS | 1454.52円 | (前週1415.52円) |

| 再来期予想EPS | 1594.62円 | (前週1626.56円) |

| 今期予想PER | 22.86倍 | (前週24.52倍) |

| 来期予想PER | 19.91倍 | (前週21.21倍) |

| 再来期予想PER | 18.16倍 | (前週18.45倍) |

| 来期予想PBR | 1.22倍 | (前週1.26倍) |

| 来期予想ROE | 6.12% | (前週 5.94%) |

| 来期予想 インプライド・リスク・プレミアム |

5.55% | (前週 5.35%) |

2月26日 日経平均終値より、PER、PBR、ROE等を算出

12ヵ月フォワード予想PERでは昨年6月にPER20倍に跳ね上がり、その後PER20~23倍で推移している。来期、再来期と2桁のEPS増加が見込める中では(金利上昇から)PERが低下しても株価水準の大幅な下方への水準訂正は避けられると考える。

縦棒が米長期金利なので分かり難いかもしれないが、現在の金利水準(1.48%)ではインプライド・リスクプレミアム(IRP)の6.0%~6.5%に株価は位置すると感がえられる。すなわち、(現在のコンセンサス予想EPSからは)25,000円~27,200円が妥当と思われる。ただし、対象決算期の移行によって予想EPSの増加が見込まれるので、この水準はボトムラインと思われる。

参考値(ERP=エクイティ・リスク・プレミアム 6.0%)の日経平均株価(2/26現在)は 27,200円(前週比▲1400円)。 再来期予想ベースでERP 6.0%(現在価値への割戻しなし)の場合の理論値は28,700円(前週比▲1450円)。

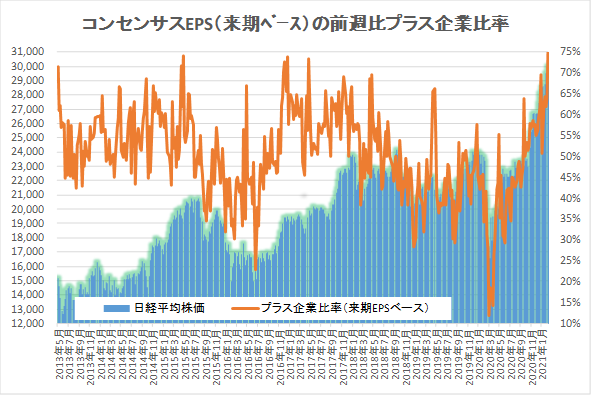

来期予想ベースのプラス企業比率は、 62.4%→64.3%→61.9%→64.0%→75.2%。

再来期予想ベースのプラス企業比率は、54.6%→64.3%→59.2%→61.4%→68.8%。

来期ベースの75.2%は過去最高水準。上方トレンドは強く、弱気になる必要は無い。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |