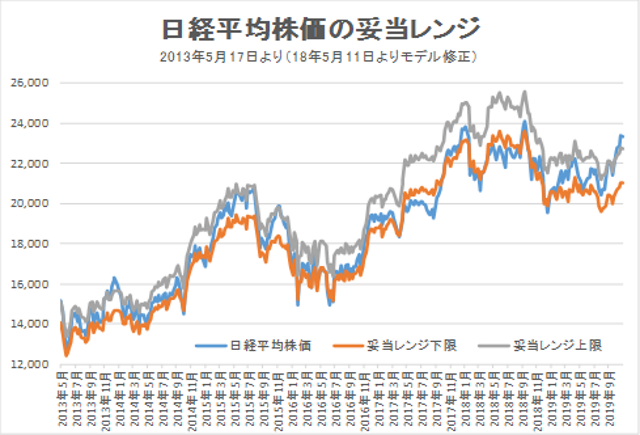

11月15日妥当レンジ 21,000円~22,700円

米中部分合意を視野に強含みの展開続くか?

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<米中貿易協議の部分合意の行方は?>

■先週は、15日にダウ工業株30種平均が節目となる2万8,000ドルを上回り、最高値を更新した。米中貿易協議の部分合意提携への期待感が強まったことによる。しかし、発表された経済指標はいずれも厳しい。内閣府が発表した7-9月期の実質GDP(14日・速報)は、年率換算で前期比+0.2%と事前予想(+0.8%)を大きく下回った。中国の10月の主要経済指標(固定資産投資・鉱工業生産・小売売上高、14日)はいずれも市場予想を下回った。ドイツの7-9月期実質GDP(14日)も前期比+0.1%と2四半期連続のマイナスを免れるに留まった。

■企業業績も厳しい状況である。日本経済新聞社が15日までに集計した1,712社の4-9月期決算は、純利益の合計が前年同期を▲14%下回った。製造業は▲31%減。非製造業は+6%の増益であったが消費増税の駆け込みによって押し上げられている。同じく、日経などが集計した世界約1万8,000社の7-9月期の純利益は前年同期比▲8%となり、4四半期連続の減少であった。

■今週は目立った経済指標の発表はない。企業決算が一巡したことによって、悪材料が一旦出尽くしたことや、米中の貿易協議の部分合意への期待感からやや強含みの展開を予想するもののリスク要因は多い。香港情勢の緊迫化、米議会で「香港人権法案」が今週中にも可決する可能性があり、それによる中国の反発も予想される。トランプ大統領のウクライナ不正疑惑に対する公聴会が19~21日も予定されており、ホワイトハウス関係者(8人)が証言することなどが挙げられる。

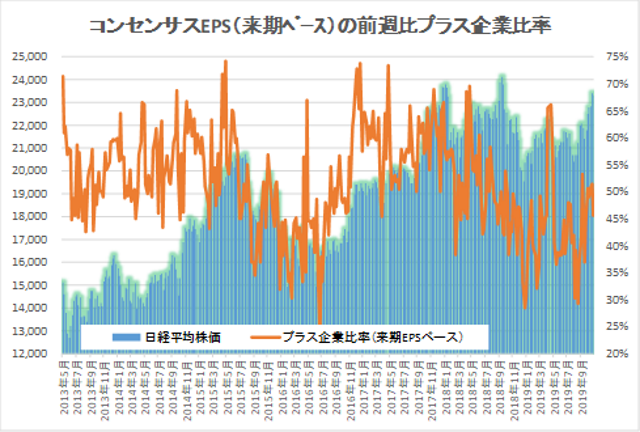

< 「IFIS/TIWコンセンサス225」来期・再来期で前週比プラス>

■「IFIS/TIWコンセンサス225」(アナリストコンセンサス予想EPSを225型に集計)は、今期ベースでは大きく減少したが、来期・再来期はプラスとなった。 「コンセンサスDI」(前週比プラスになった企業の比率)は来期ベースが再び50%をやや割れたものの、再来期ベースは50%を維持。

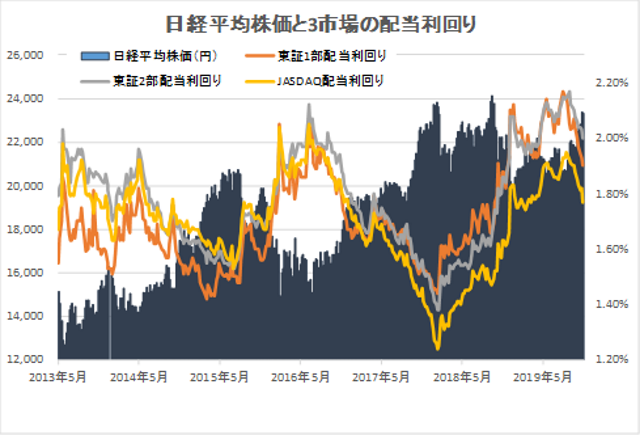

■世界の半導体大手企業の業績が復調してきており、中長期での企業業績の底入れも伺える。まだ大崩する可能性は低いと思われる。予想配当利回りは東証1部でまだ1.9%にあることも下支え要因となるだろう。

◇日経平均妥当水準(レンジ)

| 21,000円~22,700円 | (前回21,000円~22,800円) |

*「IFIS/TIWコンセンサス225」(11月15日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(11月15日)

| 今期予想EPS | 1297.80円 | (前週1311.38円) |

| 来期予想EPS | 1402.12円 | (前週1399.81円) |

| 再来期予想EPS | 1516.11円 | (前週1506.07円) |

| 今期予想PER | 17.96倍 | (前週17.84倍) |

| 来期予想PER | 16.62倍 | (前週16.71倍) |

| 再来期予想PER | 15.37倍 | (前週15.53倍) |

| 来期予想PBR | 1.10倍 | (前週1.11倍) |

| 来期予想ROE | 6.59% | (前週 6.67%) |

| 来期予想 インプライド・リスク・プレミアム |

6.47% | (前週 6.49%) |

11月15日 日経平均終値より、PER、PBR、ROE等を算出

日経平均株価は、企業業績見通しの下方修正が相次いだ中で、やや上値の重い展開。長期金利の上昇からリスクフリーレートを-0.080% (11/15現在)とした場合の妥当レンジ は21,200~23,000円と前週より100円低下。業績発表が一巡し、目だった経済指標の発表が無い中で、米中の部分合意締結への注目が集まる展開。

来期予想ベースのプラス企業比率は、 50.6%→49.0%→50.4%→51.4%→45.6%。

再来期予想ベースのプラス企業比率は、52.8%→62.2%→44.1%→51.4%→50.8%。

来期ベースは再び50%割れしたものの再来期ベースは50%台を維持。来期以降の回復シナリオが強まっており、株価の下支えに。

[注:4~5月は例年、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

配当利回りからはまだ加熱感は低い(殆ど無い)。

前年の同時期は上方修正 102社に対して下方修正 125社、今回は120対220と前年同期より遥かに下ブレている。

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |