ドル円相場のテクニカル分析

市川レポート(No.210)ドル円相場のテクニカル分析

- 市場ではすでに110円までの下げをみる向きもあり、ドル円相場の一段の下落には警戒が必要。

- 113円台に客観的な下値目途があり、112円~109円まで下げるとQQE2の円安効果は消滅。

- ドル高・円安トレンドの示唆もみられるが、ドル円の急速な下げに、相場の過熱感は強まりつつある。

市場ではすでに110円までの下げをみる向きもあり、ドル円相場の一段の下落には警戒が必要

日銀がマイナス金利導入を決定した1月29日、日本の長期金利は大幅に低下し、ドル円は一時1ドル=121円台後半まで上昇しました。しかしながら、世界的なリスクオフ(回避)の流れのなかで米国の長期金利も低下し、その後の日米金利差は拡大しませんでした。その結果、2月に入るとドル円の下げが加速し、2月9日には114円21銭付近の安値をつけました。

市場関係者の中には、すでに110円までの下げをみる向きもあり、足元の市場環境を勘案すればドル円相場の一段の下落には警戒が必要です。そこで一般に広く使われているテクニカル分析によって、客観的に示されるドル円の下値目途などを確認してみます。今回はフィボナッチ・リトレースメント、一目均衡表、移動平均線、パラボリック・システム、RSI、ボリンジャー・バンドを用います。

113円台に客観的な下値目途があり、112円~109円まで下げるとQQE2の円安効果は消滅

フィボナッチ・リトレースメントを使用した場合、2011年10月安値の75円35銭水準と2015年6月高値の125円86銭水準を基準とすれば、上昇幅からの23.6%押しが113円94銭水準となり、ここを下値目途とみなすことができます(図表1)。また月足一目均衡表の基準線が113円31銭水準(1月29日時点)に位置していますので、113円台ではこのレベルも意識されると思われます。

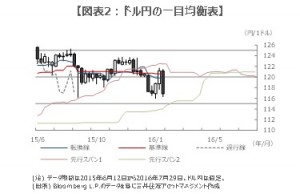

また日銀が量的・質的金融緩和の拡大を決定したのは2014年10月31日ですが、この日の始値は109円21銭水準、高値は112円48銭水準でした。節目の110円を含め、ドル円がこれらの水準を順次割り込んで下げ幅を拡大した場合、量的・質的金融緩和の拡大による円安効果は完全に消滅することになります。一方、上値目途としては、週足一目均衡表の転換線119円77銭水準(2月5日時点)や、基準線120円63銭(2月5日時点)が示されます(図表2)。

ドル高・円安トレンドの示唆もみられるが、ドル円の急速な下げに、相場の過熱感は強まりつつある

最後に現状のドル円相場のトレンドと過熱感を確認します。週足一目均衡表の雲下限は2月12日時点で114円71銭水準に位置しています。12日の終値がこれよりもドル安・円高になれば、週足ベースでも明確なドル安・円高トレンド入りとなります。また日足のパラボリック・システムはすでにドル安・円高トレンドにあり、2月9日時点では120円60銭水準を上抜けない限り、トレンド反転には至らないことが示されています。

足元では急速にドル安・円高が進んでいますが、日足のRSIは2月9日時点で32.1%でした。一般に30%を下回るとドルは売られ過ぎとなるため、相場の過熱感は強まりつつあります。またボリンジャー・バンド(20日移動平均線の2標準偏差)でも日足が下方バンドに接しており、売られ過ぎへの警戒が必要です。テクニカル分析は以上の通りですが、市場環境の悪化もドル円相場の重しとなっています。相場のセンチメントが変わるきっかけとしては、原油反発などの他、2月26日、27日に開催されるG20財務省・中央銀行総裁会議で市場安定のために何らかの方針が示されることも期待されます。

(2016年2月9日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会