おカネを巡る銀行・企業・家計の動き(その2)

市川レポート(No.207)おカネを巡る銀行・企業・家計の動き(その2)

- 家計の住宅ローンは2012年度末から2014年度末まで3.8%増、企業の借入増加率を上回る。

- 家計は賃金が伸び悩むなかで将来に備えて貯蓄を行い、必要な住宅投資を行っている状況。

- 消費増には賃金増と将来の不安解消が必要、企業と政府の協調で持続的な物価の上昇も。

家計の住宅ローンは2012年度末から2014年度末まで3.8%増、企業の借入増加率を上回る

前回のレポートでは、資金循環統計に基づき銀行と企業の投資および貯蓄行動の変化を検証しました。その結果、企業の現金・預金残高が積み上がるなかで銀行の企業向け貸出が伸び悩む一方、量的・質的金融緩和政策の影響で、銀行の日銀預け金や国債残高が急増したことが分かりました。今回は家計に焦点をあて、投資・貯蓄行動の変遷について確認していきます。

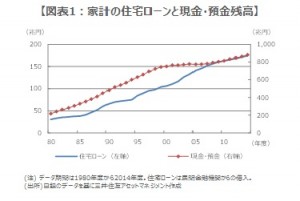

一般に家計では住宅が生涯で最も大きな投資(購入)金額となります。そこで家計の住宅ローン残高について、前回同様、第2次安倍内閣が発足した2012年度の末時点と2014年度末の数字を比較してみます。すると前者は約168兆円、後者は約174兆円(図表1)でしたので、3.8%増加したことになります。これは同期間における企業の借入残高の伸び率(1.2%)を上回ります。

家計は賃金が伸び悩むなかで将来に備えて貯蓄を行い、必要な住宅投資を行っている状況

企業の借入が伸び悩む背景には、企業の現金・預金残高の積み上がりがあります。ではローン残高が伸びている家計の現金・預金残高は少ないかというと、決してそうではありません。2014年度末の現金・預金残高は家計が約883兆円(図表1)と、企業の約255兆円を大きく上回ります。また2012年度末からの伸び率をみると、家計が4.2%増、企業は9.0%増となっています。

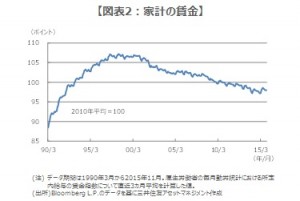

また家計の賃金に注目すると、指数ベースでは1998年辺りをピークに賃金は緩やかな低下傾向を辿っています。つまり家計については、賃金が伸び悩むなか、将来に備えて貯蓄を行い、必要な住宅投資を行っている姿が窺われます。一方、企業については、上場企業の2016年3月期の最終利益総額は2年連続で過去最高を更新する見通しです。このような状況を考えれば、政府と企業からもう少し家計への配慮があってもよいと思われます。

消費増には賃金増と将来の不安解消が必要、企業と政府の協調で持続的な物価の上昇も

さて2回にわたっておカネを巡る銀行・企業・家計の動きをみてきましたが、最終的に総需要を増やして物価を押し上げるには、金融システムに滞留しているおカネを実体経済に還流させる必要があります。すなわち「銀行の日銀預け金」、「企業の預金」、「家計の預金」の有効活用です。「銀行の日銀預け金」に対し、日銀はマイナス金利付与で刺激を与えました。「企業の預金」に対しては、銀行がマイナス金利の付与を行うかは定かではありませんが、まずは企業自身に前向きな余剰資金の活用が求められます。

家計が現預金から消費に回す割合を増やすには、「賃金増」と「将来の不安解消」が必要です。ただ賃金だけ増えても将来の不安が残れば、消費に回らず貯蓄が増えるのみとなります。賃金政策は企業、将来の不安を取り除く政策は政府の判断です。金融環境はすでに十分緩和的ですので、実体経済におカネを回し、持続的に物価を上昇させるため、企業と政府の積極的な協調行動が期待されます。

(2016年2月5日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会