FRBの利上げと日銀の政策決定を受けたドル円相場

市川レポート(No.189)FRBの利上げと日銀の政策決定を受けたドル円相場

- 米利上げ後は素直にドル高で反応、次の利上げ時期をにらみドル主導の相場展開も。

- 日銀の政策決定に相場は一喜一憂も、黒田総裁は追加緩和ではなく補完という認識。

- 大幅なドル高・円安には、米連続利上げや日銀の大規模追加緩和の見通しが強まる必要。

米利上げ後は素直にドル高で反応、追加利上げ時期をにらみドル主導でドル円相場が上下する展開も

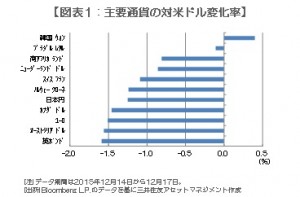

米国では12月16日に9年半ぶりの利上げが決定されました。ドルの動きをみると12月14日から12月17日まで主要通貨に対しほぼ全面高の展開となっています(図表1)。過去の米利上げ局面では為替に関する国際的な合意や、米国の通商政策がドル円の方向性に影響し、利上げ後3カ月はおおむねドル安・円高が進行する傾向がみられました。ただ今回はそのような政策もなく、利上げ後は素直にドル高で反応しています。

為替市場では、引き続き日米金融政策が焦点になると思います。米連邦準備制度理事会(FRB)による次の利上げについて、市場では早ければ2016年3月15日、16日の米連邦公開市場委員会(FOMC)で決定されるとの見方もあります。フェデラルファンド(FF)金利先物市場から算出される2016年3月利上げの確率は、12月17日時点で約40%となっています。そのため今後発表される米経済指標や米長期金利の動向をにらみ、ドル主導でドル円相場が上下する展開も予想されます。

日銀の政策決定に相場は一喜一憂も、黒田総裁は追加緩和ではなく補完という認識

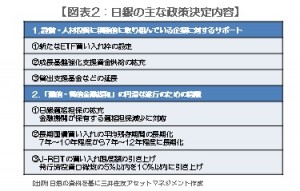

一方、日銀は12月18日、前日から開催していた金融政策決定会合で量的・質的金融緩和を補完するための諸措置の導入を決定しました。市場は新たな政策決定をほとんど予想していなかったため、日経平均株価は一時19,869円08銭まで上昇し、ドル円も123円56銭水準まで上昇しました。ただ詳細(図表2)の分析が進むと急反落し、日経平均株価は18,986円80銭で取引を終え、ドル円は日本時間午後3時時点で121円89銭近くまで下落しました。

今回、日銀は新たに年間3,000億円のETFの買い入れ枠を設定しましたが、これは日銀が買い入れた銀行保有株の売却に伴う影響(売却規模は2015年11月末時点の時価で年間3,000億円)を打ち消すための施策であり、直接的な緩和効果はありません。J-REITの銘柄別買い入れ限度額の引き上げと長期国債買い入れの平均残存期間の長期化が決定されましたが、黒田総裁は会合後の記者会見で、今回の決定は追加緩和ではなく量的・質的金融緩和の補完であるとの認識を示しました。

大幅なドル高・円安には、米連続利上げや日銀の大規模追加緩和の見通しが強まる必要

金融市場は日銀の政策決定を追加緩和と解釈し、初期反応では好感する動きをみせたものの、ほどなく内容に失望するという展開になりました。ただ前述の通り、今回の措置は補完という位置づけであれば、引き続き日銀は追加緩和のカードを温存していると考えられます。なお新たな政策からは「設備・人材投資に積極的に取り組んでいる企業」を支援する強いメッセージが読み取れますが、これは官民対話で企業に賃上げや設備投資を促す政府に日銀が歩調を合わせたものとも解釈できます。

FRBによる追加利上げ観測は引き続きドル高要因とみますが、今後も市場が日銀に大規模な追加緩和を期待し続けることができるか否かが円安方向のカギを握ります。年末から来年にかけてのドル円を展望した場合、上値目途は126円程度とみていますが、この水準以上のドル高・円安には、FRBの連続利上げや日銀の大規模追加緩和の見通しが一段と強まる必要があると考えます。一方、下値は118円を目安と考えていますが、日銀の金融政策に対する不透明感の強まり、原油安の進行、中国景気の一段の冷え込み、米景気減速による追加利上げ観測の後退が焦点、これらがいくつか重なった場合、この水準よりドル安・円高が進むことも予想されます。

(2015年12月18日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会