ドル円相場の見通し

市川レポート(No.107) ドル円相場の見通し

- 足元のドル安・円高は、米利上げ観測後退による日米金利差縮小で説明可能。

- 7月は利上げ時期を探る上で手掛かりとなるギリシャ問題への米当局の見解に注目。

- 当面は下値リスクに警戒、材料消化後は緩やかなドル高・円安への回帰を予想。

足元のドル安・円高は、米利上げ観測後退による日米金利差縮小で説明可能

金融市場はギリシャ問題の進展をにらみ、関連ニュースのヘッドラインに一喜一憂する展開が続いています。こうしたなかドル円については、リスクオフ(回避)の動きが強まっても円高が短期間で急激に進行する様子はみられません。その理由として、①ギリシャ問題が今のところ直接的に日米のマクロ経済や金融システムを脅かすには至っていないこと、②ギリシャ支援を巡る協議は非常に見通し難く、良い方向にも悪い方向にも進展する可能性があるため、極端にポジションを傾けにくいこと、などが考えられます。

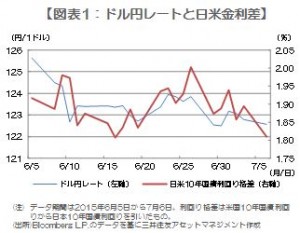

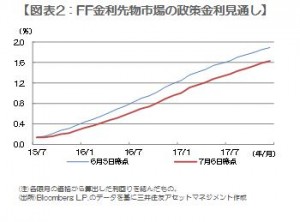

それでもここ約1カ月で4円程度のドル安・円高が進行しましたが、これはシンプルに日米金利差で説明が可能と思われます。図表1はドル円レートと日米10年国債利回り格差の推移を重ねたものです。6月5日の10年国債利回りは米国が2.41%、日本が0.49%で、その差は1.92%でした。7月6日は米国が2.29%へ低下し、日本は0.48%にとどまったため、その差は1.81%に縮小しました。つまりギリシャ問題に起因する市場の動揺で、米連邦準備制度理事会(FRB)が利上げ時期を先送りするとの見方が日米金利差縮小につながり、ドル円を押し下げたと解釈できます。なおフェデラルファンド(FF)金利先物市場で予想されるFF金利の水準をみても、7月6日時点の方が6月5日時点より低下しており、利上げペースの減速見通しが示唆されています(図表2)。

7月は利上げ時期を探る上で手掛かりとなるギリシャ問題への米当局の見解に注目

なお7月は米国で重要なイベントが控えています。まずイエレンFRB議長が7月10日にクリーブランドで米国経済の見通しについて講演を行い、翌週15日には半期の議会証言を行います。そして7月28日、29日には米連邦公開市場委員会(FOMC)が開催されます。ギリシャ問題が米国経済に与える影響について、当局がどのような見解を示すのか、利上げ時期を探る上での手掛かりとなるため注目が集まっています。なお利上げは早ければ9月とみていますが、ギリシャ問題の混乱が拡大した場合は先送りの検討も必要になる可能性があると考えています。

当面は下値リスクに警戒、材料消化後は緩やかなドル高・円安への回帰を予想

ドル円相場を展望した場合、少なくともギリシャ問題の進展を見極める間は下値リスクへの警戒が必要と考えます。最近のレポートでお話しした通り、第3次金融支援の早期合意という予期せぬ事態が起こる可能性もゼロではない一方、協議が難航し、7月20日のギリシャ国債の債務不履行(デフォルト)、緊急流動性支援(ELA)の打ち切り、ギリシャ政府による並行通貨の発行、政局の流動化という展開になる可能性もあります。後者の場合、ドル円は120円割れを試す動きも考えられますが、最終的には何らかの形でギリシャ向け金融支援の枠組みは維持されるとみています。

ギリシャ問題や米利上げ時期を巡る思惑など懸念材料の消化が進めば、日米金融政策の方向性の違いがドル高・円安要因として作用すると考えています。ただ現時点では米国の利上げは極めて緩やかなペースとなり、日銀の追加緩和は当面見送りとみていますので、ドル円の上昇も比較的限定されると予想します。ドル円が上昇基調を取り戻した場合、まずは6月5日高値の125円86銭水準を目指すと思われますが、その上はチャートポイントが客観的に示す128円51銭水準(昨年12月安値115円57銭水準から今年3月高値122円04銭水準の倍返し)が位置しますので、年内はこのレベルが意識される場面も想定しています。

(2015年7月8日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会