ドル円と日本株の騰勢は続くか

市川レポート(No.81) ドル円と日本株の騰勢は続くか

- ドル買い主導によるドル円の押し上げが続き125円が視野に入る。

- チャートポイントが示唆するドル高円安水準は128円台半ばなど。

- 日経平均株価は短期間で節目の21,000円に達する可能性が高まる。

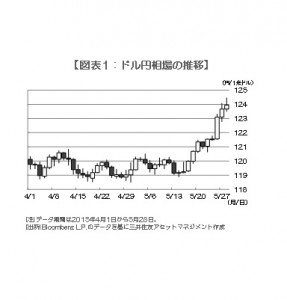

ドル買い主導によるドル円の押し上げが続き125円が視野に入る

ドル円は5月28日のニューヨーク外国為替市場で1ドル=124円46銭水準まで上昇し、約12年半ぶりのドル高円安水準に達しました。5月22日の講演でイエレン米連邦準備制度理事会(FRB)議長が年内利上げの可能性を示唆したことや、米経済指標の一部に改善がみられたことから、ドル買い主導によるドル円の押し上げが続いているとみられます。ドル円は金融危機前の2007年6月につけた高値である124円14銭水準を早々に回復し、上値の目途とみていた125円が視野に入っています。為替相場の一般的な傾向として、いったん一方向の動きに弾みがつくと、それまでの想定を超える加速度的な勢いで水準を切り上げる、または切り下げることは往々にして発生します。

チャートポイントが示唆するドル高円安水準は128円台半ばなど

チャートポイントが客観的に示すドル高円安水準の目安は、①128円51銭水準(昨年12月安値115円57銭水準から今年3月高値122円04銭水準の倍返し)、②130円59銭水準(1998年8月高値147円66銭水準から2011年10月安値75円35銭水準の下げ幅の76.4%戻し)、③135円15銭水準(2002年1月高値)などがあります。当面はドル高円安地合いが続く見込みであり、ドル円の上昇が一段と進んだ場合には、これらの水準が意識されやすくなる可能性があります。

なお日米欧の7カ国(G7)財務相・中央銀行総裁会議に出席中の麻生財務相は28日、足元の円安進行は荒い動きで注意深く監視すると述べており、いったんドル円の上昇スピードに調整が入ることも予想されます。その場合はこれまでのレンジ上限であった122円水準までの戻りは十分に値幅の範囲内と考えます。また少し長い目でみれば、日銀による追加緩和への期待は大きく後退していること、22日のイエレン発言後から28日まで米長期金利は小幅に低下していること、米利上げペースは極めて緩やかなものになると見込まれていること、これらはドル円の上昇速度を抑制する方向に作用すると思われます。

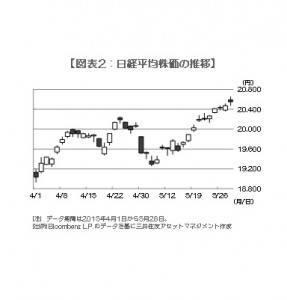

日経平均株価は短期間で節目の21,000円に達する可能性が高まる

一方、日経平均株価も堅調な推移が続いています。5月28日までに10営業日続伸し、約27年ぶりの連騰記録となりました。マクロ経済、株式需給、企業業績など、日本株を取り巻く環境は依然良好で、2000年4月につけた高値2万833円21銭も通過点になると思われます。短期間で節目の21,000円に達する可能性が高まっていますが、この水準に到達すればいったん達成感が出るのではないかとみています。

世界の株式市場にとって米国の利上げは今年最大の材料と考えますが、利上げは6月16、17日開催の米連邦公開市場委員会(FOMC)では見送られ、9月16、17日のFOMCで決定されると予想します。利上げ開始が強く意識されれば、夏場にかけて株式市場はやや調整色の強まる時間帯に入ると思われ、その場合は日本株にも相応の影響が及ぶことが考えられます。ただFRBは極めて慎重に利上げを開始する見通しで、相場が深刻なダメージを受ける事態は最終的に回避されるとみています。また本邦企業の4-6月期決算発表における業績見通しが失望を誘う内容でなければ、日本株への影響は限定され、大きく下げた場合でも、年末にかけて底堅い動きを回復すると予想します。

(2015年5月29日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会