日米金融政策とドル円相場の見通し

日米金融政策とドル円相場の見通し

-

- FRBは年内に3回、来年は4回、25bpずつ利下げ実施を予想、米国経済はソフトランディングへ。

- 日銀は来年1月から半年ごとに25bpずつ利上げ実施を予想、日本経済は緩やかな成長を維持。

- この先緩やかなドル安・円高を予想、141円台が目先のドル下値とみるが、投機の円買いに注意。

FRBは年内に3回、来年は4回、25bpずつ利下げ実施を予想、米国経済はソフトランディングへ

今回のレポートでは、日米金融政策とドル円相場の行方を展望します。はじめに、米国の金融政策について、弊社は米連邦準備制度理事会(FRB)が9月の米連邦公開市場委員会(FOMC)で、フェデラルファンド(FF)金利の誘導目標(現行5.25%~5.50%)を25ベーシスポイント(bp、1bp=0.01%)引き下げ、年内は11月と12月のFOMCでも25bpずつ利下げを行うと予想しています。

米国経済は足元で減速していますが、年内の連続利下げにより、減速のペースは緩やかなものにとどまり、2025年は3カ月ごとに25bpずつの利下げで景気を支えるとみています。米国の実質GDP成長率は2024年が前年比+2.6%、2025年はやや減速し、同+1.9%を想定していますが、+1.9%はほぼ潜在成長率(中長期的に持続可能な成長率)であり、米国景気は軟着陸(ソフトランディング)可能と考えています。

日銀は来年1月から半年ごとに25bpずつ利上げ実施を予想、日本経済は緩やかな成長を維持

次に、日本の金融政策について、弊社は日銀が2025年1月の金融政策決定会合で、無担保コール翌日物金利の誘導目標(現行0.25%程度)を25bp引き上げると予想しています。円安修正により、物価の上振れリスクが後退したことで、日銀はしばらく経済の下振れリスクに焦点をあてることが可能となります。日銀は2025 年1月会合に公表する「経済・物価情勢の展望(展望レポート)」で総合的な点検を行い、利上げを決定するとみています。

その後の利上げペースは、半年ごとに25bpを想定しており、2025年7月、2026年1月に追加利上げが決定されると考えています。日本経済は、賃金の増加や経済対策(定額減税・給付金)などを背景として緩やかな成長軌道をたどり、実質GDP成長率は2024年度が前年度比+0.5%、2025年度は同+0.7%を予想しています。過度に緩和的な金融環境がゆっくりと修正されることで、景気の大幅な冷え込みは回避されると思われます。

この先緩やかなドル安・円高を予想、141円台が目先のドル下値とみるが、投機の円買いに注意

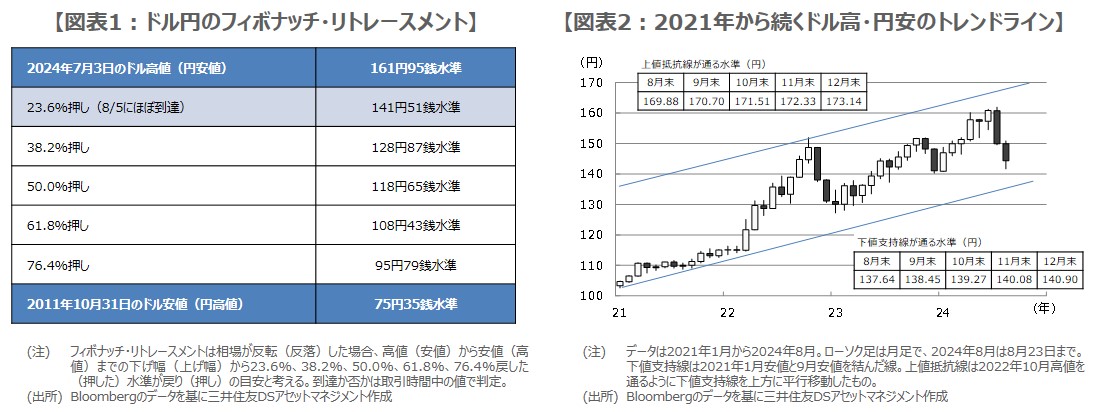

最後に、ドル円相場を展望します。前述の日米金融政策の見通し(FRBのコンスタントな利下げと日銀の慎重なペースの利上げ)を踏まえれば、この先のドル円は、緩やかなドル安・円高の進行が見込まれます。8月21日付レポートで紹介したフィボナッチ・リトレースメントでみると、2011年10月31日の1ドル=75円35銭水準から、2024年7月3日の161円95銭水準までの上げ幅について、23.6%の押しが141円51銭水準です(図表1)。

ドル円は8月5日に23.6%近辺に達しており(141円70銭水準)、目先はここがドルの下値として意識されると思われます。なお、近年の本邦収支構造の変化(詳細は7月4日付レポート参照)は、根雪のように積み上がる中長期的な円安要因ですが、短期的には投機筋の動向に注意が必要で、仮に投機的な円買いが大きく膨らめば、2021年から続くドル高・円安のトレンドライン(図表2)の下限に近づくリスクが高まります。

(2024年8月26日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会