一時141円台へ急速に進んだドル安・円高に対し日銀が動く

一時141円台へ急速に進んだドル安・円高に対し日銀が動く

-

- 日銀追加利上げとFRBの9月利下げ示唆後、米景気先行き不安が浮上しドル円は141円台へ。

- 年初からのドル高・円安と7月に入ってからのドル安・円高は、ともに投機筋が強く関与した可能性。

- 日銀内田副総裁は本日、早々に市場の追加利上げ観測をけん制、目先ドル安・円高は一服か。

日銀追加利上げとFRBの9月利下げ示唆後、米景気先行き不安が浮上しドル円は141円台へ

ドル円は7月3日に1ドル=161円95銭水準をつけた後、7月11日発表の6月米消費者物価指数(CPI)が市場予想を下回ったことをきっかけに、ドル安・円高方向へ急速に反転しました。その後、7月31日の日銀金融政策決定会合で追加利上げが決定され、米連邦公開市場委員会(FOMC)で9月に利下げ検討の可能性が示唆されると、ドル安・円高の動きが加速し、8月5日には141円70銭水準に達しました。

もともとドル円が161円台まで進んだ背景には、日銀と米連邦準備制度理事会(FRB)の慎重な政策運営の姿勢に、日米金利差はしばらく縮小しないであろうとの市場の見方があったと推測されます。こうしたなか、先月の日銀追加利上げとFRBの9月利下げ示唆に加え、足元では米経済指標の下振れで景気先行き不安が急浮上し、日米金利差縮小の観測が強まったことで、一気にドル安・円高が進んだと考えられます。

年初からのドル高・円安と7月に入ってからのドル安・円高は、ともに投機筋が強く関与した可能性

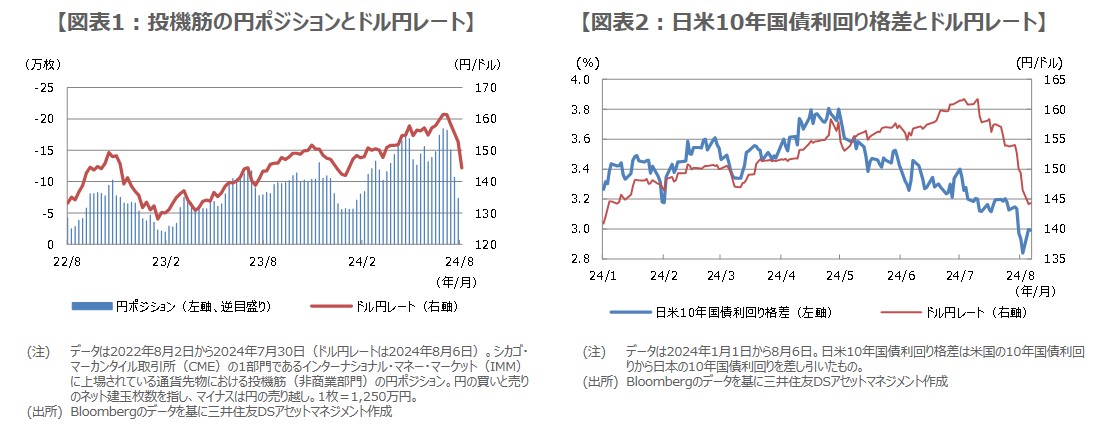

年初からほぼ一本調子で進んだドル高・円安と、7月に入ってからの急速なドル安・円高については、投機的な動きが強く関与している可能性が高いと思われます。そこで、シカゴ・マーカンタイル取引所(CME)の1部門である、インターナショナル・マネー・マーケット(IMM)に上場されている通貨先物について、投機筋による円の売買動向を確認してみます(図表1)。

図表1をみると、投機筋は年初から円を売り越し、7月2日時点の円売りポジションは184,223枚と、かなり高水準に積み上がり、ドル円はおおむねこれに連動する形で、円安が進んだ様子がうかがえます。その後、投機筋が一気に円売りポジションを解消する(円を買い戻す)と、ドル円も急速にドル安・円高に振れており、投機的な取引がドル円相場の方向性に大きく影響したと推測されます。

日銀内田副総裁は本日、早々に市場の追加利上げ観測をけん制、目先ドル安・円高は一服か

フェデラルファンド(FF)金利先物市場では、9月に50ベーシスポイント(bp、1bp=0.01%)、11月と12月に25bpずつの利下げの見方が強まっており、日銀も年内追加利上げの見通しが市場に広がるなか、日米金利差は足元で急速に縮小しています(図表2)。このように、投機筋の円売りポジションの解消が進み、米景気減速や日米政策金利の変更も一定程度市場に織り込まれたと思われることから、ドル安・円高は小休止が予想されます。

この先は、米経済指標と日米金融当局者の発言が注目され、内容次第ではドル高・円安、ドル安・円高、双方の動きが見込まれます。なお、日銀の内田副総裁は本日の講演で「金融資本市場が不安定な状況で、利上げをすることはありません」と述べ、国内市場は長期金利低下、ドル高・円安、株高で反応しています。日銀は早々に市場の追加利上げ観測のけん制に動いたこととなり、次は米経済指標と米金融当局者の発言が焦点となります。

(2024年8月7日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会