米国の経済・金利・通貨・株価の見方を考える

米国の経済・金利・通貨・株価の見方を考える

-

- 2024年の米経済はソフトランディングへ、失業率は上昇し、物価の伸びも一段と鈍化する見通し。

- 利上げは終了とみるが、失業率上昇やインフレ鈍化は緩やかなものとなり、来年利下げは見送りへ。

- 長期金利低下とドル安の度合いも総じて緩やかに、米国株には好ましい環境のため上昇余地大。

2024年の米経済はソフトランディングへ、失業率は上昇し、物価の伸びも一段と鈍化する見通し

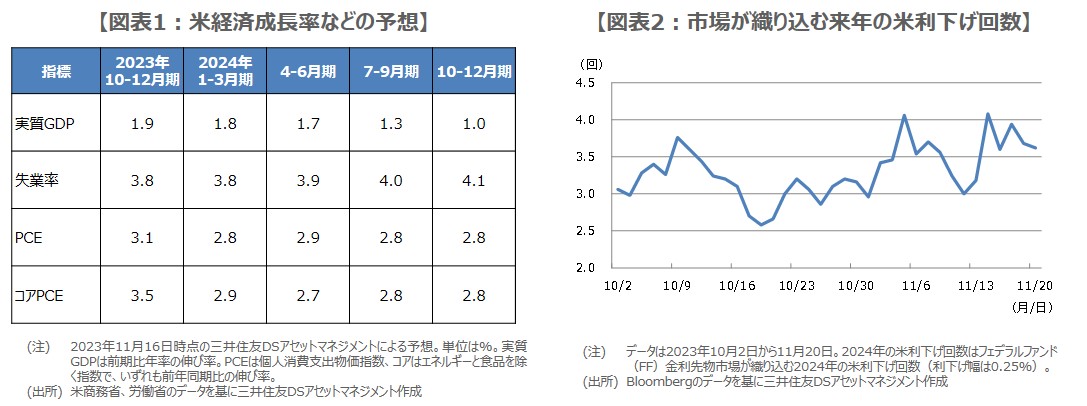

今回のレポートでは、米国のマクロ経済と金融政策および長期金利の行方を展望し、米ドルや米国株への影響について考えます。はじめに、米国のマクロ経済について、弊社は利上げの累積効果が顕在化することで、成長ペースは徐々に鈍化していくとみています。実質GDP成長率の具体的な予想値は図表1の通りですが、マイナス成長は見込んでおらず、米国経済の軟着陸(ソフトランディング)を想定しています。

成長ペースの鈍化に伴い、失業率も上昇するとみていますが、マイナス成長が回避されるなかでは、労働市場が急速に悪化する公算は小さいと考えます。一方、物価の伸びについては、この先も低下傾向が続き、米連邦準備制度理事会(FRB)が注視している個人消費支出(PCE)物価指数は、総合指数、コア指数(食品とエネルギーを除く指数)とも、2024年1-3月期に前年同期比の伸び率が3%を割り込む見通しです。

利上げは終了とみるが、失業率上昇やインフレ鈍化は緩やかなものとなり、来年利下げは見送りへ

次に、金融政策について考えます。前述の通り、米経済が減速するなかで、失業率の上昇と、物価の伸びの鈍化が確認される限りにおいては、追加的な利上げの必要性は低下することになります。ただ、図表1の通り、弊社は2024年の失業率について、7-9月期は4.0%、10-12月期は4.1%と、極端な悪化は見込んでおらず、PCEの前期比伸び率も、各四半期で2%台後半を予想しています。

つまり、弊社は米国のインフレ率が来年2%近辺まで低下するには至らないと考えており、FRBは利下げの判断を2024年いっぱい見送る可能性が高いと予想しています。なお、フェデラルファンド(FF)金利先物市場に目を向けると、11月20日時点で2024年は4回近い25ベーシスポイント(bp、1bp=0.01%)の利下げが織り込まれており(図表2)、弊社の見方は市場よりもかなりタカ派的です。

長期金利低下とドル安の度合いも総じて緩やかに、米国株には好ましい環境のため上昇余地大

最後に、米金融市場の方向性について考えます。利上げ終了に伴い、一本調子の米長期金利上昇と米ドル高の局面も終了すると思われますが、来年は利下げを想定していないため、米10年国債利回りは4%台前半程度の低下、米ドルの減価度合いも緩やかなものにとどまるとみています。ドル円は、日銀が極端な引き締めに踏み切らなければ、140円台で推移する時間帯が多くなることが予想されます。

このような環境は一般に株価には好ましく、ダウ工業株30種平均、S&P500種株価指数、ナスダック総合株価指数は、足元から来年末にかけ10%程度の上昇余地はあると考えています。仮に米経済が弊社予想よりも減速すれば、来年利下げの可能性は高まり、米長期金利低下とドル安の度合いは大きくなると思われます。経済の減速は米国株には向かい風ですが、金融ショックによるものでなければ、利下げが一定程度、株価を支えるとみています。

(2023年11月21日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会