平成の日本株を振り返る

市川レポート 平成の日本株を振り返る

- 日経平均は平成元年から21年まで約77.0%下落し、その後は平成31年まで約214.7%上昇。

- 平成の日本株は、「14年下落→4年上昇→2年下落→10年上昇」、バブル崩壊が深刻な影響。

- すでに国内金融システムに懸念なく、平成のイメージで令和の日本株市場を展望する必要はない。

日経平均は平成元年から21年まで約77.0%下落し、その後は平成31年まで約214.7%上昇

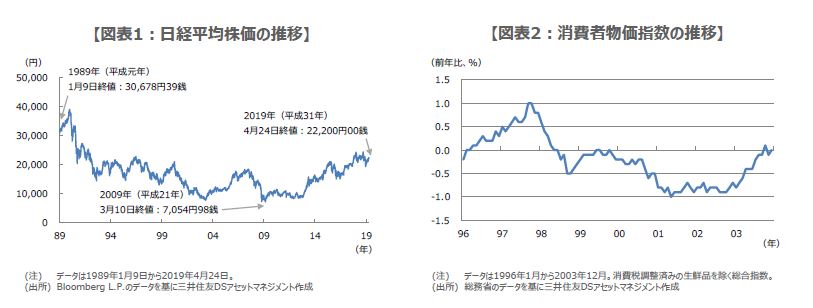

日本では2019年5月1日午前0時に平成から令和へと元号が変わります。そこで、今回のレポートでは、平成の日本株の動きを振り返ります。平成のスタートは1989年1月8日ですが、この日は日曜日でした。翌1月9日の日経平均株価の終値は、前週末比468円85銭(約1.6%)高の30,678円39銭、TOPIXは同34.9ポイント(約1.5%)高の2,401.81ポイントでした。

日経平均株価はその後、低迷が続き、2009年(平成21年)3月10日に終値ベースで7,054円98銭の安値をつけました。2019年(平成31年)4月24日の終値が22,200円ちょうどでしたので、日経平均株価は平成元年から平成21年までに約77.0%下落し、その後は平成31年まで約214.7%上昇したことになります(図表1)。平成を通じての騰落率は依然マイナスですが、これには次のような理由が考えられます。

平成の日本株は、「14年下落→4年上昇→2年下落→10年上昇」、バブル崩壊が深刻な影響

平成を迎えた後、日本株が長期にわたって低迷した主な理由として、①日本のバブル崩壊に起因する不良債権問題と金融システム不安、②リーマン・ショックに端を発する世界的な金融危機、が挙げられます。①については、2002年(平成14年)公表の金融再生プログラムにより、ようやく不良債権処理にめどがつきましたが、平成入り後の日本株は、結局、2003年(平成15年)まで低下傾向が続きました。

その後、日本株の上昇基調は4年ほど続いたものの、②の金融危機発生により、日経平均株価は前述の安値をつけるに至りました。以上より、平成の日本株の動きをまとめると、「14年下落→4年上昇→2年下落→10年上昇」、となります。つまり、「100年に1度」といわれた②の世界的な金融危機よりも、①のバブル崩壊の方が、より甚大な影響を日本株に与えたことが分かります。

すでに国内金融システムに懸念なく、平成のイメージで令和の日本株市場を展望する必要はない

金融機関の経営状況や決済機能など、金融システムに大きな懸念があれば、一般に株式などのリスク資産への投資は敬遠されます。①と②は、まさにこの状況といえますが、特に①は日本固有の問題で、バブル崩壊後、金融機関の融資は多くが焦げ付き、不良債権化しました。その結果、1990年代後半には大手金融機関の経営破たんが相次ぎ、2000年代にかけて物価の低下傾向が鮮明となりました(図表2)。

日経平均株価は1989年(平成元年)1月9日から2019年(平成31年)4月24日の間、終値ベースで約27.6%低下しました。ただ、そもそも、バブルで押し上げられた日経平均株価を基準に騰落率を考えるのは適切と思われません。また、すでに日本の金融システムに懸念はなく、足元の株高傾向は10年続いています。そのため、平成の株価低迷のイメージをもったまま、令和の日本株市場を展望する必要はないと考えます。

(2019年04月25日)

市川レポート バックナンバーはこちら

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会