底打ちを探るJリート市場

▣ 今年に入って軟調な地合いが継続

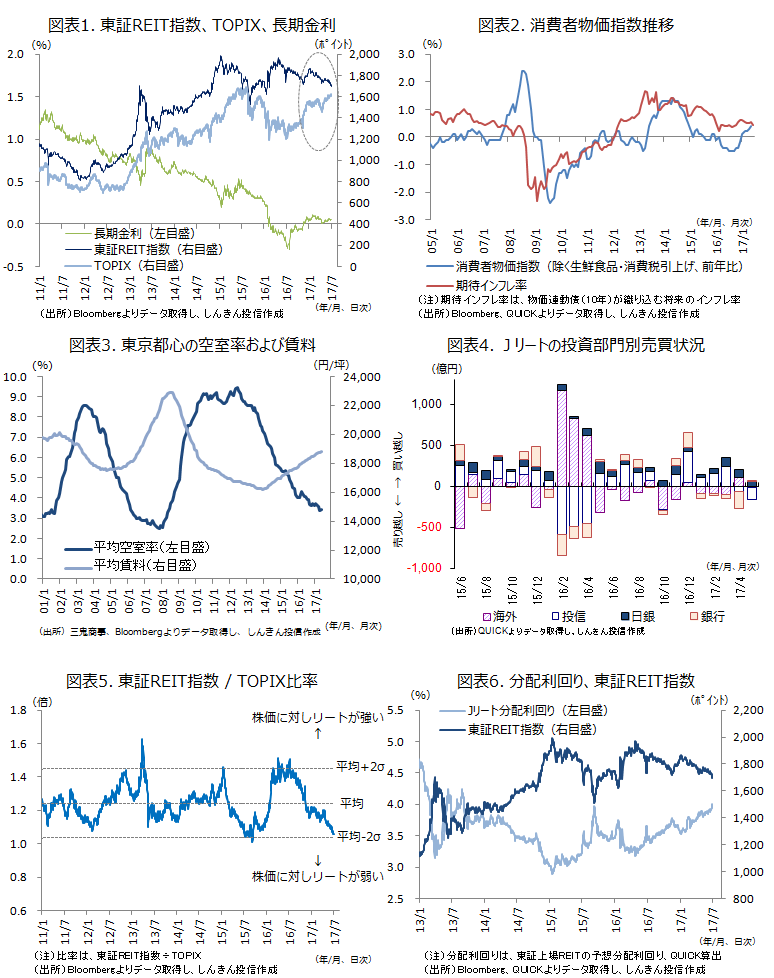

昨年11月、12月は堅調な動きになったJリート市場ですが、今年に入り東証REIT指数がじりじりと値を下げ、6月30日には1,700ポイントを割り込むなどやや軟調な展開が続いています(図表1)。

Jリート市場は年初、5か月ぶりの高値(1,868ポイント、ザラ場)まで上昇したことから、利益確定売りが強まりました。その後も、長期金利が一時0.15%まで上昇するなど、長期金利の上昇が嫌気されたことに加え、3月期末を前にした国内機関投資家の利益確定売りに押されました。4月に入り、米国のシリアへの空爆や米国と北朝鮮の関係緊迫化などの地政学リスクに加え、フランス大統領選への警戒、トランプ政権とロシアとの不透明な関係をめぐる「ロシア疑惑」などが重しとなりました。

足元では、地政学リスクへの過度の警戒は後退したことに加え、フランス大統領選も親欧州連合(EU)のマクロン氏が勝利し、下院選挙でもマクロン陣営が過半数を確保するなど、欧州不安も後退しています。「ロシア疑惑」については捜査中で、投資家心理を大きく悪化させる材料にはなっていません。

▣ さえない動きの主な要因は

Jリート市場がさえない動きとなっている主な要因としては、(1)日銀の将来的な金融緩和策縮小への警戒、(2)来年以降のオフィスビル大量供給への懸念、(3)毎月分配型投資信託への資金流入の減少、(4)Jリート市場から先高観の根強い株式市場に資金が流れがち、などが挙げられます。

(1)については、長期金利の上昇で調達コストが上昇することや長期金利対比での分配利回りの魅力が減退することが懸念されます。とはいえ、日銀は2%の物価目標を掲げ、目標達成までは異次元の金融緩和政策を継続するとしています。5月の消費者物価指数は前年比0.4%の上昇にとどまっています(図表2)。黒田日銀総裁が「2%の物価安定の目標に向けての道は、まだかなりある」と述べるなど、物価目標の達成が全く見えない中、長期金利の上昇は限定的とみられ、当面ゼロ%程度で推移することが想定されます。

(2)については、東京都心の5月のオフィスの空室率は、新築ビルが募集面積を残して竣工した影響でわずかに上昇しましたが、賃料は41か月連続で上昇しており、回復基調が続いています(図表3)。森ビルの「東京23区の大規模オフィスビル市場動向調査 2017」によると、東京23区大規模オフィスビルの供給量は、2018年と2020年に高水準になる見通しです。もっとも、今後5年間(2017~21年)の平均は過去平均並みとなる見込みです。2018年は供給増によって、空室率は上昇に転じ、賃料もやや弱含む可能性はあるものの、良好な企業業績や雇用情勢が続く中、供給が需要を喚起することも見込まれ、オフィス市況の悪化は小幅にとどまることが想定されます。

(3)については、これまで買い越しが続いていた投信が4月、5月に売り越しに転じています(図表4)。積極的な販売が手控えられている可能性はありますが、Jリートの割安感や分配利回りの高さなどが見直されると、徐々に買いが戻ってくることが期待されます。

(4)については、Jリートと株価を対比させると、相対的にJリートが強く、国内株が弱い局面と、逆に国内株が強く、Jリートが相対的に弱い局面が繰り返されています(図表5)。昨年後半から、国内株が強く、Jリートが相対的に弱い局面が続いていましたが、この局面もそろそろ終盤にさしかかってきているとみられます。

その他、米長期金利上昇で、グローバルリートの売りが広がり、Jリートも売られる懸念もくすぶります。もっとも、米連邦準備制度理事会(FRB)は慎重に利上げを進めるとみられます。米政策金利のピークは3%程度の見通しになっており、米長期金利はこの水準に収れんしていくことが見込まれるため、米長期金利は非常に緩やかな上昇となりそうです。米金利の上昇が緩やかかつ限定的であれば、Jリートへの影響も限定的とみられます。

Jリートの分配利回りは、6月30日には4%程度と2015年9月のチャイナショック時を上回りました(図表6)。分配利回りから長期金利を差し引いた利回り格差は3.9%台、米長期金利との格差も1.7%程度まで広がっています。毎月分配型投信からの売りが減少すれば、反発が期待できます。積極的な買いが手控えられていますが、割安感が強まる中、底打ちを探ることになりそうです。

印刷用PDFはこちら

https://www.skam.co.jp/report_column/env/

※本資料は、ご投資家の皆さまに投資判断の参考となる情報の提供を目的として、しんきんアセットマネジメント投信株式会社が作成した資料であり、投資勧誘を目的として作成したもの、または、金融商品取引法に基づく開示資料ではありません。

※本資料の内容に基づいて取られた行動の結果については、当社は責任を負いません。

※本資料は、信頼できると考えられる情報源から作成しておりますが、当社はその正確性、完全性を保証するものではありません。また、いかなるデータも過去のものであり、将来の投資成果を保証・示唆するものではありません。

※本資料の内容は、当社の見解を示しているに過ぎず、将来の投資成果を保証・示唆するものではありません。記載内容は作成時点のものですので、予告なく変更する場合があります。

※本資料の内容に関する一切の権利は当社にあります。当社の承認無く複製または第三者への開示を行うことを固く禁じます。

※本資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

しんきんアセットマネジメント投信株式会社

金融商品取引業者 関東財務局長(金商) 第338号

加入協会/一般社団法人投資信託協会 一般社団法人日本投資顧問業協会