ドルの上値を抑えるものは

▣ 緩やかな米利上げ+バランスシートの縮小観測

米連邦準備制度理事会(FRB)は5月24日、金融政策を決める米連邦公開市場委員会(FOMC、5月2日~3日)の議事要旨を公表しました。大半の参加者が、景気が想定通りに回復すれば、利上げが近いうちに適切になるとの見方を示しました。6月2日に発表される米雇用統計などが大きく悪化しない限り、6月の利上げはほぼ確実な状況です。また、保有している米国債などの資産縮小(バランスシート縮小)についても、景気が想定通りに回復するなら、年内に始めることが適切だろうとしました。ただ、最近見られる経済活動の減速が一過性のものだという証拠を待つのが賢明とのやや慎重な意見も出されました。

米株式市場では、利上げペースやバランスシート縮小が緩やかなペースとなる見通しであることや、前回あった“足元の株価は割高”との指摘がなかったことなどから、安心感が広がりました。一方、24日の米債券市場や為替市場は、緩和政策の縮小への警戒がやや後退し、米長期金利は小幅に低下、ドルもやや売りが優勢になりました。

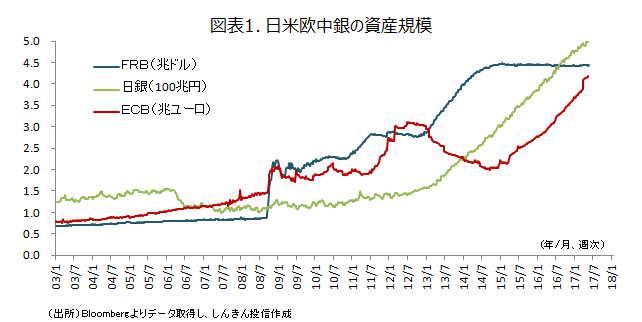

FRBは、2014 年10 月の量的緩和第3 弾(QE3)終了後、保有する米国債と住宅ローン担保証券(MBS)の償還元本を再投資して、保有残高を維持しています(図表1)。この4兆5,000億ドルにまで膨らんでいる資産については、再投資しない額に上限を設け、上限を超えた分について再投資するにとどめるとともに、この上限を段階的に引き上げて再投資しない額を増やしていき、残高を縮小していく案が提示されました。次回6月の会合で、詳細が検討されるとみられます。

年内の米金融政策は、6月の利上げはほぼ確実視されており、その後9月に利上げし、12月にバランスシートの縮小開始がメインシナリオ。ただ、一部の金融当局者からは年内後半からのバランスシート縮小を求める声も出ており、9月にバランスシートの縮小を開始し、12月に利上げする可能性もありそうです。

今回の議事要旨公表でドル円は若干ドル売り・円買いで反応しましたが、金融政策の方向性からは、緩やかなドル高・円安地合いと言えそうです。

▣ ECBは緩和縮小も

他方、欧州中央銀行(ECB)はマイナス金利政策と国債などを月600億ユーロ買い入れる量的緩和政策を継続しています。もっとも、買入額については、3月までの月800億ユーロを、4月から600億ユーロに減額しています。ユーロ圏の経済は、ドラギ総裁が「成長が改善しているのは事実で、状況はますます良くなっている」と指摘するなど、回復基調が続いています。警戒されたフランス大統領選では、親欧州連合(EU)のマクロン氏が勝利し、政治リスクも後退しています。加えて、メルケル独首相が、「ユーロは弱過ぎる。これはECBの政策が理由だ」と述べるなど、外部からの金融緩和圧力が後退しています。ECBは早晩、さらなるテーパリング(資産購入の段階的縮小)に踏み切るとみられます。

ECBの金融引き締めはまだ先の話ですが、FRBが量的緩和政策を終了し、利上げ局面にある中、ECBも遅れてFRBに追随することが想定されます。前回のFRBの利上げ局面(2004年6月~2006年6月)では、ECBは1年半遅れて2005年12月に利上げに転じました(図表2)。この局面の為替の動きをみると、2005年はドル高・ユーロ安が進行していましたが、ECBの利上げを契機にドル安・ユーロ高の動きが強まりました。ドル円についてはドル高・円安が進行していたものの、ECBの利上げ後は、その動きがやや鈍くなりました(図表3)。

他方、トランプ政権は23日、2018会計年度(2017年10月~2018年9月)の予算のたたき台となる予算教書を議会に提出しました。インフラ投資(10年間で2,000億ドルを盛り込み、民間分と合わせて計1兆ドル)や税制改革(法人税率を15%に引き下げ、個人所得税率も7区分から3区分に簡素化)が示されましたが、実現性には疑問符が付きます。また、トランプ政権のロシア疑惑の捜査はこれから本格化するとみられることや、北朝鮮が挑発行為を継続していることから地政学リスクもドルの重しになりそうです。

米国が金融緩和策の縮小では先行しているものの、ECBが遅れて追随する可能性が高まってきていること、米国の政治リスクなどがドルの重しとなり、今後は、非常に緩やかなドル高・円安局面となりそうです。

印刷用PDFはこちら

https://www.skam.co.jp/report_column/env/

※本資料は、ご投資家の皆さまに投資判断の参考となる情報の提供を目的として、しんきんアセットマネジメント投信株式会社が作成した資料であり、投資勧誘を目的として作成したもの、または、金融商品取引法に基づく開示資料ではありません。

※本資料の内容に基づいて取られた行動の結果については、当社は責任を負いません。

※本資料は、信頼できると考えられる情報源から作成しておりますが、当社はその正確性、完全性を保証するものではありません。また、いかなるデータも過去のものであり、将来の投資成果を保証・示唆するものではありません。

※本資料の内容は、当社の見解を示しているに過ぎず、将来の投資成果を保証・示唆するものではありません。記載内容は作成時点のものですので、予告なく変更する場合があります。

※本資料の内容に関する一切の権利は当社にあります。当社の承認無く複製または第三者への開示を行うことを固く禁じます。

※本資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

しんきんアセットマネジメント投信株式会社

金融商品取引業者 関東財務局長(金商) 第338号

加入協会/一般社団法人投資信託協会 一般社団法人日本投資顧問業協会