緩やかな米金利上昇がメインシナリオ

▣ 米国の3月利上げ観測はやや後退も、年内の利上げは複数回

イエレン米連邦準備制度理事会(FRB)議長の発言や堅調な米景気指標を受け、米国の早期利上げ観測がやや強まっていましたが、フィッシャーFRB副議長は16日のインタビューで利上げに積極的に動く姿勢を示さなかったことから、3月にも利上げとの見方は後退しました。

イエレンFRB議長は、議会証言で「利上げを待ちすぎるのは賢明ではない」と、3月の米連邦公開市場委員会(FOMC)での利上げの可能性を排除しませんでした。また、1月の米小売売上高が予想を上回るなど堅調な景気指標に加え、1月の米消費者物価指数(CPI)が前年同月比2.5%上昇と4年10か月ぶりの大きな伸び率になったことも、利上げ観測が強まった要因とみられます。

ただ、フィッシャーFRB副議長は、年内の利上げ回数について「2回や3回といった数字を挙げるつもりはないが、この時期に想定していた状況と現状は一致している」と、年内の複数回の利上げを容認する姿勢を示したものの、「我々は物価が目標の2%を下回っているのを心配している」と、やや慎重な姿勢も示しました。

▣ 米長期金利のピーク時の目安は3%程度か

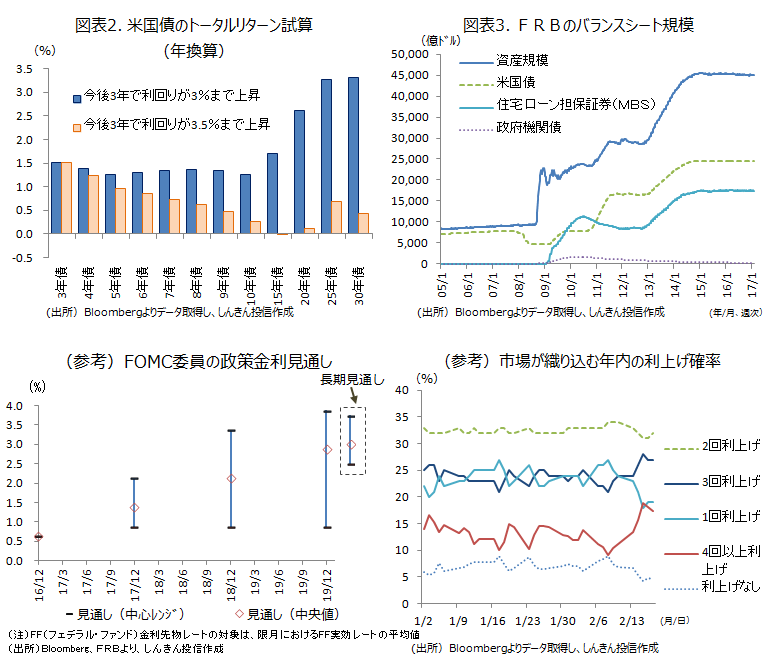

昨年12月のFOMCの政策金利見通しでは、2017年~2019年まで年3回利上げで、2.75%~3.0%まで上昇し、その後に3.0%に到達しピークを迎えるとしています。

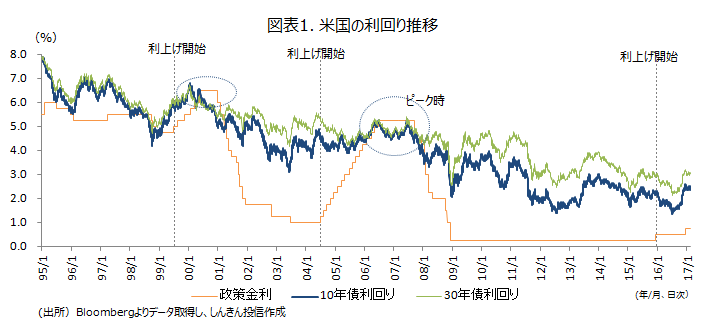

政策金利のピーク時には、短期金利から超長期の国債利回りまで、政策金利の水準でほぼ横並びになります。利上げ局面のピークの水準は、先々の政策金利の推移を織り込む期間が長い金利である30年債利回りも参考にできます。前回の2004年6月~2006年6月にかけての利上げ局面では、政策金利のピークは5.25%。この間30年債利回りはほぼ横ばいのレンジでの動きが継続しましたが、利上げ開始時の30年債利回りは5.28%前後と、政策金利のピークとほぼ同水準でした(図表1)。

今回も30年債利回りは3.0%を若干上回る程度で、FOMCの政策金利見通しと整合しています。仮にFOMCの見通しを前提とした場合には、2.4%~2.5%程度で推移している10年債利回りは、今後数年で3%程度までの緩やかな上昇基調が見込まれます。

ちなみに、3年後に政策金利が3%に到達し、米国債利回りがこの水準で横並びになると仮定すると、今後3年間の5年債、10年債、30年債のトータルリターン(価格変動に伴って生じる売買差損益+利子収入)は、年換算で1.2%程度、1.2%程度、3.3%程度となります(図表2)。政策金利のピークが3.5%に上振れした場合には、年換算で0.9%程度、0.3%弱、0.4%程度となり、緩やかな利上げ局面ならばプラスのリターンが見込めることになります。

▣ バランスシート縮小にも関心

今年は、米利上げペースと並んで、FRBのバランスシート(国債など保有資産)の縮小にも関心が集まります。FRBは、2014年10月の量的緩和第3弾(QE3)終了後、保有する政府機関債と住宅ローン担保証券(MBS)の償還元本をMBSに再投資し、米国債の償還金を新発債に再投資する既存の政策を維持しています(図表3)。イエレンFRB議長は、「今後数か月の会合で再投資の見直しを議論するだろう」との認識を示しています。償還元金/償還元本の再投資を止める、保有債券を売却してバランスシートを縮小させる、が考えられますが、再投資の停止が主な議題のようです。再投資停止だけならば市場への影響を限定的とみられます。

米長期金利が短期的には上下動するものの、緩やかな上昇基調をたどるならば、米金利上昇の国内金利への影響も限定的となりそうです。為替についても、緩やかなドル高・円安地合いが継続することが見込まれます。

2月28日にトランプ米大統領の両院議会演説が予定されており、トランプ政権の税制改革やインフラ投資の規模や内容が明らかになるとみられます。3月の利上げの可能性は後退していますが、3月10日に公表される雇用統計で、賃金の上昇率が大幅に伸びると、3月利上げの蓋然性が大きく高まることも想定されます。短期的な上振れなどには注意が必要です。

印刷用PDFはこちら

https://www.skam.co.jp/report_column/env/

※本資料は、ご投資家の皆さまに投資判断の参考となる情報の提供を目的として、しんきんアセットマネジメント投信株式会社が作成した資料であり、投資勧誘を目的として作成したもの、または、金融商品取引法に基づく開示資料ではありません。

※本資料の内容に基づいて取られた行動の結果については、当社は責任を負いません。

※本資料は、信頼できると考えられる情報源から作成しておりますが、当社はその正確性、完全性を保証するものではありません。また、いかなるデータも過去のものであり、将来の投資成果を保証・示唆するものではありません。

※本資料の内容は、当社の見解を示しているに過ぎず、将来の投資成果を保証・示唆するものではありません。記載内容は作成時点のものですので、予告なく変更する場合があります。

※本資料の内容に関する一切の権利は当社にあります。当社の承認無く複製または第三者への開示を行うことを固く禁じます。

※本資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

しんきんアセットマネジメント投信株式会社

金融商品取引業者 関東財務局長(金商) 第338号

加入協会/一般社団法人投資信託協会 一般社団法人日本投資顧問業協会