指し値オペで、債券市場に落ち着き

▣ 日銀のイールドカーブ・コントロールへの疑心暗鬼から、長期金利は0.1%超え

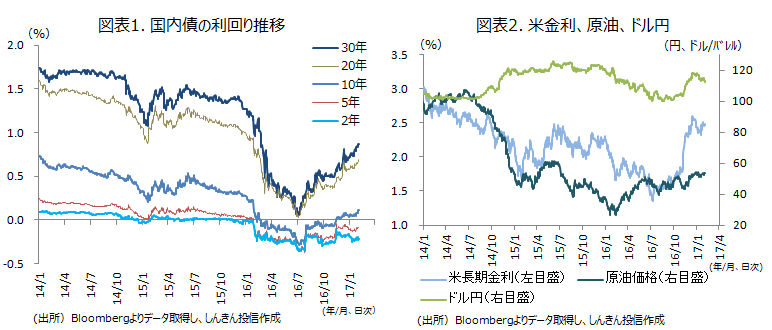

日銀が、1月25日に残存期間1年超3年以下、3年超5年以下の国債買入オペを見送って以降、債券市場が不安定になっています。27日に残存期間1年超3年以下、3年超5年以下の国債買入オペが実施されましたが、結局、この残存期間の国債を対象とする1月の買入オペの回数は、昨年12月までの6回から5回に減少しました。その後、長期金利(新発10年国債利回り)はじりじりと上昇し、2月2日には上限とみられていた0.1%を超えてしまいました(図表1)。2月3日に日銀は、この日に実施する5年超10年以下の国債買入オペの金額を、事前に予定していた4,100億円から4,500億円に増額しましたが、10年超の国債買入オペが実施されないなどから力不足とみなされ、長期金利は一気に0.15%まで上昇しました。

▣ 日銀の初の長期ゾーンでの指し値オペ実施を受け、債券市場は落ち着き

日銀は2%の物価目標の実現に向け適切なイールドカーブの水準を追求していくとしています。1月末の日銀金融政策決定会合でも、短期金利をマイナス0.1%、長期金利の目標をゼロ%とする金融政策の現状維持を決め、保有残高の増加額年間約80 兆円としている国債の買入規模も維持しました。ただ、1月に国債買入オペを1回減らした理由は不明のまま。ロイターによると、「最近のオペの結果や国債市場の需給環境を勘案して決めた」、また、オペ運営に関して「国債買入オペの金額・タイミング・回数は、金融市場調節方針と整合的なイールドカーブの形成を促すために適切に対応する」と、日銀幹部は述べたとしていますが、明確な理由にはなっていません。市場では、

- 保有残高の増加額年間約80 兆円としている国債の買入規模が減額されるのではないか

- 金利の上昇をある程度容認する姿勢に転じているのではないか

など、日銀のイールドカーブ・コントロール(長短金利操作)に対する疑念が広がりました。

いっそ、「中短期の利回りが、日銀が適切とみている水準よりも低い水準であったため、買入れを見送った」とするなら、市場は納得していたかもしれません。そして、「今後は適切なイールドカーブの水準を追求していくため、国債買入れをより柔軟に実施していく。増加額年間約80 兆円からかい離することもありうる」と市場に伝えた方が良かったかもしれません。

結局、日銀が3日の午後に指し値オペ(長期金利の指標となる新発の10年利付国債345回の買入利回りは0.110%、買入金額に制限を設けず)を通知し、長期金利は0.1%前後まで戻ることになりました。

▣ 金融緩和圧力後退も、緩和政策は継続

日銀は昨年9月、2013年4月に「量的・質的金融緩和」を導入してから3年余りが経過したにもかかわらず、2%の物価目標を実現できていないことを総括的に検証したうえで、「長短金利操作付き量的・質的金融緩和」を導入しました。しかしその後、トランプ氏が登場したことや、原油の産油国が減産で合意するなど、政治、経済の状況が大きく変わってきています。

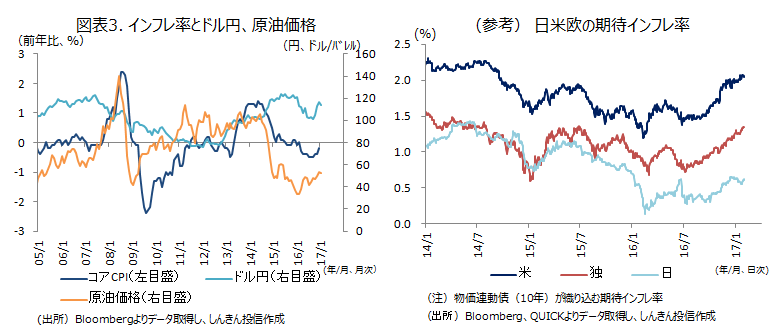

昨年11月にトランプ氏が米大統領選に勝利して以降、米長期金利が大きく上昇し、ドル高・円安が大きく進行しました。加えて、原油価格も持ち直しています(図表2)。米連邦準備制度理事会(FRB)は米市場公開委員会(FOMC、1月31日-2月1日)で、利上げを見送りましたが、声明文からは、インフレ率が目標を下回っていることについて、「これまでのエネルギー価格やエネルギー以外の輸入品価格の下落を一部反映している」との文言を削除しました。

日本についても円高への警戒が大きく後退していることに加え、原油価格の上昇や円安で徐々にインフレ圧力が強まる可能性が出てきており、金融政策への緩和圧力は弱まっています(図表3)。また、来年度の国債発行額が減額されることもあり、無理に国債を買い入れ、マネタリーベースを拡大させる必要は後退してきています。

とはいえ、12月の消費者物価指数(生鮮食品を除く、コアCPI)の前年比はマイナス0.2%と、全くデフレ脱却ができていない状況で、緩和政策は続きます。

昨年の指し値オペでは、2年債利回りはマイナス0.09%、5年債利回りはマイナス0.04%が、日銀が目処とする利回りの上限。今回の指し値オペで0.11%が、10年債利回り(長期金利)の上限の目処と判明しました。一方、20年債、30年債、40年債などの超長期債の利回りについては、それぞれ3日につけた0.730%、0.905%、1.060%が当面の上限の目安になりそうです。ただ、日銀の考える超長期債利回りの適切な水準についてはまだ不透明感が強く、不安定な動きが続く可能性があります。

印刷用PDFはこちら

https://www.skam.co.jp/report_column/env/

※本資料は、ご投資家の皆さまに投資判断の参考となる情報の提供を目的として、しんきんアセットマネジメント投信株式会社が作成した資料であり、投資勧誘を目的として作成したもの、または、金融商品取引法に基づく開示資料ではありません。

※本資料の内容に基づいて取られた行動の結果については、当社は責任を負いません。

※本資料は、信頼できると考えられる情報源から作成しておりますが、当社はその正確性、完全性を保証するものではありません。また、いかなるデータも過去のものであり、将来の投資成果を保証・示唆するものではありません。

※本資料の内容は、当社の見解を示しているに過ぎず、将来の投資成果を保証・示唆するものではありません。記載内容は作成時点のものですので、予告なく変更する場合があります。

※本資料の内容に関する一切の権利は当社にあります。当社の承認無く複製または第三者への開示を行うことを固く禁じます。

※本資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

しんきんアセットマネジメント投信株式会社

金融商品取引業者 関東財務局長(金商) 第338号

加入協会/一般社団法人投資信託協会 一般社団法人日本投資顧問業協会