日銀はしばらく様子見か

▣ 金融政策は現状維持、物価目標の達成時期は先送り

日銀は10月31日、11月1日の金融政策決定会合で、金融政策の現状維持を決めました。

合わせて公表された「経済・物価情勢の展望(展望レポート)」では、物価変動を差し引いた実質の2016年度の国内総生産(GDP)の伸び率については、7月時点の見通しからの変更はありませんでした(図表1)。一方、物価見通しについては、2016年度から2018年度までの各年度について、それぞれ0.2ポイント引き下げました。

物価見通しの引き下げに伴い、物価目標の達成時期については、「2017年度中」から「見通し期間(2018年度)の後半には2%に向けて上昇率を高めていく」と、ややあいまいな形で先送りしました。

▣ 追加緩和観測は高まらず

今回の会合で、物価見通しが引き下げられたにもかかわらず、市場では追加緩和観測は高まっていません。

9月の会合で、枠組みを変更したばかりであること、物価目標の達成時期を「2年程度」から「できるだけ早期」に改めて期限を区切らないようにしたこと、ドル円が持ち直しており円高による国内景気への悪影響の懸念が後退していること、またマイナス金利の深掘りには弊害も多いことや国債買入れも限界が近付いており、無理に追加緩和を実施する必要がないことなどが背景とみられます。また、今月末の石油輸出国機構(OPEC)総会を控え、産油国の生産調整による原油価格上昇への期待もくすぶります。

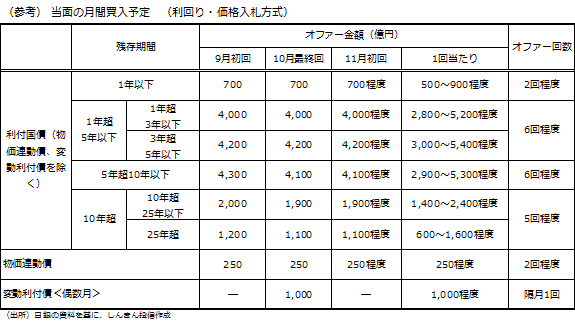

▣ 1日に公表された11月の長期国債買入れ額への反応は

11月1日の17時に公表された「当面の長期国債等の買入れの運営について」では、2日からの買い入れ予定額は、10月と同額になりました。為替市場では、減額されなかったことを好感する形で、円安に動きました。為替市場の日銀のテーパリング(資産買入れの段階的な縮小)への警戒感は根強いようです。

ただ、10月、11月の買入予定額は9月初回と比べると月当たり2,200億円減額された水準。しばらくは、テーパリングを警戒する市場と、国債買入れ減額による為替への影響(円高進行)を警戒する日銀との神経質な駆け引きが続きそうです。

一方、債券市場では超長期債の買入額が減額され、超長期債の利回り上昇が促されるとの観測がくすぶっていましたが、買入額変更なしで買い安心感が広がり、20年債や30年債の利回りが低下しました。

仮に、長期国債の買入れペースが少しずつ鈍化していったとしても、買入れは継続することからマネタリーベースの拡大は続くとの認識が市場に浸透していくと、なし崩し的にテーパリングが進行することも想定されます。その際、超長期債利回りの上昇をコントロールできるのか、テーパリングを警戒する為替が円高に動くことを抑えることができるかどうかが注目されます。

▣ まだ、新しい枠組み下での金融政策運営を確認する段階

日銀は長期国債の買入額について、「概ね現状程度の買入れペース(保有残高の増加額年間約80兆円)をめどとしつつ、金利操作方針を実現するよう運営する」としていますが、イールドカーブ・コントロール※のために、必ずしも80兆円が必要というわけではありません。無理に買おうとすると、イールドカーブを歪める可能性もあります。

今後は、イールドカーブについては、引き続き日銀の長期国債等の買入れの運営や黒田日銀総裁の発言などを勘案しながら、日銀が考える適切な水準を探っていくことになります(図表2)。10年国債利回りはゼロ%までですが、20年国債、30年国債などの超長期債の利回りについてはどこまで許容するのか、まだ不透明な状況です。

黒田総裁は10月27日の参院財政金融委員会で、「超長期のところがもう少し金利が上がってもおかしくない。上がったら下げなくてはいけないと考えるかどうかと言われると、今のところそういうふうには思っていない」、「そういった意味で超長期債の投資家の状況も当然ながら十分考慮している」と述べました。

超長期債の主要な投資家である国内の生命保険会社の下期の運用計画では、現状の超長期債利回りの水準は低いため投資の対象とはならないとしているところが大勢になっています。生保が買える水準が、日銀が考える適切な水準となるかもしれません。10年債利回りである長期金利は、低位で安定した推移が見込まれますが、超長期債の利回りがやや不安定な動きになることも想定されます。

※長短金利操作(イールドカーブ・コントロール)

金融市場調節方針は、長短金利の操作についての方針を示すこととし、短期金利については、日本銀行当座預金のうち政策金利残高に▲0.1%のマイナス金利を適用。長期金利については、10 年物国債金利がおおむね現状程度(ゼロ%程度)で推移するよう、長期国債の買入れを行う。

印刷用PDFはこちら

https://www.skam.co.jp/report_column/env/

※本資料は、ご投資家の皆さまに投資判断の参考となる情報の提供を目的として、しんきんアセットマネジメント投信株式会社が作成した資料であり、投資勧誘を目的として作成したもの、または、金融商品取引法に基づく開示資料ではありません。

※本資料の内容に基づいて取られた行動の結果については、当社は責任を負いません。

※本資料は、信頼できると考えられる情報源から作成しておりますが、当社はその正確性、完全性を保証するものではありません。また、いかなるデータも過去のものであり、将来の投資成果を保証・示唆するものではありません。

※本資料の内容は、当社の見解を示しているに過ぎず、将来の投資成果を保証・示唆するものではありません。記載内容は作成時点のものですので、予告なく変更する場合があります。

※本資料の内容に関する一切の権利は当社にあります。当社の承認無く複製または第三者への開示を行うことを固く禁じます。

※本資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

しんきんアセットマネジメント投信株式会社

金融商品取引業者 関東財務局長(金商) 第338号

加入協会/一般社団法人投資信託協会 一般社団法人日本投資顧問業協会