緊張感高まるユーロ債券、底堅い世界株式の乖離の原因は何か

~織り込まれる壮大な金融緩和とドイツの資産・賃金インフレ~

【ストラテジーブレティン(59号)】

不可解な欧州債券と株式市場の乖離

欧州債券市場の緊張感とは裏腹の、株価堅調は何を物語るのだろうか。10月27日の欧州サミットによる3項目の包括案((1)ギリシャ支援と債務再編、(2)EFSFの拡充、(3)銀行資本強化)が決定され、11月3日にECBの利下げがなされた後も、イタリア国債売りが止まらず、昨日(11/8)の利回りは危機的水準の6.7%に達した。7%の防衛線が突破されればフランス国債へと波及し、その先にはユーロの崩壊が待っていると言う、緊張感が著しく高まっている局面である。ユーロ崩壊をにらんだ資金逃避すら想定されている。しかしそれにしては世界の株式市場の安定はなぜなのだろうか。昨日のドイツDAX指数は9/12日の安値から17.5%高の5961ポイント、イタリアミラノMIBですら同16%高の15664ポイントとなっている。さらにイタリアベルルスコーニ首相辞任が表明され世界株式は一段と反発した。

株式が期待する壮大な金融緩和、市場介入

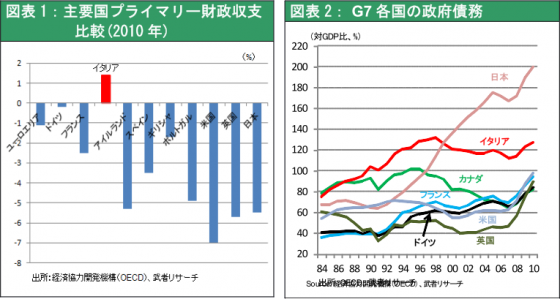

株式市場はECBの無制限のイタリア国債買い支え、その口実としてのイタリア新政権が実施するであろう財政再建策などによる信認回復を織り込んでいるのかもしれない。通貨発行により無制限の弾薬を持つECBが介入すれば、イタリア国債金利は大きく低下する可能性が高い。図表1に見るようにイタリアのプライマリー財政収支(利払いを除く財政収支=金融市場からのネットの要取入額)は+1.4%(2010年)と主要国で最大となっており、イタリアの財政は健全と言える。問題は図表2に見る過去からの累積政府債務が対GDP比120%と大きいと言うことであるが、それは1990年代に作られたものであり、今必要なのはその借り換え需要だけなのである。よって国債金利さえ安定していれば、イタリアの財政ファイナンスには何の問題もないと言える。イタリアが市場の不安心理の餌食になるかどうか、の瀬戸際であるが、ECBはこの状態を容認できるはずがない。ECBの責任領域を超えている、あるいはモラルハザードを喚起する等と躊躇していたら、ユーロ崩壊とECBの滅亡が避けられなくなるのであるから。

ドイツの拡張、資産・賃金インフレでユーロ不均衡の是正を

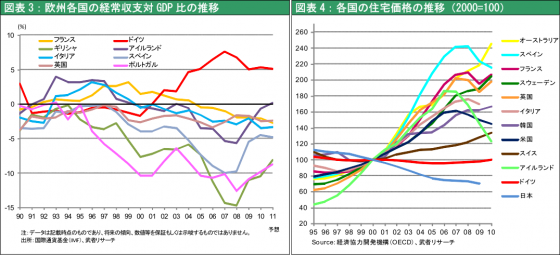

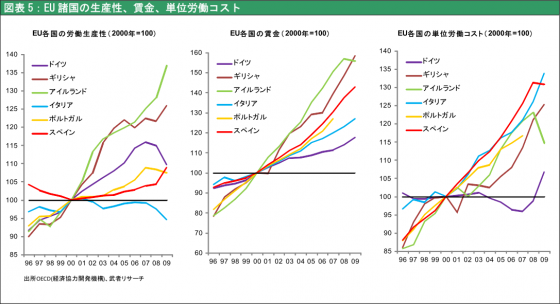

このように当面の危機はECBの究極の市場介入と金融緩和によって回避されるとしても、危機の原因であるユーロ諸国間の著しい不均衡(図表3)、つまりドイツの独り勝ち(ドイツの大幅経常黒字の南欧諸国への還流の必要性)は全く変わらない。南欧諸国への銀行システムを経由した融資が困難となり、財政支援も政治的に難しいとすれば、ドイツと南欧諸国との競争力格差をドイツのインフレにより埋めることしかない(ドイツ銀行チーフエコノミストトーマス・マイヤー氏の主張)。つまりECBの究極の金融緩和は資本余剰を強めるドイツにおいて不動産など資産価格ブームと賃金インフレを喚起し、ドイツの内需を押し上げることになるのではないだろうか。

既に不動産投資資金はドイツへ

実はドイツのユーロ圏内における突出した競争力と黒字は、過去10数年の賃金とユニットレーバーコストの抑制、および資産デフレの賜物であった。図表4の主要国の住宅価格比較を見ると、世界中がバブル景気に狂奔した2000年代において、ドイツと日本だけ住宅価格が下落していたことが明白である。また図表5に欧州各国の労働賃金と生産性、単位労働コストの比較を示すが、ここでもドイツのコスト抑制が明瞭である。ユーロの統合を維持するなら、イタリアをはじめとする南欧諸国の生産性引き上げの努力とともにドイツの拡大政策が不可欠と言える。本日のウォールストリート・ジャーナル紙はドイツの不動産市場の活況を伝えている。2011年1~9月の不動産投資前年比を見ると、欧州全体で13%増であるのに対して、ドイツは31%増となっている(出所はBNPパリバ不動産)。欧州投資のフロンティアとしてドイツが浮上しているのである。