究極の世界金融緩和ラウンド、市場転換へ

~米・ユーロ PKO 必至、超円高で日銀も追随へ~

【ストラテジーブレティン(58号)】

「国債取り付け」の危機は去った、riskoffの大修正へ

ユーロ危機の本質は21世紀型の「国債取り付け」である。20世紀の金融危機は「銀行取付け」であり、経営実態が健全であっても銀行破綻の噂が広がれば預金引き出しが起こり銀行倒産の連鎖が恐慌をもたらした。金融の主軸が直接金融となり危機の形態は預金引き出しから証券売却へと変わった。実態とは無関係に噂が噂を呼び不安心理が高まれば、証券の発行主体は(国であっても企業であっても)市場によって破綻させられ、その連鎖が金融恐慌を招く。

リーマンショックも今回のギリシャ・ユーロ危機も、根拠の乏しい「悲観シナリオ」で証券価格が理論的には正当化できない水準まで暴落し、システム崩壊の危機に立ち至った。市場が売りが売りを呼ぶ悪循環に囚われている時に、長い時間がかかるファンダメンタルズの改善(経営健全化、財政健全化)はあまり重要ではない。決定的なのは政府と中央銀行が預金者や投資家の資産価値喪失の恐怖を完全に拭うという、覚悟のほどにある。そして当局が資産価格押し上げの決意を示せば、恐怖に支配された売り方は撤退せざるを得ない。何故なら資産価格を買い支える側の中央銀行は紙幣の印刷という無限の弾薬を持っており、売り方の敗北は不可避である故、ショートポジションの買い戻しを余儀なくされるからである。このことが2009年のリーマンショック暴落の後の株式とクレジット商品価格の急騰をもたらしたが、今ギリシャ・ユーロ危機においても、再現されようとしている。riskoffポジションの大修整が今後の資産価格の押し上げの好循環をもたらすだろう。

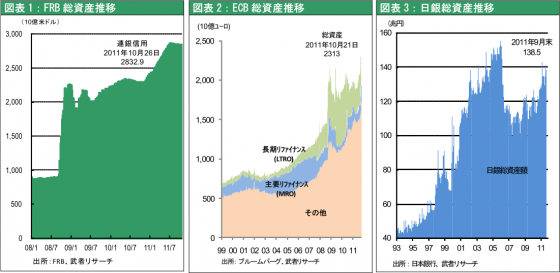

米欧で壮大な金融緩和=中銀のバランスシート膨張の可能性高まる

先週末、米国ではFRB幹部のQE3導入示唆の発言が相次いだ。インフレとともに雇用と景気に対しても責任を持つFRBは、景気回復の最大の障害である住宅市場を改善させるための、不退転の決意を示した。際限のない(つまり実現するまで続けるという)資金投入で住宅ローン債権価格を押し上げる(=リスクプレミアムを引き下げる)という決意である。FRBの緩和に批判的であったティーパーティー・共和党の支持が大きく減少している事も金融緩和推進の追い風になっている。

昨日のEUサミットでは、EFSFがECBとともに、売りたたかれている南欧諸国の国債を買い支える体制が確立した。インフレのピークアウトと新体制移行前の景気テコ入れのため、中国も金融緩和に踏み切る構えである。再度の世界金融緩和大ラウンドが始まろうとしている。ユーロ圏の銀行のバランスシート圧縮懸念から新興国で起こっていた資金流出にも歯止めがかかろう。

円高は長くは続かない

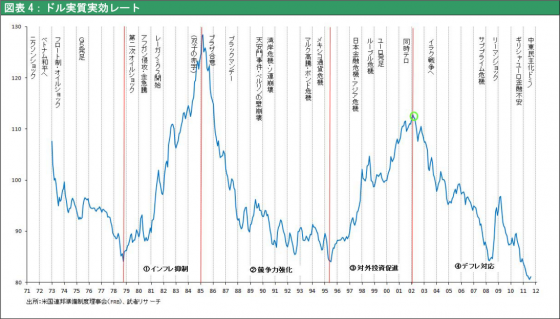

米欧の金融緩和により円の独歩高は一段と進み、史上最高値を更新した。市場の当然の反射的反応であるが、この円高は短命であろう。第一に円高に押されて日銀も米欧と同程度の金融緩和を余儀なくされる。第二に米国の更なる金融緩和はその決意が不退転である故に米国株高と本格的景気回復をもたらし、2002年から続いてきたドルの長期下落波動を転換させる。第三に円高の裏側にあったグローバル投資家のriskoffポジションの解消が進展すると円の売り戻しが起きる。

米国の2011年3QGDP(速報値)は2.5%となり、市場に残っていた米国経済再後退(ダブルディップ・リセッション)の懸念が大きく鎮静化したことと合わせると、今世界金融市場は大きく転換しつつあると考えるべきであろう。