岩盤円安の先に起きる事

~ アベノミクスの現実相場スタートへ ~

【ストラテジーブレティン(117号)】

■ 日本株の突出した下落など、日本市場が脆弱性を増している。世界で最も積極的に金融緩和を行いデフレ脱却作戦の只中にある日本は、この逆流を看過できない。

■ 日銀はQQE2を準備し、リスクアバーターの売りが勢いを増す前に、市場の自信を取り戻すべきである。

■ FRBは3回のQEを通して、リスクアバーター(「ブラックスワン」を持ち出して市場 を売り崩してきた人々)を徹底的に威圧した。日銀もQQE2を準備し、投機家を威圧するべきである。QEのターゲットとして、異常に割安の株式資産を設定することは、効果的であろう。

異常な日本株式パフォーマンス

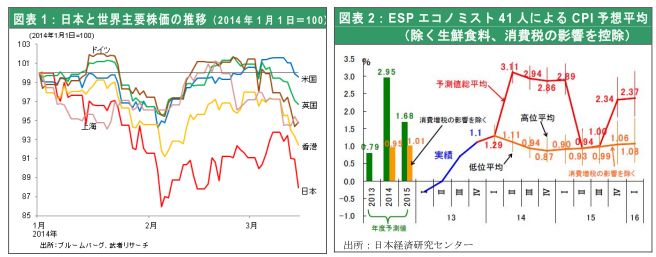

日本株式が異常な売られ方をしている。2月4日の年初来最安値、日経平均-14%という世界最大の下落は昨年の高パフォーマンスの反動、積み上がったロングポジションの巻き戻しということで説明された。しかしここにきての3日で6%と言った下落は、異常である。こ の大きな振幅は、中国経済の不安、ウクライナ情勢に対する警戒だけでは説明できない。米国株式やウクライナに隣接している欧州株式の下落は限定的である。また不安くすぶる中国 経済ご当地の上海指数や香港ハンセン指数も下落は限定的である。

円=safe haven status が継続しているのは日銀不信にあり

危機の深化とリスクオフというお決まりのポジションの象徴である円がセーフ・ヘイブンと して買われ、同時に日本株が売られている。デジャヴである。2010年以降、欧州危機がぼっ 発し深化していくプロセスに於いても、セーフ・ヘイブンということで日本円が買われ、日 本株式が売られ続けた。危機モードの中で投資家が避難先とした選好した日本は、経済にお いても株価においても世界最低のパフォーマンスを余儀なくされた。円の独歩高はハイテク 産業の競争力に急速な衰退を招いたこと、世界唯一のデフレを日本にもたらしたこと、によ り日本経済を大きく傷つけた。

信じられていない黒田氏のインフレ目標達成

しかし黒田日銀体制となり、日銀のスタンスは180度変わった。日銀は白川総裁時代の円高デフレ容認姿勢から、円安とデフレ脱却へと政策のゴールを変えた。そして既に物価は上昇 し始めている。1月CPI 前年比上昇率は総合で1.4%、コア(除く生鮮食料)で 1.3%、コアコア(除く生鮮食料、エネルギー)で0.7%といずれも大幅なプラスである。日本の長期実質金利は、-0.7%と世界最低かつマイナスである。しかし、市場は相も変わらず円を危機の際 のセーフ・ヘイブンと認識し、円と日本株式は投機のおもちゃとなっている。国内の長期投資家の層が極めて薄いという需給面での脆弱性が、日本株式を投機売りに晒している。

なぜいまや世界最低となった日本の実質金利が威力を発揮し、円売りが起きないのであろうか。誰も現在の1.3%と言うCPI が続くとは思っていないからであろう。円安による輸入物価上昇のみに頼った現在のCPI上昇は、円安が止まればいずれ息切れするとみられている。市場は黒田日銀体制の2%物価目標が達成できるとは全く信じていないのである。実際、ESPフォーキャスト(日本経済研究センター調査)による41人の民間エコノミストの直近予測によると(3月7日発表)、CPI伸び率は2014年第1四半期の1.29%をピークに2014年0.95%、2015年1.01%と軟化する予想となっている。日銀が言行不一致に陥っているようにみられる点に、投機家につけいれられる隙がある。

日銀の存在証明、ネガティブ・フィードバックを未然に止めよ

白川日銀体制が2011年、2012年の円高株安を世界危機だから仕方がない、と容認したことが誤りであったように、 現在の投機売り筋の跳梁が勢いを増す前に早期に抑止することが肝要である。日本市場が短期トレーディングのお もちゃになっている荒廃した日本株式市場はますます長期投資家を市場から遠ざけ、市場の乱高下と長期衰退を引き起すだろう。市場に安定をもたらす勢力がいなければ、そこは中央銀行の出番である。リーマン・ショック以降のFRB、BOE、ECBなどのQE(量的金融緩和)とは、リスクテイカーが皆無となったと市場に唯一のリスクテイ カーとして参入し、市場価格を引き上げ(リスクプレミアムを引き下げ)、アニマルスピリットを復元したことにあ った。

日本株式のバリュエーションがいかに割安であっても、当分是正されないと多くの投資家が考え日本株を売れば、 日本株式の昨年からの上昇トレンドは完全に終わってしまう。株式益回り7%、配当利回り2%、10年日本国債利 回り0.7%、預金金利0.04%と言うリターンの格差は日本株式がばかげているほど割安であることを明示している が、株式の本質的価値が直ちに実現されるとは限らない。

それどころかこの突出した日本株安を「アベノミクス失敗の証拠」とする主張も蔓延し始めた。増税開始を控え、 株安にも影響されて年明けの景気ウォッチャー調査(街角景況感)の先行き指数は 3 か月連続で悪化している。株 安・円高→日銀のデフレ脱却シナリオ不信→リスク回避心理の増長・アニマルスピリットの衰弱というネガティブ・ フィードバックが作用する可能性は排除できないと思われる。

仮に中国経済の変調などによって世界経済が悪化したとしても、黒田日銀にとってそれはデフレ脱却を果たせない事の言い訳に認められないのではないか。どのような環境の下でもデフレ脱却を推進することは至上命令である。とすれば、世界経済が困難に陥れば陥るほど日銀の金融緩和に荷重がかかる。倍返し、三倍返しの緩和が必要である。

リスクアバーターを威圧し続けた FRB に学べ

量的金融緩和とは資産価格に影響を与えることで、物価や雇用に影響を及ぼす政策体系である。故に、中央銀行は 市場価格に影響を与え続け、市場を畏怖しなくては、政策目的は達成できない。デフレ脱却大作戦を遂行中の日銀 は、FRBバーナンキ議長、ECBドラギ総裁のリスクアバーターを威圧し続けた経験を学ぶべきであろう。

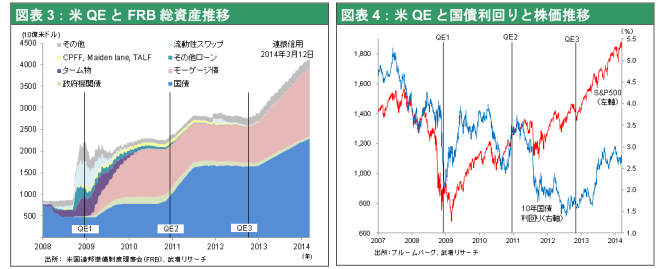

FRBはリーマン・ショック以降3回のQE実施してきたが、そのすべてが資産価格への影響力の行使であった。図表3に見るように、QE1(2008年11月~2010年6月)では実態以上に売りたたかれていたMBSなどリスク資産 を購入・信用供与し、市場価格を大きく立て直し、住宅ローン金利を大きく押し下げた。QE2(2010年11月~2011年6月)では、欧州危機深化の過程で欧州投資家のリパトリ(国内の資金ひっ迫に伴うドル=米国債の換金売り)が勃発し米国では金利上昇とリスクプレミアムの上昇が起こったことに対応し、米国国債を6000億ドル購入し、 金利・リスクプレミアムを大きく引き下げ、アニマルスピリットを鼓舞し続けた。長期金利は3.5%から一気に2%まで低下したが、この金利低下は債券保有者に膨大な値上がり益をもたらし、リスクテイク意欲を鼓舞した。更に国債の値上がりは株式の相対的割安さを際立たせ(=株式リスクプレミアムを押し上げ)、投資家を株式購入へと導いた。さらにQE3(2012年9月~)では、MBSと国債を購入し続け、投資家のポートフォリオリバランスを通して、リスク資産投資を促している。

またECBドラギ総裁は、2012年売り叩かれていた南欧諸国国債を無制限に買い向かうとのスキームOMTを打ち出し、売り方を退散させたことも、思い起こされたい。

なおQE による中央銀行の闘いの展開に関しては、弊社の過去の下記レポートを参照されたい。

ストラテジー・ブレティン78号(2012年9月10日)http://www.musha.co.jp/attachment/bulletin_j_20120910.pdf QE2、SM2で大転換する金融市場 ~進化する世界の中銀、取り残される日銀~

ストラテジー・ブレティン79号(2012年9月20日)http://www.musha.co.jp/attachment/bulletin_j_20120920.pdf 「ブラックスワン」対中央銀行、見劣りする日銀

ストラテジー・ブレティン93号(2013年2月27日)http://www.musha.co.jp/attachment/bulletin_j_20130227.pdf 懐疑論を粉砕するQEの威力

ストラテジー・ブレティン96号(2013年4月5日)http://www.musha.co.jp/attachment/bulletin_j_20130405.pdf 悲観論・懐疑論対中央銀行の闘い