欧州投資家との問答

【ストラテジーブレティン(112号)】

by Junko Matsuda

先週(1月13日~17日)の欧州出張において、海外投資家から目先の動きに対する懸念要 因が出された。武者は、現在の調整は短期で終わり、昨年から続いている長期上昇相場が続 くことを説明し、今年の年末までに日経平均は20,000円~22,000円に上昇、1ドル110円~115円程度の円安が進む、円安・株高の長期トレンドは変わらないことを主張した。そこ で会ったほとんどすべての投資家たちは武者の意見に同意し、人々は基本的に非常に強気の スタンスを持っていることを感じた。

混迷する日本観

しかし、そんな彼らが、日本という国の位置づけをどうすればいいのかという疑問を持ち、 日本に対する評価に非常に大きなとまどいを持っている、と武者は感じた。一時は“Japan as number one”と持ちあげられた経済大国の日本だったが、今では、長期デフレ停滞と人口 減により競争力も低下。多くの産業分野で中国や韓国にも追い抜かれ、世界の落第生になり 衰退に向かっていくのではないか?という見方も出ている。

世界の多くの金融機関、投資家は、さまざまな運用の体制をこの間大きく変えてきた。10 年前は米国担当、欧州担当、日本担当、新興国担当という配置が一般的であつたが、近年組 織を再編成している。多くの投資家が日本担当をやめて、日本を新興国グループに入れたり アジアの一角に入れたりするほど日本のプレゼンスが下がっている。しかし日本をアジアの 大枠に入れられるのか?と問われれば、アジアの中国や韓国とは、日本のマーケットの性質 や経済は異なると武者は言う。それでは日本をどのように扱えばいいのか?非常に大きなと まどいが起こっている。今「日本論~日本とは何者か~」が問われている。それに対する武 者の見解は別の機会に紹介するとして、当面の展望として武者は、これからの世界を米欧日 が引っ張る、つまりアジアの中で日本が再び浮上する可能性が高い、日本を再び大きな投資 対象として重視するべきであると、武者は主張してきた。

海外投資家からは、様々な短期的懸念要因が挙げられたが、ここにいくつかその代表的な質問と武者の回答を挙げてみよう。

1. 日本はインフレになれるのだろうか?

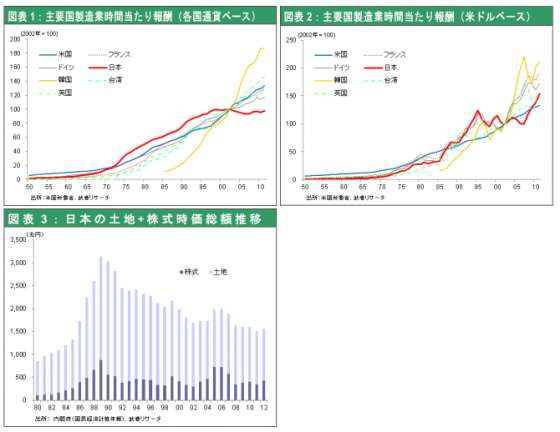

これに対する武者の答えは、日本がなぜデフレになったのかの原因究明が必要とのことであ った。世界で日本だけが長期デフレに陥り、日本の賃金は下落している。日本のデフレは極めて特殊なものだと考えられるが、第一の原因は、異常な円高によって日本人の賃金が世界で異常に割高になったため、世界の平均的水準に収れんする為に、名目賃金が下がらざるを得なかった為である。図表1、2は米労働省による製造業の時間当たり賃金比較であるが、 円ベースでは緩やかに低下しているが、ドルベースでは世界の平均に近い上昇を遂げている ことからも、それは明らかである。第二に、20年間にわたって株式、土地などの資産価格 が急落し1,600兆円、GDP の3倍以上の損失が発生(うち700-800兆円、GDP1.5倍ほど の損失は不必要な過剰な値下がり)。巨額の損失を処理する為に、企業は賃金を抑制したり利益を削ったりしてコストをねん出。このような円高と株や不動産の過剰な値下がりが、日本のデフレをもたらした。よって、日本のデフレは、円高是正、円安転換と資産価格の上昇 によって解消できるということになり、超金融緩和によって対応可能であると武者は言う。

2. 日本で4月に2~3%レベルの賃金上昇は期待できるだろうか?

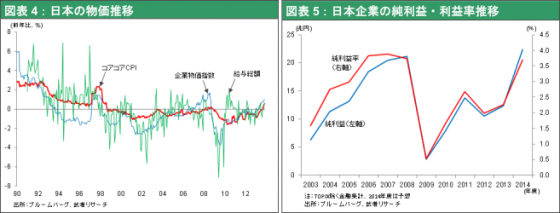

武者の答えは、可能である。最大の理由は、企業は十分に儲かっていて、賃金支払い能力があるからだ。さらに、 支払い能力がある上に、企業は賃金を上げる義務を感じている。日本の賃金決定の特徴の一つが、生活保障である。 それはかねて議論しているように、米国の賃金決定の主因が成果の配分ということと大きく異なる。よって、これまで日本はデフレで労働者の生活コストが低下していたので、企業がいくら儲かっても賃金を上げる必要性を感じなかった。しかし、実際に物価が上がってきた今、企業経営者は労働者の生活を保障するためには賃金を引き上げなければいけないという義務を感じるはずである。この4月から消費税増税を相殺しうるのに相当な賃金上昇が起こるのは確実だと思う。輸入物価の上昇、地価の上昇、賃金の上昇が起これば、賃金上昇と物価上昇の好循環が起 こり、この物価上昇が更なる企業収益の増加に結びつくということが実現するはず。よって、非常に高い確率で日本はデフレ脱却が可能だ、と武者は説明し、多くの投資家は納得したように思われる。

3. 円安が本当に続くのか?

という質問に対しての武者の答えは、長期にわたって続く可能性が高い、である。現在日本の為替を巡る状況は、 かつてないほど円安の方向を示している。武者によると、円安の為の以下の5つの条件が揃っていることはかつてなかったことだという。

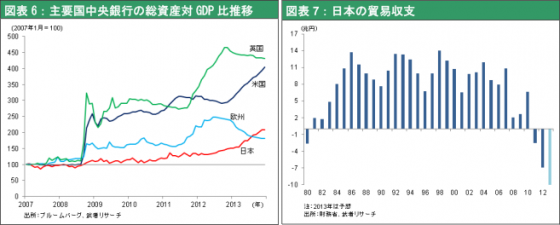

① 中央銀行の姿勢:日銀は、世界の中央銀行のなかで最もハト派的であり、一番通貨安になりやすい政策をとっている。

② 10兆円を超える貿易赤字:このような貿易赤字は30年ぶりのことで、大幅な実需のドル買いを引き起こす。 一部に貿易は赤字だが所得収支などの黒字があり経常収支は引き続き黒字だ、という見方もある。確かにその通りだが、貿易赤字は直ちに決済しなければならないので直ちに為替需給に影響する。一方、所得収支などは 実際に決済をする必要はないので、直ちにドルの需給に影響を及ぼすということは起こりにくい。実需を考えるにあたっては、貿易収支を見なければいけなく、貿易収支の大幅な赤字は大幅な円安要因になる。

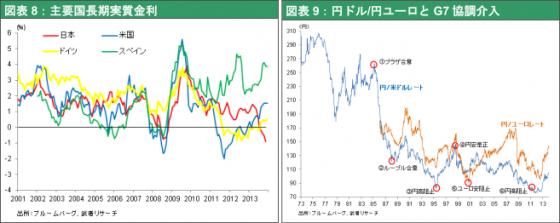

③ 日本の大幅なマイナスの長期実質金利:現在、実質金利がマイナスなのは世界の主要国の中で日本だけである。 デフレで実質金利が高く、そのため更なる円高という悪循環が起こっていたわけだが、今やそこから脱却し、 日本の長期実質金利は現在、世界最低になっている。

④ 日本の投資家による海外投資の増加:長期円安傾向を前に大量に資金を持っている企業が、海外の企業を買収 するチャンスが増え、個人・機関投資家が外貨建て資産を大きく増やす局面にきている。円高デフレは終わり 円安インフレとなり、リスク資産を多く保有するべきだというのがコンセンサスになりつつある。そのような コンセンサスの中で、日本人の投資家が選択する資産としては、株式よりもまず外貨建て資産があげられる。 外貨建て資産は、金利差及び円安メリットも享受できることからだ。実際今年から始まった NISA 申請者の投資対象資産の多くは株式ではなくてむしろ外貨建ての資産であると言われている。やはりまずリスクテイクを するのであれば株よりも外貨建て資産というのが日本人に定着した姿勢だと思う。と言うことは、ここから家計、年金・保険も含め、日本の多くの投資家が一斉に外貨建て資産を積み上げるという場面に入っていき、日本から大幅な資金アウトフローが予想される。

⑤ 地政学:覇権国である米が円安を容認し日本のデフレ脱却を支援するスタンスを維持している。 このような、かつてないほどの5つの円安条件により、若干の反発があったとしても、テクニカル的な反発は短期で終わり、むしろベースラインにおける円安が長期にわたって推進される可能性が濃厚である。円に対してあまり 悲観的になるべきではない。

4. アベノミクスの第三の矢について、本当に何か意味あるものは出てくるのか?

武者によると、短期的なものではないが、「成長戦略」は着実に進展していくだろう。が、第三の矢はアベノミクスの中ではあまり重要ではない。アベノミクスは第一の矢である大胆な金融政策による円安転換が本丸であり、第三の矢というのはそれに対するおかずのようなもの、それによってアベノミクスが成功するか失敗するか、というよ うなことにはならない。第三の矢の重要性を主張する多くは、アベノミクスの金融政策は有効ではないという延長 において、第三の矢が出てこなければ失敗すると主張しているのである。本質は第三の矢ではなく第一の矢であり、 武者は第一の矢が成功すると強く主張している。失敗すると思っている人々が第三の矢をやり玉に挙げている訳で、 これは2年前から金融緩和は役に立たないと言い続けている人々の現在の主張のやり口であって、本質的に大きな 意味のあるものではないと考える。改革は長期にわたって続けていかなければいけないし、短期に実現できるものではない。そして実現したところで1 年、2 年の経済成長は企業収益や環境に大きく影響を及ぼすものではない、 と考えるべきである。

5. 4 月に黒田日銀総裁が新たな金融緩和をすると言われているが、実現するのか?

武者曰く、わからない。ただし、あるかないか不安視することはない。黒田日銀総裁はこれまでの日銀総裁と全く 違って、結果に責任を負うというスタンスを強く示している。これまでの日銀総裁は、やるべきことはやるけれど、 結果は関知せず、日銀が全てコミットできることではないというスタンスを続けていた。しかし、黒田氏は二つの点で極めてはっきりとコミットをしている。第一は、2%インフレを実現する。そのためにはやれることは何でもや る。第二に、消費税増税はすべき。そしてその結果生じるマイナスは金融政策で補完しうる。この二つの黒田氏のスタンスからすると、4月に金融緩和があるかないかはさして意味あることではない。4月に金融緩和をしないとす れば、金融緩和をしなくても 2%インフレの可能性が高く、経済は成長し株価は上昇を続けるということに確信を 持っているからだ。それが仮に不透明もしくは困難だということになれば、緩和をすることになるだろう。4月の金融緩和そのものは、決してネガティブな材料ではない。(2%インフレが困難であれば更なる金融緩和もあるだろ う、その場合ETF が対象として浮上してくる可能性が高い。)

6. 安倍首相の靖国訪問が何か悪い影響をもたらすのかどうか?

武者曰く、心配ないだろう。靖国の問題が米国、中国、韓国においていろいろな形で反響を呼んでいるのは事実である。米国にとって、安倍政権にプレッシャーをかけて、安倍政権の日米の軍事協力の増強やデフレ脱却の努力に 水を差すということは、逆に大きなマイナス要素になるだろう。よって、これまでの日本に対する米国のスタンス が変わることは考えられない。それでは中国・韓国はどうか?従来通りの日本に対する冷ややかな姿勢を続けると いう以外に打つ手はないだろう。むしろ彼らには、日本との関係を強化することで、経済的な不況を脱却したいと いうニーズがある。従って靖国という問題があったとしても、さらに関係を疎遠にし経済的な悪影響を増長させる という手はとらないはずだ。靖国うんぬんよりも重要なのは、中国にしても韓国にしても国内の経済であり、国内 の経済という観点からすれば日本との外交関係をさらに強化し経済協力を進めるというメリットのほうがはるかに 大きいことは疑う余地はない。よって靖国の問題は尾を引かない。

7. 最後に、今後の考えられるリスクは何か?

中国バブル破裂の問題や安倍内閣の指導力の低下、オバマ政権のレームダック化などが考えられるが、当面はそれほど深刻なことにはならないだろう、と武者は言う。ありうる一番大きなリスクは、米国の景気回復に陰りが出ることで、それがドル安円高につながり、日本の景気回復、株高のトレンドに水をさす可能性である。しかし、その場合も、米国は量的金融緩和を元のレベルに戻すことになり、更なる金融政策が打ち出されるだろうから、結果と して株価を押し上げ、世界のリスク資産投資を推進することになるだろう。また一時的に米国経済鈍化が起きたと しても、それは税制改革、制度改革、財政政策の発動など新たな政策の登場を促すかもしれない。つまり米国の一 時的な経済の鈍化はあるかもしれないが、本質的には悪材料にはなりにくい。