調整完了、良い買い場~BRICs後の機関車は米国と日本の内需~

【ストラテジーブレティン(101号)】

山積した後付けの売り口実

株や債券、円の乱高下を受けて、「アベノミクスは失敗」と決めつけるような批判が一部で広がっている。その最たるものは「第1の矢」である黒田日銀の異次元緩和に対する「錬金術」との批判であり、「マネーの力では結局、何も変わらない」とする断定的論調だろう。しかし、そうした見方こそがマネーの過大評価であると考える。

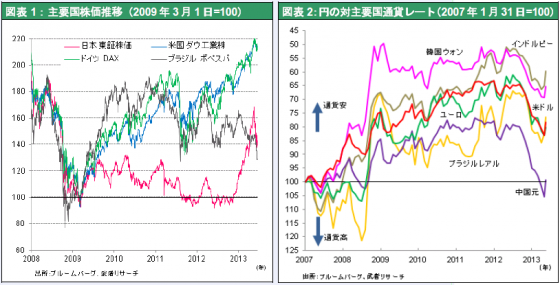

また、相場についても過度な悲観は無用であり、中長期では強気なスタンスを維持すべきだと考えている。そもそも5月23日以来の日本株の乱高下(特に急落場面)は、テクニカルな調整にすぎない。半年で8割も上昇した局面で利益確定の時期を探っていた国内外の投資家たちが、何かを口実に売却に走ったと見るのが妥当だ。特に買いの主力であったヘッジファンドなど海外の短期筋は、円ショート、日本株ロングのポジションを積み上げてきたと思われ、その両者の解消売りが、6月の四半期決算を前に積みあがったと考えられる。昨年同様、ポジション調整が完了しつつある6月後半以降、再度リスクテイクの絶好場面に移っていくだろう。

矛盾多き売り理由、QE縮小はむしろ好材料

ポジション調整とは言え、その口実として、2つのファンダメンタルズ要因が指摘されている。1つは中国経済に対する失望。もう1つは米連邦準備制度理事会(FRB)による量的金融緩和の出口が見えてきたという論評である。前者は、何年も前から語られてきた「nothing new」な話だろう。むろん、中長期では懸念材料ではあるが、そのようなリスクが顕現化するとすればなおのこと、世界的な金融緩和の潮流は長期化する可能性があると受け止めるのが合理的だポジション調整とは言え、その口実として、2つのファンダメンタルズ要因が指摘されている。1つは中国経済に対する失望。もう1つは米連邦準備制度理事会(FRB)による量的金融緩和の出口が見えてきたという論評である。前者は、何年も前から語られてきた「nothing new」な話だろう。むろん、中長期では懸念材料ではあるが、そのようなリスクが顕現化するとすればなおのこと、世界的な金融緩和の潮流は長期化する可能性があると受け止めるのが合理的だ。

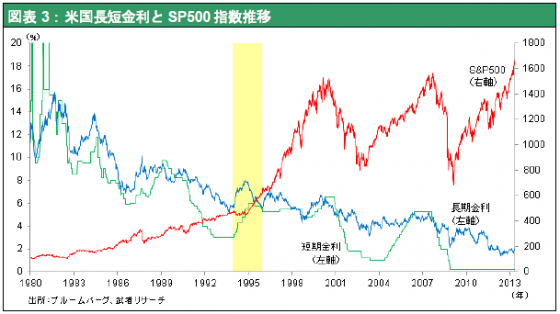

一方、後者の出口論はさらに「ためにする議論」と言える。5月下旬のバーナンキFRB議長の議会証言を「緩和縮小の合図」と見なす論調が日本には多かったが、筆者の知る海外の金融政策専門家たちの論評はむしろ「(出口に関するバーナンキ議長のメッセ―ジは)何も変わっていない」というものだった。つまり、雇用情勢をにらみつつ、判断するというニュートラルな姿勢である。仮に量的緩和が出口に向かうとしても、それ自体は全く悪材料ではない。量的緩和が終わるのは、失業率が低下し、実体経済が自律的回復基調に戻ったことを中央銀行が確信した時だからだ。したがって、その局面において、金融相場から業績相場への調整こそあれ、日米の株価が長期下落局面に入るとは考えられない。

逆に失業率が十分に低下せず、自律的回復が見えてこない局面では、量的緩和政策が継続することを意味する。唯一心配すべきことは、雇用情勢と景気が回復しないにも関わらず、量的金融緩和が維持できなくなる場合であるが、その可能性は全くと言ってよいほど無い。考えられる3大障害要因、①ドル信認の低下、②インフレの加速、③財政信認の急低下、は、どれもむしろ顕著に改善している。要するに、米金融政策の出口議論を材料とする売りは、後付けの口実にすぎない。現実に米国の株価は大きく反応していないし、長期金利も日米で上がったとはいえ、ここ半年の異常な低水準から戻っただけであり、金利急上昇と大騒ぎするほどの水準でない。

想起されるのは、1994年グリーンスパンFRB議長による金利の引き上げの開始が長期金利の急騰をもたらし、部分的に市場がパニックに陥ったことである。後から振り返れば5%台から8%弱まで急騰した長期金利は1年後には元の水準まで低下しており、景気拡大も持続していたことから、あの事態は市場と当局のコミュニケ―ション欠如による混乱であったと総括できる。今回はそうしたミスを繰り返さないための情報発信の準備がなされていると考えられる。

軽視すべきでない黒田バズーカの威力、“Don’t fight BOJ”

他方日本では、これから真性の量的金融緩和が本番を迎える。日銀のバランスシートが2014年末までに12年末比で2倍になるという未曽有のマネー供給のプロセスで、市場価格が実際どのように動くかは未知の領域だ。これほどの量的緩和の下での適切な相場レベル観は誰も持っていないだろう。だからこそ、最近の乱高下は相場レベル観を模索する当然の動きではないか。リスクオフによる株の長期下落やアベノミクスの失敗を示唆するような性格のものではないと認識すべきだろう。ウォール街の鉄則、“Don’t fight the Fed”は日本においても当てはまる。実態経済はともかく、投資に成功するためには、不換紙幣に全能の支配力を持つ中銀に背いてはならない。筆者の反省は株、為替に無関心な白川日銀体制の場面で、株高を想定したことであった。悲観論者には黒田日銀体制下で同様の失敗をしないよう忠告したい。

既にアベノミクスは、輸出セクターを中心に企業収益に明らかに好影響を与え始めている。上場企業の今年度の業績は、過去最高益を更新する可能性が高い。企業は今後、著しく潤沢になった資金の余剰を様々な形で活用しようとするだろう。つまり、アベノミクスの「第3の矢=成長戦略」の効果をあれこれ議論するのもよいが、「第1の矢」の連鎖的な好影響はこれから本格的に顕現化してくるということだ。

マネーは触媒、緩和批判はマネー過大評価の裏返し

これはサービス価格デフレに喘いできた日本について特に言えることだが、現在の先進国経済の課題は、製造業や情報産業など一部セクターで生産性が著しく向上している一方で、余剰労働力と余剰資本の解消が進まないことだ。逆に言えば、この課題を乗り越えられれば、大きな成長余地が見込めることになる。鍵は、先進国においては高生産性の「グローバルデマンド」よりも、むしろ低生産性の「ドメスティックデマンド(内需)」にある。生産性の高いグローバルデマンドが増えても(たとえばアップルやグーグルがいくら儲かっても彼らの雇用意欲、投資意欲には限界があり)、国内に余っている労働力や資本の吸収にはなかなか結びつかない。自社株買いなどで資産効果のチャネルを通じて一国の経済に若干還元される余地はあるが、その効果は限定的である。

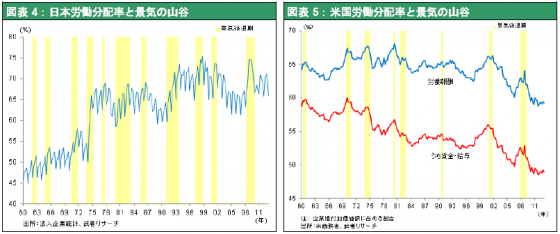

それでは如何にして、ハイテクなど高生産性セクターからサービスなど内需型低生産性セクターへの富の再配分を通じて、消費する力を国民に広く行き渡らせることが可能になるのであろうか。そのために最も効果的なのは、可処分所得の増加、つまり名目所得が上昇することであり、インフレが必須である。ハイテク部門や製造業製品の販売価格が下落する一方、潜在需要が潤沢なサービス部門の販売価格が上昇し、所得移転が進展する必要がある。

日本ではこれまで、円高による輸入デフレのおかげで、名目所得が増えずとも、総じて生活水準の維持が可能だった。企業は富の余剰分を労働賃金として還元せずとも許された。しかし今後、円安と景気回復(それに伴う労働市場のひっ迫)を背景に、インフレ期待が高まっていけば、政府が呼びかけずとも、企業は必然的に賃金上昇を容認せざるをえなくなるだろう。何故なら米国の賃金は労働需給で決まるが、日本のそれは生活コスト保障的側面が強く、物価との連動性が強いと言えるからである。

ちなみに米国では労働需給がピークとなる景気の山で労働分配率は最も高くなる。しかし日本は景気や労働需給に対して賃金は硬直的である故、労働分配率は景気の山で最も低くなる。

さて、量的金融緩和を錬金術であるとする一見もっともらしい批判に対して、筆者は昨今の量的緩和は、新規需要創造(=遊休資本+遊休労働力の活用による)を起こすための「触媒」であると捉えている。前述した「マネーの力では何も変わらない」という批判は、裏を返せば、マネーへの無いものねだりである。マネーは何処まで行っても新たな価値は生み出さない。但しマネーは

SL(余剰労働力)+ SC(余剰資本)→ ⊿D(新規需要創造)

という富を生み出す化学反応を引き起こす最強の触媒である。量的金融緩和を錬金術と捉える見方は、脇役である触媒を主役と考える倒錯から引き起こされる誤解である、と指摘したい。問題はあくまでも遊休労働力と遊休資本の存在であり、マネーの役割はそれらをうまく化合させて新しい需要を作ることに徹する「触媒」である。バーナンキFRBも黒田日銀も、そのことをしっかりと認識しているから、これだけの規模の緩和を続けているのだろう。乱暴な言い方をすれば、結果が出るまで(つまり実体経済が自律的成長軌道に戻ると確信できるまで)、緩和策を続ければよいだけのことだ。

限界に近づく新興国の物量成長、けん引役は先進国の内需へ

最後により大きな視点から述べておくと、世界経済のけん引役は新興国の物量成長から先進国の生活のクオリティの成長へと転じるタイミングを迎えつつあると考えられる。新興国の物量成長は早晩、限界を迎える可能性が高い。特にBRICsの中核国である中国は、成長持続性の難しさが鮮明になってきた。不動産投資、企業設備投資、公共投資の3分野はいずれも経済合理性ではなく共産党の事情によって推進されており、「不良投資化」している公算が大きい。その一方で富は企業・政府に集まるばかりで、労働分配率は異常に低く、都市部を除き消費力も高まっていない。中国経済はいよいよ構造的な袋小路に入り込んでしまったと見られる。ロシアやブラジル(あるいはBRICsではないがオーストラリア)の隆盛も中国の「暴食経済」に支えられている面が強かった。その成長鈍化とともに起こるであろう資源価格の下落により、経済的プレゼンスの低下は避けられないだろう。

BRICsの物量成長が限界を迎えるとすれば、その代わりはその他の新興国、そして何より先進国が果たしていくしかない。特に期待されるのはリーマンショック後の調整を終え本格的な経済拡大が始まりつつある米国だ。住宅価格はピークから3割下落後、回復に転じ、再び住宅投資ブームが起きようとしている。また教育、医療、娯楽などサービス分野での需要拡大、雇用拡大も続いている。バーナンキFRBの量的緩和は、余っている人とカネを活用して新たな需要を創造し、長期繁栄軌道の敷設に成功しつつあると言えよう。

アベノミクスや黒田日銀の異次元緩和も、この延長線上にある。その成功は日本人の生活クオリティの成長を支える内需産業の拡大をもたらし、米国に続きBRICs後の世界経済をけん引する力を与えるだろう。