円高・株高の同時進行は日本株大復活のサイン

【ストラテジーブレティン(48号)】

チャートが示唆する強気サイン

日経平均の週足に大きな強気サインが現れた。先週(7月第三週)と3週前(7月第一週)の二本の長い陽線によって、2週前(7月第二週)の短い陰線が抱えられるパターンが発現した。また、ゴールデンクロス、つまり13週移動平均線が26週線を下から突き抜けることが数週間以内に起こることがほぼ確かとなった。

しかし、この株高には二つの意外性がある。第一は、円高株高の同時進行である。筆者を含め多くの強気派は株高の根拠として、円高の終焉=企業収益改善=デフレ圧力低下、といったパターンを想定していた。円高下で日本株高が進行しているのは、驚きではないか。第二に、先週末の欧州緊急サミットによりギリシャ危機の当座の解決が打ち出される場面で、世界的にリスクテイクの流れが復活しているにも関わらず、円高が進行していることである。これまで円高は、グローバルリスク回避の象徴であった。この二つのいぶかしさ故に、投資家は市場の強気サインにも懐疑的である。

円高がなぜ日本株を利するのか

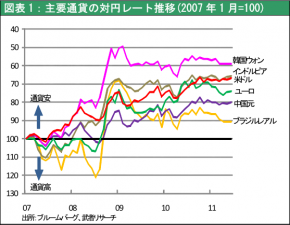

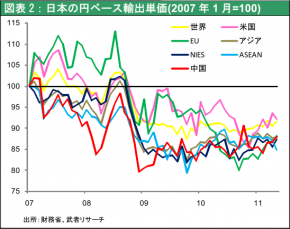

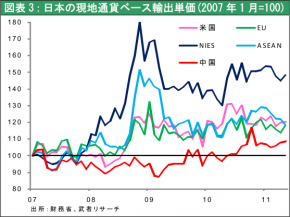

なぜ、円高と日本株高が両立しているのか。底流で円高下でもデフレ圧力が緩和し始めていることを認識するべきなのかもしれない。第一に、円高下でも日本の輸出単価(円ベースでの)は低下しなくなっている。図表1に見るように2007年以降、円の独歩高が進んだ。しかし図表2、3に見るように、日本の輸出単価は2009年以降、輸出先通貨ベースでは大きく上昇し、円ベースでも若干上昇している。2000年代以降日本の輸出企業は韓国・中国・台湾に対して価格競争で完敗した。今残存している輸出品の中心は非価格競争製品(=技術独占品)のみ、つまり、韓国・台湾・中国で生産できない高技術品(ハイテク素材・部品・装置など)である。ゆえに円高になっても輸出数量が減らないばかりか、むしろ円高によりドル建て輸出価格の値上げ行われるので、日本の貿易黒字増加要因となっているのである。もちろん自動車や造船、家電など韓国メーカーと競争している業種でのマイナスはあるが、そうした産業は今や少数派である。

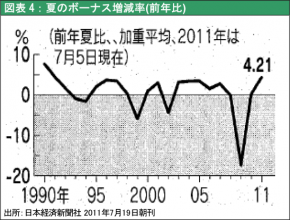

第二に、輸出企業の円高抵抗力が増し、円高になっても賃金引下げ圧力が起きなくなった。輸出企業が日本国内で雇っているのは、海外と競合する非熟練低賃金労働ではなく、技術者やマーケティング、経営者と言ったテクノクラートである。故に、この円高かつ震災直後の難局にあっても、今夏のボーナスは前年比4.2%と増加に転じている(7.19日経新聞)。(図表4参照)

第三に、円高は日本の輸入コストを大きく引き下げる。原油価格上昇負担は大きく減殺され、輸入業者のコストは低下する。国内流通革命を担っているアパレル、コンビニストア、雑貨ストア、100円ショップ、などはその恩恵を受ける。そうした産業はインターネット革命などの技術成果を受け入れ、一段と大きくコストを引き下げている。それは家計の実質購買力を高める。つまり、円高下でもデフレ圧力が軽減しているといえるのではないか。

円安転換で更なるスケールの株高に

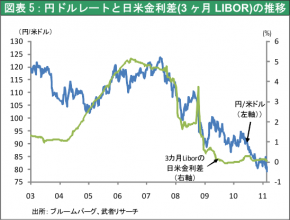

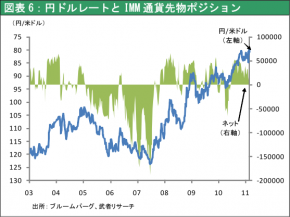

勿論、今の円高に経済合理性や持続性は無いと考えられる。図表5に見るように、金利差要因は今年の円高を正当化していない。しかし、需給面では2007年まで積みあがったドル買いポジションの調整がまた終っていないのかもしれない(図表6参照)。外為証拠金取引の普及によって日本の個人や中小企業の間で、2005~2007年に積みあがったドル買いポジションは著しいものであった。最近の円高と証拠金倍率上限の引き下げ(8月から50倍から25倍へ)によって、ロスカットの円買い圧力が高まる可能性がある。

OECDの計算によれば1ドル111円(2010年)が、購買力平価からみた妥当水準である。また米国景気拡大がより確かとなり、米国短期金利が上がり始めれば金利差によりドル高円安圧力が強まる。それは2011年後半から2012年にかけて実現するであろう。円安反転は、日本の賃金水準を国際比価で見て大きく引き下げるので、日本における賃金引上げ圧力を強め、本格的デフレ脱却と成長率の引き上げをもたらすだろう。

つまり今、円高持続局面で日本株高が始まったが、円安転換とともに株高が一段と加速する可能性が強まると考えられる。当然円高株高場面では内需関連が注目され、円安転換とともにグローバルプレイヤーにシフトするというセクター転換も想定される。